Uma das perguntas mais comuns que os proprietários de imóveis fazem pela primeira vez é – com que pontuação de crédito todos começam? Todos podem se relacionar com o fato de que a pontuação de crédito pode muitas vezes parecer uma corrida na qual você foi inscrito sem o seu conhecimento. Para os locadores, a verificação de crédito é uma parte importante da seleção de locatários, e para os locatários, muitas vezes determina se um locador está interessado na sua inscrição. Se você está confuso sobre a pontuação de crédito, como eles são construídos e com que pontuação todos começam – continue lendo enquanto o guiamos através dele.

O que é uma pontuação de crédito?

Comece com o básico – uma pontuação de crédito é um número que varia de 300-850 com base no seu histórico de crédito (número de contas abertas, níveis de dívida e histórico de pagamentos) que determina a solvência de alguém – quanto mais alta a pontuação, mais confiável você é percebido pelos credores ou, no negócio de locação, por um locador. Ao utilizar estes dados com base no seu relatório de consumo, a sua pontuação de crédito actua como um preditor de se você será ou não inadimplente no futuro e se você paga todas as suas despesas – incluindo o aluguer.

Antes de uma pessoa ter qualquer coisa no seu registo para analisar, simplesmente não tem nenhuma pontuação de crédito. Não há idade mágica em que uma pontuação de crédito é dada a você – uma pontuação de crédito é criada somente quando há dados para analisar. Todos começam sem uma pontuação de crédito e serão necessários seis meses de história para criar a primeira pontuação de crédito de uma pessoa.

O que afecta a sua primeira pontuação de crédito

Quando alguém está a construir o seu crédito, há algumas situações que podem determinar qual será a sua pontuação de crédito – é importante ter a certeza de que compreende certas situações quando está a olhar para candidatos com novas pontuações de crédito.

1: Histórico breve e poucas contas

Se alguém tem apenas uma conta aberta, isso significa que tem um breve histórico para extrair dados. Isto significa que, muito provavelmente, terá uma pontuação de crédito relativamente baixa. Mesmo que eles tenham feito pagamentos a tempo e não tenham comportamento negativo, eles podem puxar uma nota média porque não há dados suficientes para projetar um número mais alto. Essencialmente, há incerteza de que alguém continuará pagando a tempo quando houver pouco tempo para analisar seu comportamento.

2: Histórico curto e pagamentos pobres

Se alguém começar seu histórico de crédito com pagamentos faltantes ou outros fatores negativos, pode começar com uma pontuação extremamente baixa. Com um breve histórico e pagamentos falhados, a previsão de como esse consumidor irá se comportar em frente é considerada negativa.

3: Idade Jovem e Pontuação Alta de Crédito

Se um candidato é jovem e tem uma pontuação de crédito alta, pode parecer suspeito. No entanto, geralmente, isto significa que eles eram um usuário autorizado na conta do cartão de crédito de um adulto. Os pais frequentemente adicionam seus filhos adolescentes como um usuário autorizado, o que significa que eles recebem um cartão de crédito com seu nome na conta, para emergências ou outras despesas. Os titulares de cartões autorizados não são responsáveis pelo pagamento de dívidas e não têm outros privilégios como o titular do cartão principal. Mas, se o titular do cartão primário for consistente com os reembolsos, então ele pode ajudar a estabelecer um bom crédito para o usuário autorizado em uma idade muito jovem.

Como lidar com pontuações de crédito jovens

Mais frequentemente do que não, a questão de uma pontuação de crédito inicial vem quando os proprietários estão lidando com candidatos mais jovens – especialmente se você aluga em uma cidade universitária. Os jovens candidatos não tiveram tempo de construir o seu crédito a menos que fossem um utilizador autorizado numa conta, e muitas vezes, mesmo que não tenham feito nada de negativo à sua pontuação de crédito, simplesmente não têm uma para você inspeccionar.

Como senhorio, quando você está a seleccionar inquilinos pode ser difícil determinar se alguém que é jovem e tem uma pontuação de crédito nova ou inexistente será um inquilino de confiança. As pontuações de crédito ajudam os locadores porque são muitas vezes um bom indicador de como alguém é responsável pelo pagamento das suas contas e, por sua vez, pelo pagamento do aluguel. Mesmo que alguém tenha uma pontuação de crédito na estrada a meio, porque acabou de começar a construir o seu crédito, isso não significa que seja irresponsável ou que será um inquilino terrível – é simplesmente demasiado cedo para dizer através de um número.

A melhor maneira de lidar com novas pontuações de crédito ou pontuações inexistentes é pedir um co-signatário. Este método é frequentemente empregado por aqueles que alugam para populações universitárias. Quando você pede um co-signatário, faça uma triagem do co-signatário da mesma forma que você faria com um inquilino – você também pode cobrar um depósito de segurança maior.

Dicas para Proprietários Quando Vem ao Inquilino Pontuações de Crédito

Quando se trata de executar uma verificação de crédito, aqui estão algumas coisas que os proprietários precisam de se lembrar:

- Antes de executar uma verificação de crédito de inquilino certifique-se de ser transparente e deixe-os saber que você precisa dela para cada candidato – se eles objectarem que pode ser uma bandeira vermelha.

- Decida como você vai cobrir o custo – a maioria dos proprietários incluem-na na taxa de pedido de arrendamento.

- Uma vez recebido o pedido de aluguel e o consentimento deles, certifique-se de que você também execute uma verificação completa do histórico do locatário, além da verificação de crédito.

- Certifique-se de usar um sistema seguro para executar uma verificação de crédito, pois você precisará coletar informações confidenciais: nome, número do seguro social e data de nascimento.

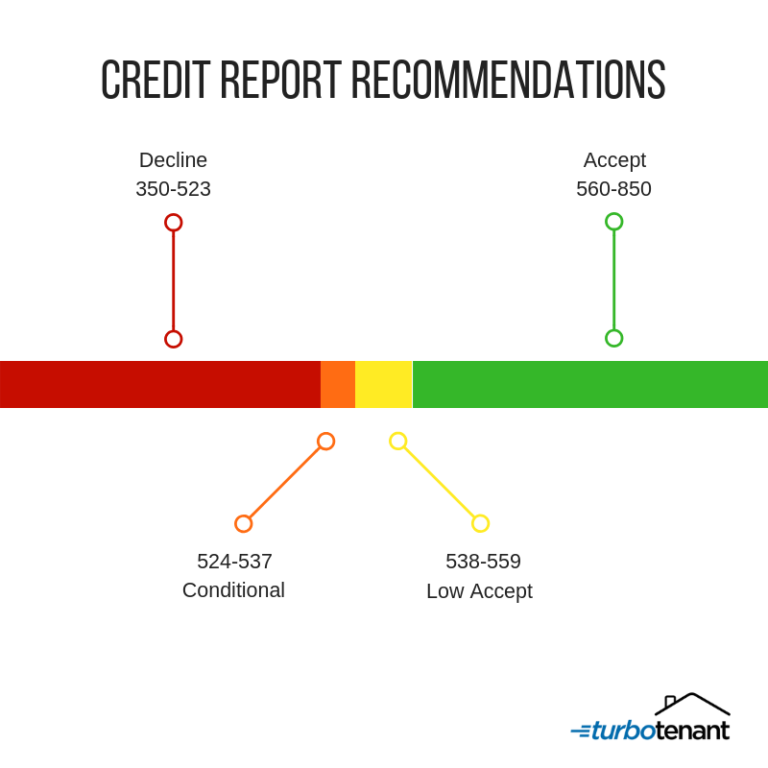

- A regra geral para locadores é aceitar uma pontuação de 560-850 e potencialmente até 538-559.

Dicas para inquilinos sobre como construir uma boa pontuação de crédito

Se os inquilinos lhe perguntarem como podem construir a sua pontuação de crédito para ser considerado como inquilino, certifique-se de lhes dizer como se podem educar e seguir alguns passos simples:

- Pagar sempre as suas contas a tempo

- Calcule os seus saldos baixos nos seus cartões de crédito

- Não abra contas só para ter mais de uma mistura de créditos

- Verifiquem sempre o seu relatório para que possam contestar quaisquer imprecisões

- Consulte a assinatura com um co-signatário enquanto aluga com uma pontuação de crédito baixa

Lembrar que não existe pontuação de crédito até que haja seis meses de dados em um relatório do consumidor. Executando uma verificação de crédito e uma triagem completa do locatário é o seu melhor seguro como locador para proteger o seu negócio de aluguel.

Perguntas frequentes sobre pontuação de crédito

Devo aceitar um inquilino sem pontuação de crédito?

Apenas porque um requerente não tem histórico de crédito, não significa necessariamente que seja irresponsável e que não pague renda. Como mencionamos acima, eles são muito provavelmente jovens ou não tiveram a oportunidade de construir o seu crédito. Neste tipo de situação, é inteligente perguntar por um co-signatário que tenha uma pontuação de crédito confiável.

Pois eu deveria selecionar co-signatários também?

Sim, você também deve selecionar um co-signatário assim como você irá selecionar o locatário principal. Desta forma você pode ter certeza de que eles têm uma boa pontuação de crédito e sem antecedentes criminais – protegendo você e seu aluguel deve vir sempre em primeiro lugar.

Quanto tempo leva para alguém receber uma pontuação de crédito?

Leva seis meses de histórico de crédito para alguém receber uma pontuação de crédito – lembre-se, pode parecer baixo no início, mas isso não significa que eles não estejam a fazer pagamentos consistentemente.

Declaração: A TurboTenant, Inc não fornece aconselhamento legal. Este material foi preparado apenas para fins informativos. Todos os usuários são aconselhados a verificar todas as leis locais, estaduais e federais aplicáveis e consultar o conselho legal caso surjam dúvidas.

Este blog foi atualizado de seu post original em 24 de junho de 2020.