Una delle domande più comuni che si pongono i proprietari che iniziano è – con quale punteggio di credito iniziano tutti? Tutti possono riferirsi al fatto che i punteggi di credito possono spesso sentirsi come una gara a cui si è iscritti a propria insaputa. Per i padroni di casa, eseguire un controllo del credito è una parte importante per selezionare con successo gli inquilini, e per gli affittuari, spesso determina se un padrone di casa è interessato alla tua domanda. Se sei confuso sui punteggi di credito, come sono costruiti, e con quale punteggio tutti iniziano – continua a leggere mentre ti guidiamo attraverso di esso.

Che cos’è un punteggio di credito?

Partendo dalle basi – un punteggio di credito è un numero che va da 300 a 850 basato sulla tua storia di credito (numero di conti aperti, livelli di debito e storia di rimborso) che determina l’affidabilità creditizia di qualcuno – più alto è il punteggio più sei percepito come affidabile dai prestatori o, nel settore degli affitti, da un proprietario. Utilizzando questi dati basati sul vostro rapporto di consumo, il vostro punteggio di credito agisce come un predittore di se sarete o meno delinquenti in futuro e se pagherete tutte le vostre spese – compreso l’affitto.

Prima che una persona abbia qualcosa da analizzare, semplicemente non ha un punteggio di credito. Non c’è un’età magica in cui viene dato un punteggio di credito – un punteggio di credito viene creato solo quando ci sono dati da analizzare. Tutti iniziano senza un punteggio di credito e saranno necessari sei mesi di storia per creare il primo punteggio di credito di una persona.

Cosa influenza il tuo primo punteggio di credito

Quando qualcuno sta costruendo il suo credito, ci sono alcune situazioni che potrebbero determinare quale sarà il suo punteggio di credito – è importante assicurarsi di capire certe situazioni quando si guardano i candidati con un nuovo punteggio di credito.

1: Breve storia e pochi conti

Se qualcuno ha solo un conto aperto, significa che ha una breve storia da cui estrarre i dati. Questo significa che molto probabilmente avrà un punteggio di credito relativamente basso. Anche se hanno effettuato i pagamenti in tempo e non hanno comportamenti negativi, possono tirare un punteggio medio perché non ci sono dati sufficienti per proiettare un numero più alto. Essenzialmente, c’è incertezza che qualcuno continuerà a pagare in tempo quando c’è stato solo un breve periodo di tempo per analizzare il suo comportamento.

2: Breve storia e scarsi pagamenti

Se qualcuno inizia la sua storia di credito con pagamenti mancati o altri fattori negativi, può iniziare con un punteggio estremamente basso. Con una breve storia e pagamenti mancati, la previsione di come quel consumatore si comporterà in futuro è considerata negativa.

3: Giovane età e alto punteggio di credito

Se un richiedente è giovane e ha un alto punteggio di credito, potrebbe sembrare sospetto. Tuttavia, di solito, questo significa che è stato un utente autorizzato sul conto di una carta di credito di un adulto. I genitori spesso aggiungono i loro figli adolescenti come utente autorizzato, cioè ricevono una carta di credito con il loro nome, per le emergenze o altre spese. I titolari di carta autorizzati non sono responsabili del rimborso dei debiti e non hanno altri privilegi come il titolare della carta principale. Ma, se il titolare della carta principale è coerente con i rimborsi, allora può aiutare a stabilire un buon credito per l’utente autorizzato in un’età molto giovane.

Come gestire un punteggio di credito giovane

Il più delle volte, la questione di un punteggio di credito iniziale arriva quando i proprietari hanno a che fare con candidati più giovani – specialmente se si affitta in una città universitaria. I giovani richiedenti non hanno avuto il tempo di costruire il loro credito, a meno che non siano stati un utente autorizzato su un conto, e spesso, anche se non hanno fatto nulla di negativo al loro punteggio di credito, semplicemente non ne hanno uno da controllare.

Come padrone di casa, quando stai selezionando gli inquilini può essere difficile determinare se qualcuno che è giovane e ha un punteggio di credito nuovo o inesistente sarà un inquilino affidabile. I punteggi di credito aiutano i padroni di casa perché sono spesso un buon indicatore di quanto qualcuno sia responsabile nel pagare le bollette e, a sua volta, nel pagare l’affitto. Anche se qualcuno ha un punteggio di credito medio perché ha appena iniziato a costruire il suo credito, non significa che sia irresponsabile o che sarà un inquilino terribile – è semplicemente troppo presto per dirlo attraverso un numero.

Il modo migliore per gestire nuovi punteggi di credito o punteggi inesistenti è chiedere un cofirmatario. Questo metodo è spesso impiegato da coloro che affittano a popolazioni universitarie. Quando chiedete un cofirmatario, controllate il cofirmatario come fareste con un inquilino – potreste anche chiedere un deposito cauzionale più grande.

Suggerimenti per i padroni di casa quando si tratta del punteggio di credito dell’inquilino

Quando si tratta di eseguire un controllo del credito, ecco alcune cose che i padroni di casa devono ricordare:

- Prima di eseguire un controllo del credito dell’inquilino assicurati di essere trasparente e fagli sapere che lo richiedi per ogni richiedente – se si oppongono potrebbe essere una bandiera rossa.

- Decidi come coprirai il costo – la maggior parte dei padroni di casa lo include nella tassa per la richiesta di affitto.

- Una volta ricevuta la loro domanda d’affitto e il loro consenso, assicuratevi anche di eseguire un controllo completo dei precedenti dell’inquilino oltre al controllo del credito.

- Assicurati di usare un sistema sicuro per eseguire un controllo del credito, poiché dovrai raccogliere informazioni sensibili: nome, numero di previdenza sociale e data di nascita.

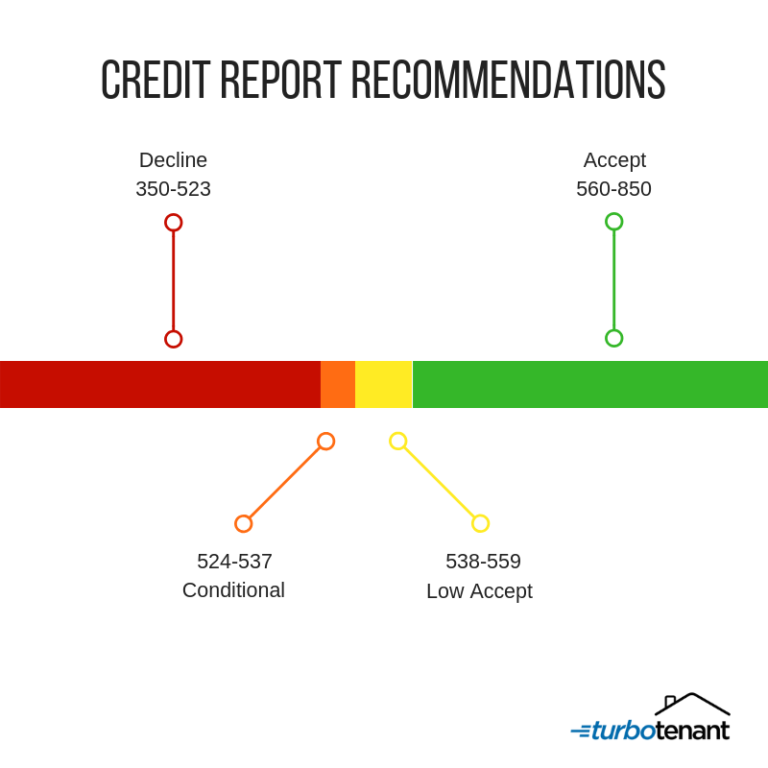

- La regola generale per i proprietari è di accettare un punteggio di 560-850 e potenzialmente anche 538-559.

Suggerimenti per gli affittuari su come costruire un buon punteggio di credito

Se gli affittuari ti chiedono come possono costruire il loro punteggio di credito per essere considerati come inquilini, assicurati di dire loro come possono educarsi e seguire alcuni semplici passi:

- Paga sempre le tue bollette in tempo

- Tieni i saldi bassi sulle tue carte di credito

- Non aprire conti solo per avere più di un mix di credito

- Controlla sempre il tuo rapporto in modo da poter contestare eventuali inesattezze

- Considera di firmare con un cofirmare con un cofirmatario mentre affitti con un basso punteggio di credito

Ricorda che non esiste un punteggio di credito finché non ci sono sei mesi di dati sul rapporto di un consumatore. Eseguire un controllo del credito e uno screening accurato dell’inquilino è la vostra migliore assicurazione come padrone di casa per proteggere la vostra attività di affitto.

Faq sul punteggio di credito

Devo accettare un inquilino senza punteggio di credito?

Solo perché un richiedente non ha una storia di credito, non significa necessariamente che sia irresponsabile e non pagherà l’affitto. Come abbiamo detto sopra, molto probabilmente sono giovani o non hanno avuto l’opportunità di costruire il loro credito. In questo tipo di situazione, è intelligente chiedere un cofirmatario che abbia un punteggio di credito affidabile.

Devo controllare anche i cofirmatari?

Sì, dovresti controllare anche un cofirmatario proprio come farai con l’affittuario principale. In questo modo puoi assicurarti che abbia un buon punteggio di credito e nessun precedente penale – proteggere te e il tuo affitto dovrebbe sempre venire prima.

Quanto tempo ci vuole perché qualcuno riceva un punteggio di credito?

Ci vogliono sei mesi di storia di credito perché qualcuno riceva un punteggio di credito – ricorda, potrebbe sembrare basso all’inizio, ma questo non significa che non stia facendo pagamenti in modo costante.

Disclaimer: TurboTenant, Inc non fornisce consulenza legale. Questo materiale è stato preparato solo a scopo informativo. Tutti gli utenti sono invitati a controllare tutte le leggi locali, statali e federali applicabili e a consultare un consulente legale in caso di domande.

Questo blog è stato aggiornato dal suo post originale del 24 giugno 2020.