L’une des questions les plus courantes que posent les nouveaux propriétaires est – quel score de crédit tout le monde commence-t-il ? Tout le monde peut s’identifier au fait que les scores de crédit peuvent souvent ressembler à une course à laquelle vous avez été inscrit à votre insu. Pour les propriétaires, la vérification de la solvabilité est une partie importante de la sélection des locataires, et pour les locataires, elle détermine souvent si un propriétaire est intéressé par votre demande. Si vous êtes confus au sujet des scores de crédit, comment ils sont construits, et quel score tout le monde commence – continuez à lire comme nous vous guidons à travers elle.

Qu’est-ce qu’un score de crédit ?

En commençant par les bases – un score de crédit est un nombre qui varie de 300 à 850 basé sur votre historique de crédit (nombre de comptes ouverts, niveaux de dette et historique de remboursement) qui détermine la solvabilité d’une personne – plus le score est élevé, plus vous êtes perçu comme digne de confiance par les prêteurs ou, dans le domaine de la location, un propriétaire. En utilisant ces données basées sur votre rapport de consommateur, votre score de crédit agit comme un prédicteur pour savoir si vous serez ou non en défaut de paiement à l’avenir et si vous payez toutes vos dépenses – y compris le loyer.

Avant qu’une personne ait quelque chose à analyser dans son dossier, elle n’a tout simplement pas de pointage de crédit. Il n’y a pas d’âge magique auquel un pointage de crédit vous est donné – un pointage de crédit est créé uniquement lorsqu’il y a des données à analyser. Tout le monde commence sans pointage de crédit et il faudra six mois d’historique pour créer le premier pointage de crédit d’une personne.

Qu’est-ce qui affecte votre premier pointage de crédit

Lorsqu’une personne établit son crédit, il y a quelques situations qui pourraient déterminer ce que sera son pointage de crédit – il est important de s’assurer que vous comprenez certaines situations lorsque vous examinez des demandeurs avec des points de crédit frais.

1 : Historique court et peu de comptes

Si une personne n’a qu’un seul compte ouvert, cela signifie qu’elle a un historique court à partir duquel tirer des données. Cela signifie qu’elle aura très probablement un score de crédit relativement bas. Même s’il a effectué ses paiements à temps et n’a pas de comportement négatif, il peut tirer un score moyen parce que les données sont insuffisantes pour projeter un nombre plus élevé. Essentiellement, il y a une incertitude qu’une personne continuera à payer à temps quand il n’y a eu que peu de temps pour analyser son comportement.

2 : Historique court et mauvais paiements

Si quelqu’un commence son historique de crédit avec des paiements manqués ou d’autres facteurs négatifs, il peut commencer avec un score extrêmement bas. Avec un historique court et des paiements manqués, la prévision de la façon dont ce consommateur se comportera à l’avenir est considérée comme négative.

3 : Jeune âge et score de crédit élevé

Si un demandeur est jeune et a un score de crédit élevé, cela peut sembler suspect. Cependant, généralement, cela signifie qu’ils étaient un utilisateur autorisé sur le compte de la carte de crédit d’un adulte. Les parents ajoutent souvent leurs enfants adolescents en tant qu’utilisateur autorisé, ce qui signifie qu’ils reçoivent une carte de crédit à leur nom, pour les urgences ou d’autres dépenses. Les titulaires d’une carte autorisée ne sont pas responsables du remboursement des dettes et n’ont pas d’autres privilèges que le titulaire principal de la carte. Mais, si le titulaire de la carte principale est cohérent avec les remboursements, alors cela peut aider à établir un bon crédit pour l’utilisateur autorisé à un très jeune âge.

Comment gérer les jeunes scores de crédit

Le plus souvent, la question d’un score de crédit de départ se pose lorsque les propriétaires ont affaire à de jeunes candidats – surtout si vous louez dans une ville universitaire. Les jeunes demandeurs n’ont pas eu le temps de bâtir leur crédit, à moins d’être un utilisateur autorisé sur un compte, et souvent, même s’ils n’ont rien fait de négatif à leur pointage de crédit, ils n’en ont tout simplement pas un que vous pouvez inspecter.

En tant que propriétaire, lorsque vous sélectionnez des locataires, il peut être difficile de déterminer si quelqu’un qui est jeune et a un pointage de crédit nouveau ou inexistant sera un locataire fiable. Les scores de crédit aident les propriétaires parce qu’ils sont souvent un bon indicateur de la façon dont une personne est responsable du paiement de ses factures et, par conséquent, du paiement du loyer. Même si quelqu’un a un score de crédit moyen parce qu’il vient de commencer à construire son crédit, cela ne signifie pas qu’il est irresponsable ou qu’il sera un terrible locataire – il est tout simplement trop tôt pour le dire via un chiffre.

La meilleure façon de gérer les nouveaux scores de crédit ou les scores inexistants est de demander un cosignataire. Cette méthode est souvent employée par ceux qui louent à des populations collégiales. Lorsque vous demandez un cosignataire, procédez à un contrôle de la même manière que pour un locataire – vous pourriez également demander un dépôt de garantie plus important.

Conseils aux propriétaires en matière de cote de crédit des locataires

Lorsqu’il s’agit d’effectuer une vérification de crédit, voici quelques éléments dont les propriétaires doivent se souvenir :

- Avant d’effectuer une vérification de crédit des locataires, assurez-vous d’être transparent et de leur faire savoir que vous l’exigez pour chaque candidat – s’ils s’y opposent, cela pourrait être un drapeau rouge.

- Décidez comment vous allez couvrir le coût – la plupart des propriétaires l’incluent dans les frais de demande de location.

- Une fois que vous avez reçu leur demande de location et leur consentement, assurez-vous d’effectuer également une vérification complète des antécédents du locataire en plus de la vérification du crédit.

- Veillez à utiliser un système sécurisé pour effectuer une vérification de crédit car vous devrez recueillir des informations sensibles : nom, numéro de sécurité sociale et date de naissance.

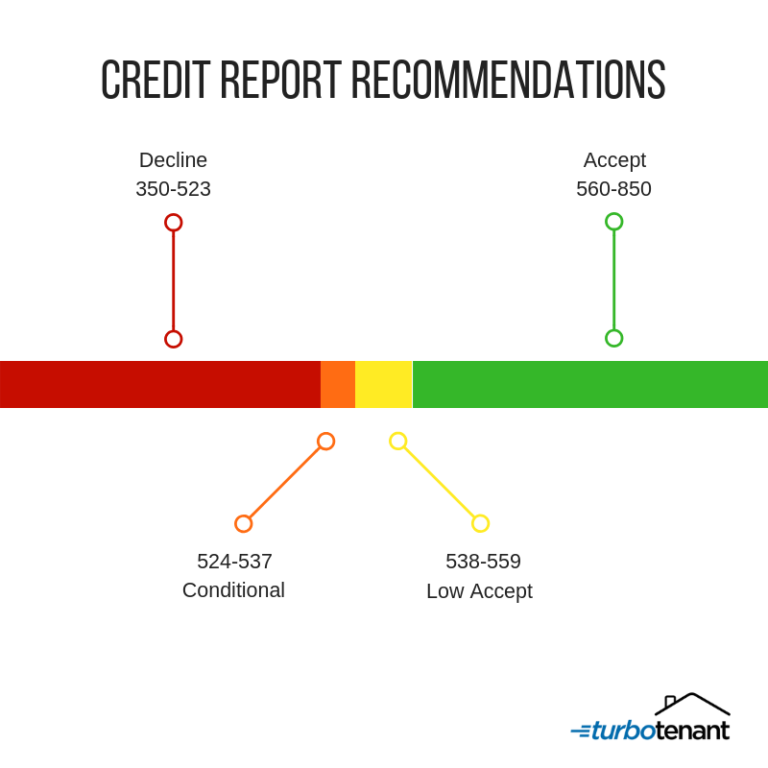

- La règle générale pour les propriétaires est d’accepter un score de 560-850 et potentiellement même de 538-559.

Conseils aux locataires sur la façon de bâtir un bon pointage de crédit

Si les locataires vous demandent comment ils peuvent bâtir leur pointage de crédit pour être considérés comme un locataire, assurez-vous de leur dire comment ils peuvent s’éduquer et suivre quelques étapes simples :

- Toujours payer vos factures à temps

- Maintenir vos soldes bas sur vos cartes de crédit

- Ne pas ouvrir de comptes juste pour avoir plus de mélange de crédit

- Toujours vérifier votre rapport afin que vous puissiez contester toute inexactitude

- Envisager de signer avec un cosignataire lorsque vous louez avec un faible score de crédit

N’oubliez pas qu’aucun score de crédit n’existe tant qu’il n’y a pas six mois de données sur le rapport d’un consommateur. Effectuer une vérification de crédit et une sélection approfondie des locataires est votre meilleure assurance en tant que propriétaire pour protéger votre entreprise de location.

Foire aux questions sur le pointage de crédit

Dois-je accepter un locataire sans pointage de crédit ?

Parce qu’un candidat n’a pas d’antécédents de crédit, cela ne signifie pas nécessairement qu’il est irresponsable et qu’il ne paiera pas son loyer. Comme nous l’avons mentionné ci-dessus, ils sont très probablement jeunes ou n’ont pas eu l’occasion de construire leur crédit. Dans ce type de situation, il est intelligent de demander un cosignataire qui a effectivement un score de crédit fiable.

Dois-je également filtrer les cosignataires ?

Oui, vous devriez également filtrer un cosignataire tout comme vous filtrerez le locataire principal. De cette façon, vous pouvez vous assurer qu’ils ont un bon pointage de crédit et aucun antécédent criminel – la protection de vous et de votre location devrait toujours passer en premier.

Combien de temps faut-il pour qu’une personne reçoive un pointage de crédit ?

Il faut six mois d’antécédents de crédit pour qu’une personne reçoive un pointage de crédit – rappelez-vous, il peut sembler faible au début, mais cela ne signifie pas qu’elle ne fait pas de paiements de façon constante.

Disclaimer : TurboTenant, Inc ne fournit pas de conseils juridiques. Ce matériel a été préparé à des fins d’information uniquement. Il est conseillé à tous les utilisateurs de vérifier toutes les lois locales, étatiques et fédérales applicables et de consulter un conseiller juridique en cas de questions.

Ce blog a été mis à jour à partir de sa publication originale le 24 juin 2020.