En bra kassaflödesprognos kan vara den viktigaste delen i en affärsplan. All strategi, taktik och pågående affärsverksamhet betyder ingenting om det inte finns tillräckligt med pengar för att betala räkningarna.

En bra kassaflödesprognos kan vara den viktigaste delen i en affärsplan. All strategi, taktik och pågående affärsverksamhet betyder ingenting om det inte finns tillräckligt med pengar för att betala räkningarna.

Det är vad en kassaflödesprognos handlar om – att förutse dina penningbehov i förväg.

Med pengar menar vi pengar som du kan spendera. Kontanter innefattar ditt checkkonto, sparande och likvida värdepapper som penningmarknadsfonder. Det är inte bara mynt och sedlar.

Behövs en sammanfattning av kassaflödet? Få en snabb översikt över vad kassaflöde är.

Vinst är inte samma sak som kontanter

Lönsamma företag kan få slut på kontanter om de inte känner till sina siffror och hanterar sina kontanter lika väl som sina vinster.

Ditt företag kan till exempel spendera pengar som inte visas som en kostnad på din resultaträkning. Normala utgifter minskar din lönsamhet. Men vissa utgifter, t.ex. utgifter för lager, återbetalning av skulder, ny utrustning och inköp av tillgångar minskar din kassa men minskar inte din lönsamhet. På grund av detta kan ditt företag spendera pengar och ändå se lönsamt ut.

På försäljningssidan kan ditt företag göra en försäljning till en kund och skicka ut en faktura, men inte få betalt direkt. Försäljningen läggs till intäkterna i din resultaträkning men syns inte på ditt bankkonto förrän kunden betalar dig.

Det är därför en kassaflödesprognos är så viktig. Den hjälper dig att förutse hur mycket pengar du kommer att ha på banken i slutet av varje månad, oavsett hur lönsam din verksamhet är.

Lär dig mer om skillnaderna mellan kontanter och vinst.

Två sätt att skapa en kassaflödesprognos

Det finns flera legitima sätt att göra en kassaflödesprognos. Den första metoden kallas ”den direkta metoden” och den andra kallas ”den indirekta metoden”. Båda metoderna är korrekta och giltiga – du kan välja den metod som fungerar bäst för dig och är lättast för dig att förstå.

Olyckligtvis kan experter vara irriterande. Ibland verkar det som att så fort du använder en metod, så säger någon som förväntas känna till företags ekonomi till dig att du har gjort fel. Ofta betyder det att experten inte vet tillräckligt mycket för att inse att det finns mer än ett sätt att göra det på.

Den direkta metoden för att prognostisera kassaflödet

Den direkta metoden för att prognostisera kassaflödet är mindre populär än den indirekta metoden, men den kan vara mycket enklare att använda.

Anledningen till att den är mindre populär är att den inte enkelt kan skapas med hjälp av standardrapporter från ditt företags bokföringsprogram. Men om du skapar en prognos – som ser framåt i tiden – förlitar du dig inte på rapporter från ditt redovisningssystem så det kan vara ett bättre val för dig.

Den nackdelen med att välja den direkta metoden är att vissa bankirer, revisorer och investerare kanske föredrar att se den indirekta metoden för en kassaflödesprognos. Oroa dig dock inte, den direkta metoden är lika exakt. Efter att vi har förklarat den direkta metoden kommer vi också att förklara den indirekta metoden.

Den direkta metoden för att prognostisera kassaflödet bygger på den här enkla övergripande formeln:

Kassaflöde = Inkomna pengar – Utbetalda pengar

Och så här ser den där kassaflödesprognosen faktiskt ut:

Låtsas vi börja med att uppskatta dina inkomna pengar, och sedan går vi vidare till kassaflödesprognosens övriga delar.

Förutsättning av erhållna likvida medel

Du erhåller likvida medel från fyra primära källor:

1. Försäljning av dina produkter och tjänster

I din kassaflödesprognos är detta avsnittet ”Kassaflöde från verksamheten”. När du säljer dina produkter och tjänster kommer vissa kunder att betala dig omedelbart kontant – det är raden ”kontantförsäljning” i ditt kalkylblad. Du får pengarna direkt och kan sätta in dem på ditt bankkonto.

Du kanske också skickar fakturor till kunderna och måste sedan samla in betalningen. När du gör det håller du reda på de pengar som du är skyldig i kundreskontra. När kunderna betalar dessa fakturor visas dessa pengar i din kassaflödesprognos i raden ”Cash from Accounts Receivable”. Det enklaste sättet att tänka på att prognostisera den här raden är att tänka på vilka fakturor som kommer att betalas av dina kunder och när.

2. Nya lån och investeringar i ditt företag

Du kan också få kontanter genom att få ett nytt lån från en bank eller en investering. När du får denna typ av kontanter spårar du dem i raderna för lån och investeringar. Det är värt att hålla dessa två olika typer av inflöden av likvida medel åtskilda från varandra, främst eftersom lån måste återbetalas medan investeringar inte behöver återbetalas.

3. Försäljning av tillgångar

Aktier är saker som ditt företag äger, till exempel fordon, utrustning eller egendom. När du säljer en tillgång får du vanligtvis kontanter från försäljningen och du spårar dessa kontanter i avsnittet ”Försäljning av tillgångar” i din kassaflödesprognos. Om du till exempel säljer en lastbil som ditt företag inte längre behöver, skulle intäkterna från den försäljningen dyka upp i din kassaflödesanalys.

4. Andra inkomster och försäljningsskatt

Företag kan få in pengar från andra källor än försäljning. Ditt företag kan till exempel få ränteintäkter från pengar som finns på ett sparkonto.

Många företag tar också ut skatter från sina kunder i form av försäljningsskatt, moms, HST/GST och andra skattemekanismer. I idealfallet bokför företagen uppbörden av dessa pengar inte i försäljningen utan i kassaflödesprognosen på en särskild rad. Du vill göra detta eftersom de skattepengar som samlas in inte är dina – det är regeringens pengar och du kommer så småningom att betala dem till dem.

Förutsägning av utgivna kontanter

I likhet med hur du prognostiserar de kontanter som du planerar att ta emot, prognostiserar du de kontanter som du planerar att spendera i ett par kategorier:

1. Kontantutgifter och betalning av räkningar

Du kommer att vilja prognostisera två typer av kontantutgifter som är relaterade till ditt företags verksamhet: Kontantutgifter och betalning av leverantörsskulder. Kontantutgifter är pengar som du spenderar när du använder småpengar eller betalar en räkning omedelbart.

Men det finns också räkningar som du får och sedan betalar senare. Du spårar dessa räkningar i Accounts Payable. När du betalar räkningar som du har följt i leverantörsreskontra kommer den kontanta betalningen att visas i din kassaflödesprognos som ”betalning av leverantörsreskontra”. När du prognostiserar denna rad ska du tänka på vilka räkningar du kommer att betala och när du kommer att betala dem.

I det här avsnittet av din kassaflödesprognos utesluter du några saker: lånebetalningar, köp av tillgångar, utdelningar och omsättningsskatter.

2. Lånebetalningar

När du gör prognostiserade lånebetalningar kommer du att prognostisera återbetalningen av kapitalet i din kassaflödesprognos. Räntan på lånet följs upp i ”icke-operativa kostnader” som vi diskuterar nedan.

3. Inköp av tillgångar

I likhet med hur du följer upp försäljningar av tillgångar, prognostiserar du köp av tillgångar i din kassaflödesprognos. Inköp av tillgångar är inköp av långvariga, materiella saker. Typiskt sett fordon, utrustning, byggnader och andra saker som du eventuellt kan sälja vidare i framtiden. Inventarier är en tillgång som ditt företag kan köpa om du har lager på lager.

4. Andra icke-operativa kostnader och försäljningsskatt

Ditt företag kan ha andra kostnader som anses vara ”icke-operativa” kostnader. Detta är utgifter som inte är förknippade med driften av ditt företag, till exempel investeringar som ditt företag kan göra och ränta som du betalar på lån.

Du kommer dessutom att prognostisera när du gör skattebetalningar och inkludera dessa kassautflöden i det här avsnittet.

Prognostisera kassaflöde och kassabalans

Med metoden för direkt prognostisering av kassaflöde är det enkelt att beräkna kassaflödet. Det är bara att subtrahera det belopp som du planerar att spendera under en månad från det belopp som du planerar att ta emot. Detta blir ditt ”nettokassaflöde”. Om siffran är positiv innebär det att du får mer pengar än du spenderar. Om siffran är negativ kommer du att spendera mer kontanter än du får.

Du kan förutsäga din kassabalans genom att addera ditt nettokassaflöde till din kassabalans.

Den indirekta metoden

Den indirekta metoden för kassaflödesprognostisering är lika giltig som den direkta och når samma resultat.

Där den direkta metoden tittar på källor och användning av kontanter, börjar den indirekta metoden med nettovinsten och lägger till poster som avskrivningar som påverkar din lönsamhet men som inte påverkar kassabalansen.

Den indirekta metoden är mer populär för att skapa kassaflödesrapporter om det förflutna eftersom du enkelt kan få data för rapporten från ditt redovisningssystem.

Du skapar den indirekta kassaflödesrapporten genom att ta fram din nettointäkt (din vinst) och sedan lägga till saker som påverkar vinsten, men inte kassan. Du tar också bort saker som försäljning som har bokförts, men ännu inte betalats.

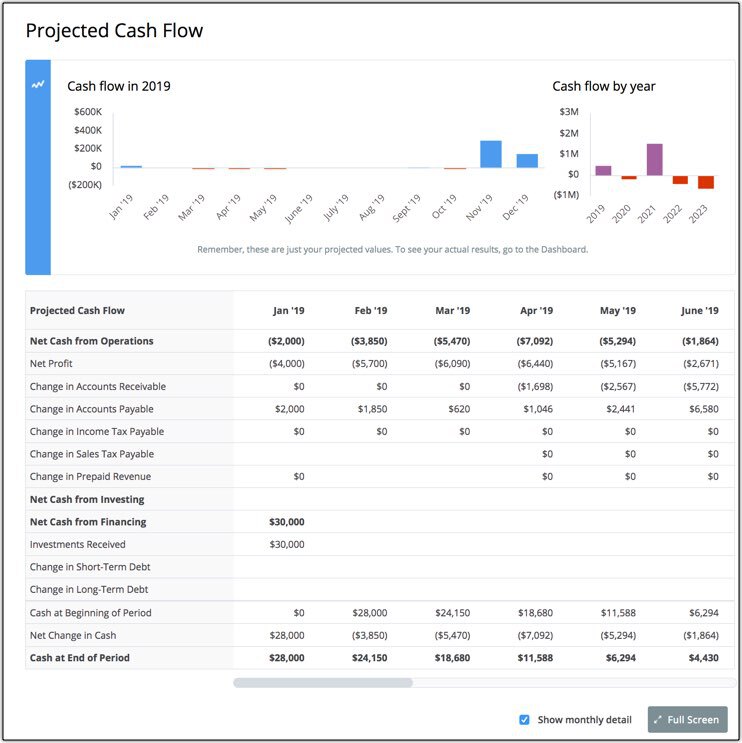

Så här ser en indirekt kassaflödesrapport ut:

Det finns fem primära kategorier av justeringar som du gör av din vinstsiffra för att räkna ut ditt faktiska kassaflöde:

1. Justera för förändringen i kundfordringar

Inte all din försäljning kommer in som kontanter omedelbart. I den indirekta kassaflödesprognosen måste du justera din nettovinst för att ta hänsyn till att en del av din försäljning inte hamnade som kontanter på banken utan i stället ökade dina kundfordringar.

2. Justera för förändringen i leverantörsskulder

I likhet med hur du justerar för kundfordringar måste du ta hänsyn till kostnader som du kanske har bokfört i resultaträkningen, men som du faktiskt inte har betalat ännu. Du måste lägga till dessa utgifter igen eftersom du fortfarande har dessa kontanter i handen och inte har betalat räkningarna ännu.

3. Skatter & Avskrivningar

I din resultaträkning arbetar skatter och avskrivningar för att minska din lönsamhet. På kassaflödesanalysen måste du lägga tillbaka avskrivningar eftersom den siffran faktiskt inte påverkar dina likvida medel.

Skatter kan ha beräknats som en kostnad, men du kan fortfarande ha dessa pengar på ditt bankkonto. Om så är fallet måste du också lägga till dem för att få en korrekt prognos för ditt kassaflöde.

4. Lån och investeringar

Som i den direkta metoden för kassaflöde vill du lägga till ytterligare kontanter som du har fått i form av lån och investeringar. Se till att även subtrahera eventuella lånebetalningar i den här raden.

5. Köpta och sålda tillgångar

Om du har köpt eller sålt tillgångar måste du lägga till det i dina kassaflödesberäkningar. Detta liknar återigen den direkta metoden för att prognostisera kassaflödet.

För mer information om den indirekta metoden för att prognostisera kassaflödet kan du läsa The Indirect Cash Flow Method (Den indirekta kassaflödesmetoden): How to Use It and Why It Matters. Läs också vår guide som förklarar varje rad i en indirekt kassaflödesprognos.

Kassaflödet handlar om management

Håll dig i minnet: Du bör kunna prognostisera kassaflödet med hjälp av kompetent kvalificerade gissningar som bygger på en förståelse för flödet i din verksamhet av försäljning, försäljning på kredit, fordringar, lager och skulder.

Detta är användbara prognoser. Men den verkliga ledningen består i att kontrollera prognoserna varje månad genom att analysera planerna i förhållande till verkligheten så att du kan fånga upp förändringar i tid för att kunna hantera dem.

En bra kassaflödesprognos visar dig exakt när kontanterna kan bli låga i framtiden så att du kan förbereda dig. Det är alltid bättre att planera i förväg så att du kan upprätta en kreditlinje eller säkra ytterligare investeringar så att ditt företag kan överleva perioder med negativt kassaflöde.

Verktyg för kassaflödesprognoser

Förutsägning av kassaflödet är tyvärr inte en enkel uppgift att utföra på egen hand. Du kan göra det med hjälp av kalkylblad, men processen kan vara komplicerad och det är lätt att göra misstag.

Tyvärr finns det prisvärda alternativ som kan göra processen mycket enklare – inga kalkylblad eller djupgående redovisningskunskaper krävs.

Om du är intresserad av att kolla in ett verktyg för kassaflödesprognoser kan du ta en titt på LivePlan för kassaflödesprognoser. Det är prisvärt och gör kassaflödesprognoser enkla.

En av de viktigaste vyerna i LivePlan är vyn för kassaflödesantaganden, som visas nedan, som lyfter fram viktiga kassaflödesantaganden i en interaktiv vy som du kan använda för att testa resultaten av viktiga antaganden:

Med enkla verktyg som detta kan du snabbt utforska olika scenarier för att se hur de kommer att påverka din framtida kassa.