- Den amerikanska drömmen

- Hur man går i pension tidigt

- Hur mycket pengar behöver jag?

- Hälsovård

- Hur blir det härnäst?

- Show Notes

Förtidspensionering har fått ett stort genombrott i den personliga finansvärlden. Det finns hela sajter och subreddits som ägnar sig åt att lära folk hur man går i förtidspension. Och med tidigt menar man inte att folk försöker gå i pension vid 55 – snarare vid 35.

Men är det realistiskt att gå i pension vid 35? En del av oss har inte ens betalat av våra studielån när vi är 35 år. Och hur mycket uppoffringar krävs för att gå i pension cirka tre decennier före den stora majoriteten av våra jämnåriga? Hur många av oss är villiga att bo med sina föräldrar eller rumskamrater långt in i tjugoårsåldern och förneka oss saker som semesterresor och middagar?

Vilka ekonomiska åtgärder kan vi vidta för att uppnå en tidig pensionering? Finns det hemligheter som vi måste upptäcka, saker som rika människor inte vill att vi andra ska veta?

Och vill vi verkligen vara pensionerade i fyra, fem eller fler decennier? Det är mycket tid att fylla.

Välska ditt jobb eller hata det; ett jobb fyller vår tid, ger oss en rutin, en känsla av syfte och identitet och i många fall lite social interaktion. Hur hittar man dessa saker utan ett jobb?

Om du har funderat på hur man kan gå i förtidspension har du förmodligen hört talas om dagens gäst. FIRE-rörelsen har sina egna kändisar, och ingen av dem är mer framträdande än Mr Money Mustache, OG för rörelsen för tidig pensionering.

Mr Money Mustache är här i dag för att svara på alla dessa frågor och mer.

Den amerikanska drömmen

Mr Money Mustache gick inte i pension för att han tjänade så mycket pengar på sin blogg. Han hade faktiskt varit pensionerad i sex år innan han började skriva. Bloggen föddes när han tittade på sina vänner som hade bra jobb men fortfarande levde från lön till lön.

De köpte det som länge har sålts som den amerikanska drömmen; gå på college, skaffa ett jobb, köp ett hus, fyll huset med så mycket saker som det kan rymma (och när det inte kan rymma mer, hyr en förvaringsenhet), skaffa barn, fastna i ett jobb som inte ger någon tillfredsställelse, och drömma om en frihet som alltid kommer att vara utom räckhåll.

Reträda, kanske vid 65 års ålder om du har tur, och leva ut dina dagar genom att bara existera och hoppas att dina pengar kommer att överleva dig. De bästa åren i ditt liv är sedan länge förbi. Men tänk om du kunde vara pensionerad redan vid trettio års ålder?

Varför är det så svårt att inte spendera så mycket pengar? Det är till stor del kulturellt betingat. Vi anser att det är rimligt att låna pengar till en bil, att betrakta shopping som en hobby, att beställa hämtmat varje dag till lunch på jobbet. Vi tror att det är normalt eftersom det är allt vi ser.

Det finns inga sparsamma människor representerade i media om man inte räknar med de där kupongprogrammen, men de människorna är inte normen lika lite som en Kardashian är en norm.

Men bara för att alla gör det betyder det inte att det är rätt sak att göra eller att du också måste göra det.

MMM startade bloggen av frustration; han ville visa dem, och nu oss, att de kunde göra som han gjorde. Och ett imperium började.

Hur man går i förtidspension

Det finns säkert en del uppoffringar att göra om man vill gå i förtidspension, men att faktiskt göra det är inte särskilt komplicerat.

Lär dig något

Det amerikanska utbildningssystemet gör inte mycket för att ta upp personlig ekonomi. Och om dina föräldrar inte har lärt dig goda ekonomiska vanor måste du lära dig en del på egen hand. Ge personlig ekonomi en regelbunden plats i ditt dagliga liv.

Det betyder inte att du måste tänka på pengar hela tiden. Vi har alltid förespråkat en filosofi om att ställa in det och glömma det när det gäller pengar.

Men när du låter privatekonomi ingå i ditt liv genom att läsa böcker, bloggar och tidskrifter om det, lyssna på podcasts om det och diskutera det med människor i ditt liv, så finns det alltid på din radar. Att hålla pengar i fokus hjälper dig att fatta bättre beslut om pengar.

Vi har en lista över böcker som vi rekommenderar i vår verktygslåda, och MMM rekommenderar The 4 Pillars of Investing (De fyra pelarna för investeringar), alla böcker skrivna av Vanguard-grundaren John Bogle och alla böcker skrivna av och om Warren Buffett.

Håller utgifterna nere

En stor del av hur man kan gå i pension i förtid är att hålla utgifterna nere, riktigt nere. Hur lågt? Du måste spara hälften av din inkomst. Det är uppenbart att du inte kommer att uppnå det genom att klippa kuponger. Du måste minska dina boendekostnader kraftigt.

Du behöver inte bo i ett skjul för att lyckas med detta. Amerikanerna köper för mycket hus. Den genomsnittliga husstorleken på 1950-talet var 983 kvadratmeter. Den genomsnittliga hushållsstorleken var 3,37 personer.

På 2000-talet var den genomsnittliga husstorleken 2 300 kvadratfot, medan den genomsnittliga hushållsstorleken var 2,63 personer. Ser du den märkliga motsatsen? Vi köper större bostäder för att kunna hysa färre människor!

Avbetal ditt hem. Detta verkar så utom räckhåll för många människor, men kom ihåg att du inte bör bo i ett 3 000 kvadratmeter stort hus som du bara lagt 20 procent i handpenning på. Du bör bo i en blygsam bostad till ett rimligt pris. Lättare att betala av.

Bilar är en annan stor sak. Det är säkert en bekvämlighet att ha två fordon om det finns två vuxna i hushållet, men är det absolut nödvändigt? Vad händer om en av bilarna blir totalförstörd och ingen ersättningsbil finns tillgänglig på en vecka? Skulle en av er bara stanna hemma från jobbet eller skulle ni komma på en lösning? Som många andra saker i livet skulle man hitta ett sätt om man var tvungen att göra det.

Att spara på det här sättet strider säkert mot samhällsnormerna. Om du sparar så här mycket så bor du inte i en 3 000 kvadratmeter stor McMansion, du kör inte en helt ny bil och du äter inte bara den dyraste, handskördade, ekologiska quinoan från Whole Foods.

Du bor i ett prisvärt hem, nära din arbetsplats. Eftersom du bor så nära jobbet har du ingen bil alls. Du cyklar eller använder kollektivtrafiken om du har tur nog att ha det.

Tänk på levnadskostnaden

De högavlönade jobben finns i städerna, och städer har en högre levnadskostnad än mindre urbana områden. Men en del av den tidiga pensioneringen kommer att bero på att du håller dina levnadskostnader så låga som möjligt.

Det kan innebära att du måste hitta ett jobb som gör att du kan arbeta på distans så att du inte behöver bo i en stad, eller att du bor tillräckligt långt utanför staden så att du kan sänka dina levnadskostnader utan att det blir outhärdligt att pendla.

När du når pensionsåldern kan du flytta till ett område med låga kostnader och minska dina levnadsomkostnader ytterligare.

Finn verklig lycka

Men hur ska du kunna vara lycklig om du inte alltid köper saker? För saker gör oss inte lyckliga. Det är sant. Vetenskapen stöder mig. Det är upplevelser som ger verklig och varaktig lycka.

Och inte bara de stora, spännande (dvs. dyra) upplevelserna som Europasemestrar heller. Tänk tillbaka på dina lyckligaste barndomsminnen. Mina är saker som naturpromenader med min mormor, inte resor till nöjesparker eller leksaker som jag fick i present. Dessa promenader kostade ingen någonting.

Ompröva hur du tänker på pengar.

Pengar är inte till för att köpa saker. Pengar är till för att köpa frihet.

För varje ”grej” du köper drar du av din frihet. Mer arbete, mer pendling, mer att hantera irriterande medarbetare, bara för att du ska kunna ha det där nya ändbordet som du kunde ha stått emot i Target men inte gjorde det.

Du kommer också att behöva omfamna en del obehag. Du kan cykla till jobbet när det är trettio grader varmt; du vill bara inte göra det. Gör något för att det är svårt, då blir det en seger. Och att övervinna obehag är en seger, och seger gör oss lyckliga.

Hur hanterar du vänner som bara vill umgås på ett sätt som kostar mycket pengar? Försök först att hitta några vänner som värdesätter de saker som du gillar att göra, till exempel ekonomiska vänner. Hitta en klubb som ägnar sig åt din hobby, löpning eller stickning eller bergsklättring, vad du än vill göra. Nu har du en pool av människor att göra dessa saker med.

Och bara ta ett steg framåt. Du bestämmer vad gruppen ska göra och tillkännager det. Gör en egen pizzafest hemma hos dig. Det är roligare och billigare än att gå ut på middag. Det kanske till och med finns de bland dina vänner som också är tacksamma för chansen att umgås utan att spränga budgeten, men som bara skäms för att säga det.

Mindre konsumtion är en livsstilsförändring, men en som lönar sig och inte bara i form av pengar.

Investering

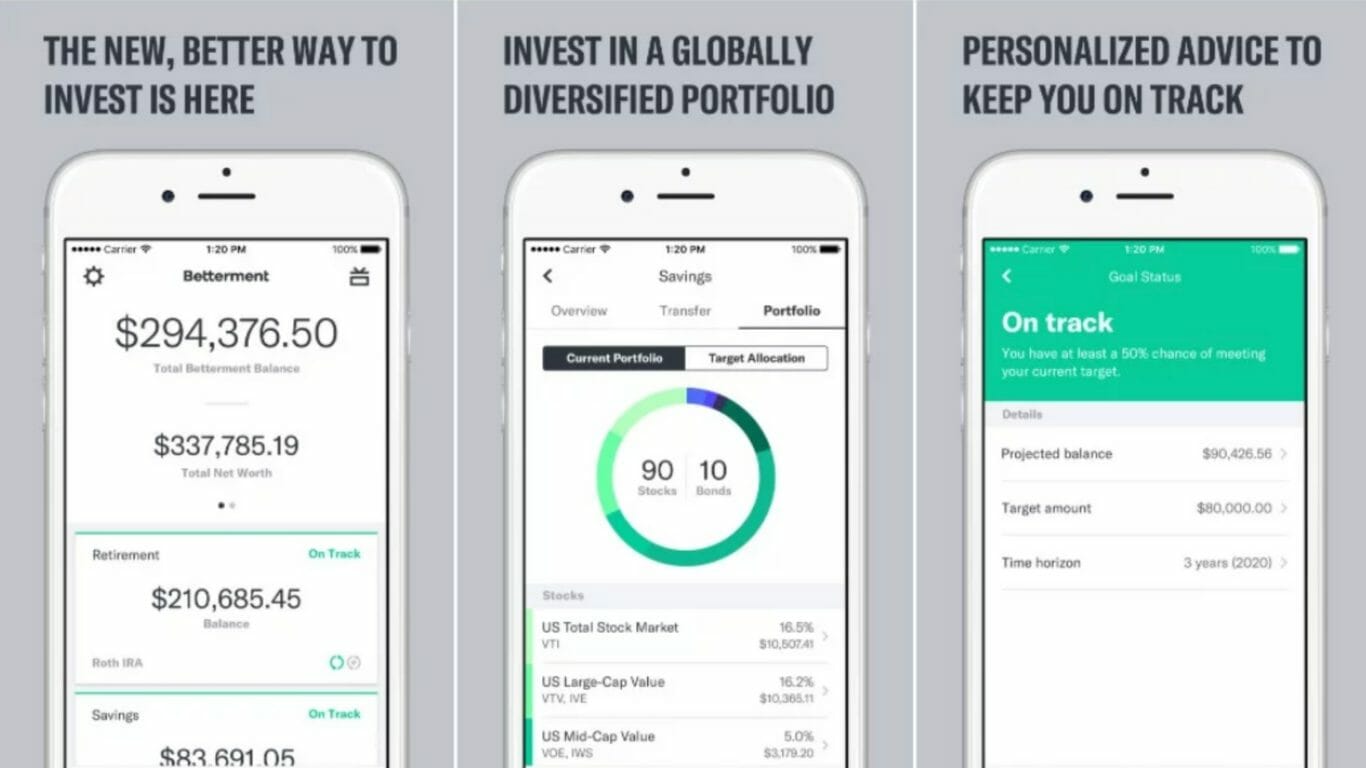

Säkerligen måste detta vara det hemliga tricket. MMM har någon slags hemlig investeringsformel som möjliggör allt detta. Nej, det gör det inte. Han investerar i billiga indexfonder med Betterment och Vanguard.

Han är för upptagen med att cykla uppför Colorados natursköna berg för att ständigt övervaka sina investeringar och handla aktivt. ETF:er gör det möjligt att ställa in det och glömma det.

Överväg att ge dig in i hyresvärdsbranschen. Att äga hyresfastigheter innebär inte att du måste göra hyresvärdssysslor. Nyckelfärdiga fastigheter gör att du kan tjäna den passiva inkomst som hyresfastigheter ger utan att vara en handfast ägare eller ens bo i samma stat som fastigheten.

Om du inte har pengar till en hyresfastighet kan du fortfarande tjäna passiva inkomster med fastigheter när du investerar i en eREIT som Fundrise.

Även om du inte kommer att kunna få tillgång till dem på länge utan straffavgift bör en del av din pensionsplan inkludera långsiktiga, skattemässigt gynnade pensionskonton som IRA, HSA och 401k. Dessa typer av investeringskonton är en stor del av din sparplan.

Automate Things

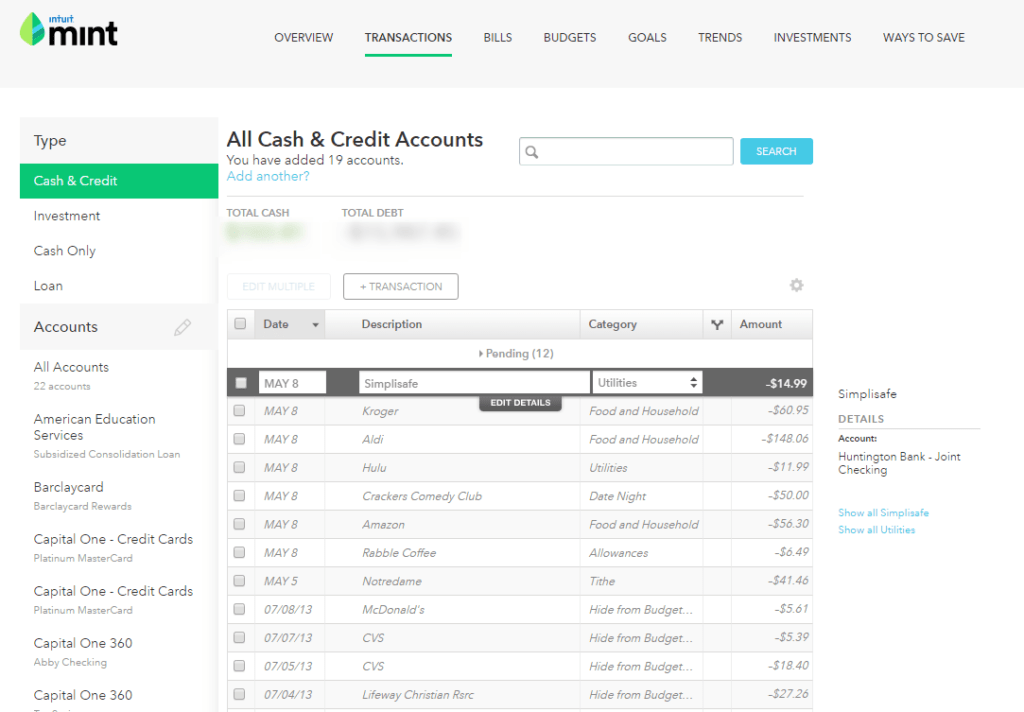

Du kan automatisera nästan alla aspekter av penninghantering och det bör du göra. Att hantera pengar kan vara tidskrävande och för de flesta av oss är det inte särskilt roligt. Så låt tekniken ta hand om det.

Med Mint kan du automatisera budgetprocessen när du har inrättat ditt konto och tilldelat dina pengar. Investeringsplattformar som Betterment låter dig ställa in automatiska bidrag till ditt konto. Att betala sig själv först är nyckeln till tidig pensionering.

De flesta räkningar kan ställas in för automatisk betalning antingen via leverantören eller via din bank. Autobetalning av räkningar säkerställer att du aldrig gör en sen betalning, vilket kan skada din kreditvärdighet och resultera i förseningsavgifter.

Få våra bästa strategier, verktyg och support skickade direkt till din inkorg.

Hur mycket pengar behöver jag?

Okej, du är såld, fantastiskt! Men hur mycket behöver du för att faktiskt göra detta? Ta vad du spenderar per år, säg 25 000 dollar, och multiplicera det med 25. Det ger dig 625 000 dollar. Det är så mycket du behöver ha i pensionssparande.

Du kan också använda 4-procentsregeln. Den innebär att när du väl har X dollar (beroende på några faktorer) är 4 % per år en säker uttagsränta. Du kan använda en pensionskalkylator för att leka med åldrar och siffror.

Pensionering är inte slutet på arbetet. Det är slutet på det obligatoriska arbetet.

Tweet This

Vilket belopp du än kommer fram till är inte alla pengar du kommer att ha resten av livet. De pengar du inte spenderar varje år förblir investerade där den sammansatta räntan gör sitt jobb.

Du börjar inte med en siffra och spenderar ditt sparkapital tills det är borta. Pengarna fortsätter att växa, även om du går i förtidspension.

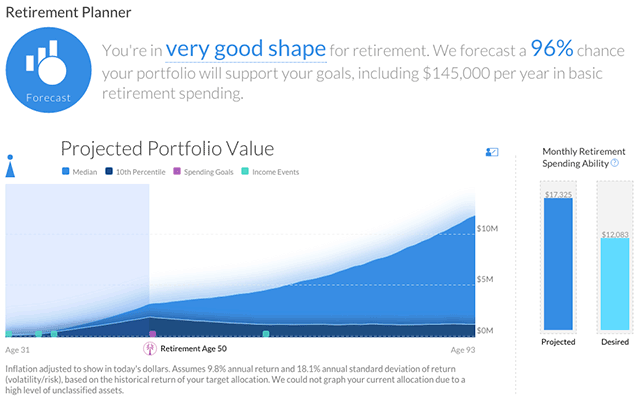

Hålla koll

Hantera dina pengar och optimera dina investeringar på ett och samma ställe. Med Personal Capital kan du analysera din 401k för att diversifiera dina innehav bättre och minska avgifterna. Andrew hade ingen aning om att han betalade över 1 % av sina tillgångar i avgifter varje år, men med Personal Capitals hjälp kunde han få ner det till under 0,03 %.

När du har kopplat ihop alla dina konton kan du också använda deras pensionsplanerare för att planera exakt hur din pension skulle se ut. Med hjälp av en Monte Carlo-simulering fastställer de hur sannolikt det är att du kommer att nå den inkomstnivå i pensionen som du hoppas på.

Andrew har använt Personal Capital sedan 2013 och har inte hittat något bättre kostnadsfritt online-verktyg för att bygga upp och förvalta förmögenhet.

Hälsovård

Hälsovårdsförsäkringen kan vara en av de största utgifterna som förtidspensionärer står inför. Du kan vara flera år från att vara berättigad till Medicare, och sjukvården i USA är bland de dyraste i världen. Detta kan verkligen försvåra din plan för förtidspensionering. Jag har ingen lösning. Tills vi inrättar allmän sjukvård kommer saker och ting inte att förändras.

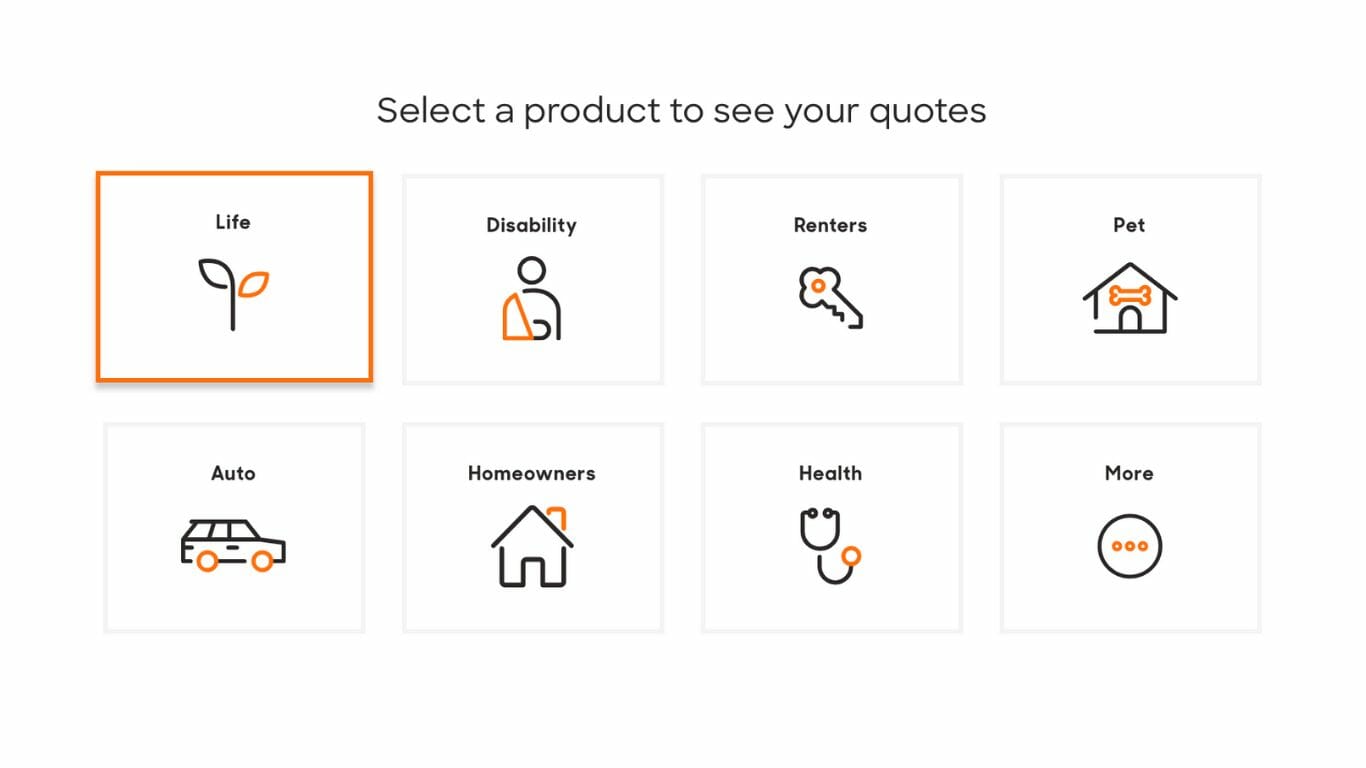

Du kan handla efter de bästa sjukvårdsplanerna på PolicyGenius och överväga att använda din plan med hög självrisk som ytterligare ett av dina pensionskonton.

Great, du ägnade tid åt att lära dig hur du kan gå i förtidspension, följde de enkla stegen, och du gjorde det! Vad i helvete ska du göra nu?!

Vad du vill. Du får bestämma vad pensionering innebär för dig.

Du kommer förmodligen att sluta med någon form av arbete. Förtidspensionering innebär inte nödvändigtvis slutet på avlönat arbete; det är bara slutet på obligatoriskt arbete eller åtminstone heltidsarbete.

Kanske har du en hobby som du skulle vilja omvandla till ett företag. Kanske vill du gå tillbaka till skolan. Eller kanske har du fått nog av boklärande och vill lära dig att göra något med händerna, som att bygga hus, odla växter eller skapa vattendrag. Om ditt kassaflöde är lite knapert kan du starta en sidoverksamhet eller skaffa ett deltidsjobb.

Men vad händer om du har spenderat all denna tid och ansträngning på att ta reda på hur du ska gå i förtidspension och du upptäcker att du efter några år hatar det? Gå tillbaka till jobbet. Du kan bara omfamna FI-delen och inte RE-delen, Financial Independence, Retire Early.

Ingen har sagt att du inte kan göra det. Men det kommer att vara på dina villkor; du kan arbeta deltid, du kan arbeta inom ett låglöneområde som du är intresserad av, eller du kan arbeta som frilansare.

Visa anteckningar

Mr. Money Mustache: Allt du behöver veta för att gå i pension tidigt.