- Den amerikanske drøm

- Hvordan man går tidligt på pension

- Hvor mange penge har jeg brug for?

- Sundhedspleje

- Hvad nu?

- Show Notes

Førtidspensionering har lidt af et øjeblik i en verden af personlig økonomi. Der er hele websteder og subreddits dedikeret til at lære folk, hvordan de kan gå tidligt på pension. Og med tidligt forsøger folk ikke at gå på pension som 55-årig – snarere som 35-årig.

Men er det realistisk at gå på pension som 35-årig? Nogle af os har ikke engang betalt vores studielån af, når vi er 35 år. Og hvor meget skal der ofres for at gå på pension ca. tre årtier før det store flertal af vores jævnaldrende? Hvor mange af os er villige til at bo hos vores forældre eller værelseskammerater langt op i tyverne og nægte os selv ting som ferier og middage?

Hvilke økonomiske skridt kan vi tage for at opnå tidlig pensionering? Er der hemmeligheder, som vi skal opdage, ting, som rige mennesker ikke ønsker, at resten af os skal vide?

Og ønsker vi virkelig at være pensioneret i fire, fem eller flere årtier? Det er meget tid, der skal fyldes ud.

Og du kan elske dit job eller hade det, et job fylder vores tid ud, giver os en rutine, en følelse af formål og identitet og i mange tilfælde en vis social interaktion. Hvordan finder man disse ting uden et job?

Hvis du har spekuleret på, hvordan du kan gå tidligt på pension, har du sikkert hørt om dagens gæst. FIRE-bevægelsen har sine egne berømtheder, og ingen af dem er mere fremtrædende end Mr. Money Mustache, OG i førtidspensionsbevægelsen.

Mr. Money Mustache er her i dag for at besvare alle disse spørgsmål og meget mere.

Den amerikanske drøm

Mr. Money Mustache gik ikke på pension, fordi han tjente så mange penge på sin blog. Han havde faktisk været pensioneret i seks år, før han begyndte at skrive. Bloggen blev født, da han så sig omkring på sine venner, der havde gode job, men som stadig levede fra løncheck til løncheck.

De købte det, der længe er blevet solgt som den amerikanske drøm; gå på college, få et job, købe et hus, fylde huset med så mange ting, som det kan rumme (og når det ikke kan rumme mere, leje et lager), få nogle børn og sidde fast i et uopfyldende job og drømme om frihed, der altid vil være uden for rækkevidde.

Gå på pension, måske som 65-årig, hvis du er heldig, og leve dine dage ud i en slags eksistens og håbe på, at dine penge vil overleve dig. De bedste år af dit liv er for længst forbi. Men hvad nu, hvis du kunne være pensioneret som 30-årig?

Hvorfor er det så svært ikke at bruge penge? Det er i høj grad kulturelt betinget. Vi mener, at det er rimeligt at låne penge til en bil, at betragte shopping som en hobby, at bestille takeout hver eneste dag til frokost på arbejdet. Vi tror, det er normalt, fordi det er alt, hvad vi ser.

Der er ikke nogen sparsommelige mennesker repræsenteret i medierne, medmindre du tæller de kuponprogrammer med, men disse mennesker er ikke normen, lige så lidt som en Kardashian er normen.

Men bare fordi alle gør det, betyder det ikke, at det er det rigtige at gøre, eller at du også skal gøre det.

MMMM startede bloggen af frustration; han ville vise dem, og nu os, at de kunne gøre, som han gjorde. Og et imperium begyndte.

Hvordan man går tidligt på pension

Der er helt sikkert nogle ofre involveret, hvis man ønsker at opnå tidlig pensionering, men det er faktisk ikke særlig kompliceret at gøre det.

Lær noget

Det amerikanske uddannelsessystem gør ikke meget for at behandle personlig økonomi. Og hvis dine forældre ikke har lært dig gode finansielle vaner, må du selv lære noget. Giv personlig økonomi en fast plads i din hverdag.

Det betyder ikke, at du behøver at tænke på penge hele tiden. Vi har altid været fortalere for en “sæt det og glem det”-filosofi, når det kommer til penge.

Men når du lader personlig økonomi indgå i dit liv ved at læse bøger, blogs og magasiner om det, lytte til podcasts om det og diskutere det med de mennesker i dit liv, er det altid på din radar. At holde penge på forkant hjælper dig med at træffe bedre beslutninger om penge.

Vi har en liste over bøger, vi anbefaler i vores værktøjskasse, og MMM anbefaler The 4 Pillars of Investing, alle bøger skrevet af Vanguard-stifteren John Bogle og alle bøger skrevet af og om Warren Buffett.

Hold udgifterne lavt

En stor del af, hvordan man går tidligt på pension, er at holde udgifterne lavt, virkelig lavt. Hvor lavt? Du skal spare halvdelen af din indkomst op. Det kan du naturligvis ikke opnå ved at klippe kuponer. Du skal reducere dine boligudgifter betydeligt.

Du behøver ikke at bo i en skurvogn for at opnå dette. Amerikanerne køber for mange boliger. Den gennemsnitlige husstørrelse i 1950’erne var 983 kvadratfod. Den gennemsnitlige husstandsstørrelse var på 3,37 personer.

I 2000’erne var den gennemsnitlige husstørrelse på 2.300 kvadratfod, mens den gennemsnitlige husstandsstørrelse var på 2,63 personer. Kan du se den mærkelige omvendte situation? Vi køber større huse for at huse færre mennesker!

Afbetale din bolig. Dette virker så uopnåeligt for mange mennesker, men husk, at du ikke bør bo i et hus på 3.000 kvadratmeter, som du kun har lagt 20 % ned på. Du bør bo i et beskedent hjem til en overkommelig pris. Det er nemmere at betale af.

Biler er en anden stor ting. Det er bestemt en bekvemmelighed at have to biler, hvis der er to voksne i husstanden, men er det absolut nødvendigt? Hvad nu, hvis en af bilerne blev totalskadet, og der ikke var nogen erstatning til rådighed i en uge? Ville den ene af jer bare blive hjemme fra arbejde, eller ville I finde en løsning? Som mange andre ting i livet ville man finde en måde at gøre det på, hvis man var nødt til det.

Sparer man på denne måde, går man helt sikkert imod samfundsnormerne. Hvis du sparer så meget op, bor du ikke i en McMansion på 3.000 kvadratmeter, du kører ikke i en helt ny bil, og du spiser ikke kun den dyreste, håndhøstede, økologiske quinoa fra Whole Foods.

Du bor i en bolig til en overkommelig pris i nærheden af din arbejdsplads. Fordi du bor så tæt på arbejdet, har du slet ikke nogen bil. Du cykler eller bruger offentlig transport, hvis du er heldig nok til at have det.

Tænk på leveomkostningerne

De højt betalte job ligger i byerne, og byerne har højere leveomkostninger end mindre urbane områder. Men en del af at gå tidligt på pension vil afhænge af, at du holder dine leveomkostninger så lave som muligt.

Det kan betyde, at du skal finde et job, der giver dig mulighed for at arbejde på afstand, så du ikke behøver at bo i en by, eller at du skal bo langt nok uden for byen til, at du kan sænke dine leveomkostninger, uden at din pendling bliver uudholdelig.

Når du når pensionsalderen, kan du flytte til et område med lave omkostninger og reducere dine leveomkostninger endnu mere.

Find ægte lykke

Men hvordan vil du være lykkelig, hvis du ikke altid køber ting? Fordi ting ikke gør os lykkelige. Det er sandt. Videnskaben bakker mig op. Det er oplevelser, der giver ægte og varig lykke.

Og det er heller ikke kun de store, spændende (dvs. dyre) oplevelser som europæiske ferierejser. Tænk tilbage på dine lykkeligste barndomsminder. Mine er ting som naturvandringer med min mormor, ikke ture til forlystelsesparker eller legetøj, jeg fik i gave. Disse gåture kostede ikke nogen noget.

Opnyt din opfattelse af penge.

Penge er ikke til for at købe ting. Penge er til at købe frihed.

For hvert stykke “ting”, du køber, trækker du fra din frihed. Mere arbejde, mere pendling, mere omgang med irriterende kolleger, bare for at du kan få det nye endebord, du kunne have modstået i Target, men ikke gjorde det.

Du bliver også nødt til at omfavne noget ubehag. Du kan cykle til arbejde, når det er tredive grader varmt; du har bare ikke lyst til det. Gør noget, fordi det er svært, så bliver det en sejr. Og at overvinde ubehag er en sejr, og sejr gør os lykkelige.

Hvordan håndterer du venner, der kun ønsker at hygge sig på måder, der koster mange penge? Prøv først at finde nogle venner, der sætter pris på de ting, du kan lide at gøre, som f.eks. økonomiske venner. Find en klub, der er helliget din hobby, løb eller strikning eller bjergbestigning, hvad du end har lyst til. Nu har du en pulje af mennesker, som du kan gøre disse ting sammen med.

Og du kan også bare tage et skridt fremad. Du bestemmer, hvad gruppen skal lave, og annoncerer det. Lav din egen pizzafest hjemme hos dig. Det er sjovere og billigere end at gå ud at spise. Der er måske endda nogle blandt dine venner, som også er taknemmelige for muligheden for at hygge sig uden at sprænge budgettet, men som bare er flove over at sige det.

Mindre forbrug er en livsstilsændring, men en, der betaler sig, og ikke kun i form af penge.

Investering

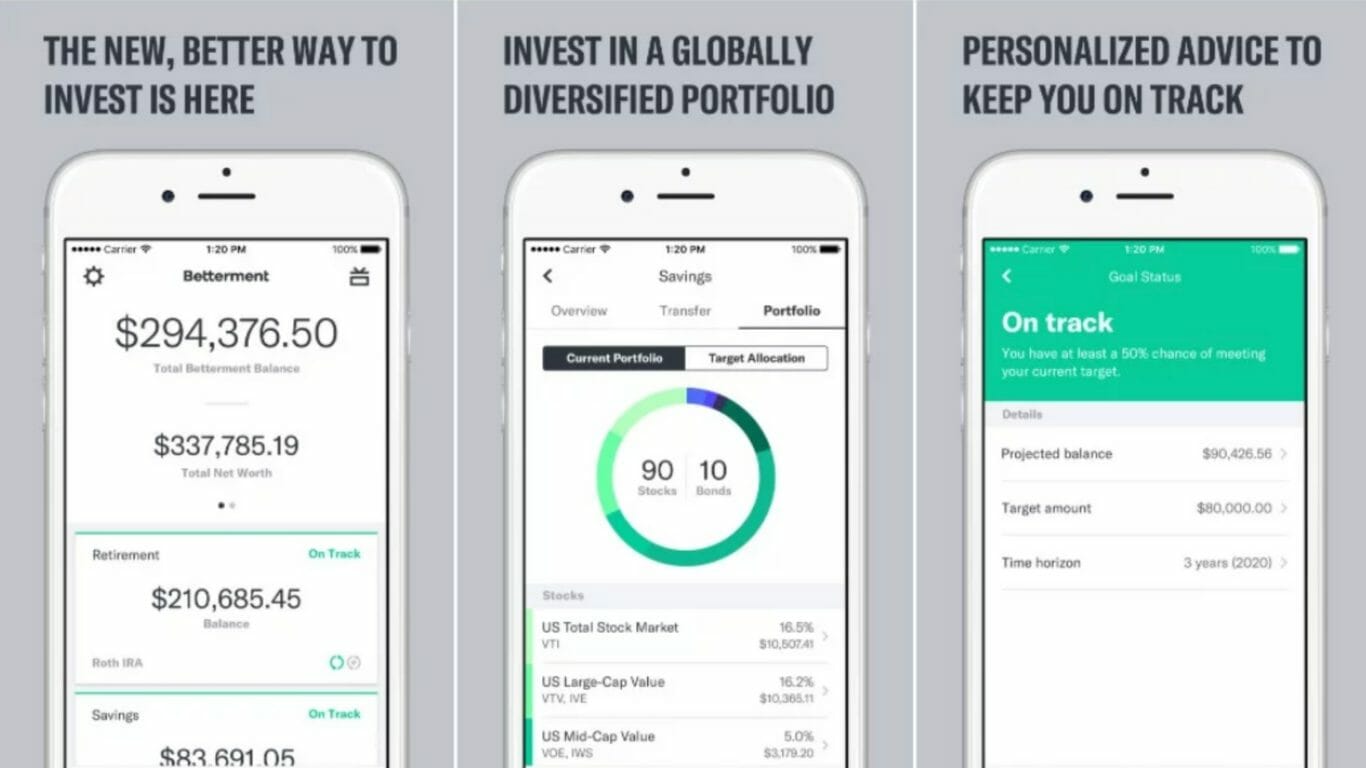

Sikkert, det må være det hemmelige trick. MMM har en slags hemmelig investeringsformel, der gør alt dette muligt. Niks. Han investerer i billige indeksfonde hos Betterment og Vanguard.

Han har for travlt med at cykle op ad Colorados naturskønne bjerge til hele tiden at overvåge sine investeringer og handle aktivt. ETF’er giver dig mulighed for at indstille det og glemme det.

Overvej at komme ind i udlejningsbranchen. At eje udlejningsejendomme betyder ikke, at du er nødt til at gøre udlejer ting. Nøglefærdige ejendomme giver dig mulighed for at tjene den passive indkomst, som udlejningsejendomme giver, uden at være en håndfast ejer eller endda bo i samme stat som ejendommen.

Hvis du ikke har penge til en udlejningsejendom, kan du stadig opnå passiv indkomst med fast ejendom, når du investerer i en eREIT som Fundrise.

Selv om du ikke vil kunne få adgang til dem i lang tid uden straf, bør en del af din pensionsplan omfatte langsigtede, skattebegunstigede pensionskonti som en IRA, HSA og 401k. Disse former for investeringskonti er en stor del af din opsparingsplan.

Automatiser ting

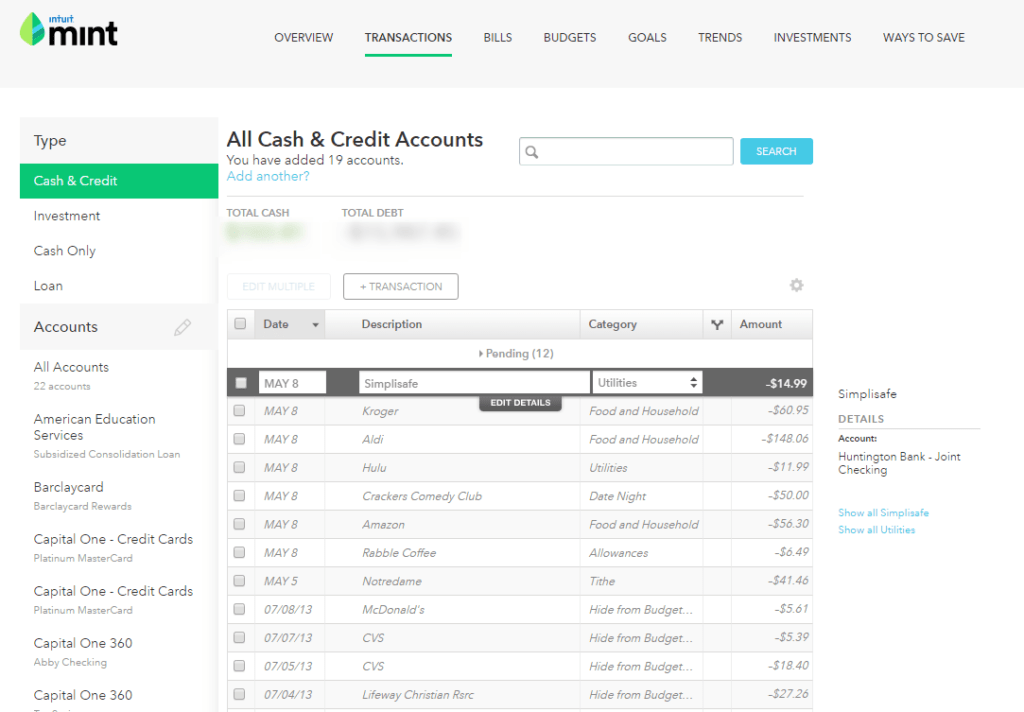

Du kan automatisere næsten alle aspekter af pengeforvaltningen, og det bør du også gøre. At håndtere penge kan være tidskrævende, og for de fleste af os er det ikke særlig sjovt. Så lad teknologien tage byrden.

Mint giver dig mulighed for at automatisere budgetteringsprocessen, når du har oprettet din konto og allokeret dine penge. Investeringsplatforme som Betterment giver dig mulighed for at indstille automatiske bidrag til din konto. At betale dig selv først er nøglen til tidlig pensionering.

De fleste regninger kan indstilles til automatisk betaling enten via leverandøren eller via din bank. Automatisk betaling af regninger sikrer, at du aldrig foretager en forsinket betaling, hvilket kan skade din kreditværdighed og resultere i forsinkelsesgebyrer.

Få vores bedste strategier, værktøjer og support sendt direkte til din indbakke.

Hvor mange penge har jeg brug for?

Okay, du er solgt, fantastisk! Men hvor meget skal du bruge for at gøre det rent faktisk? Tag det, du bruger om året, f.eks. 25.000 dollars, og gang det med 25. Det giver dig 625.000 dollars. Det er så meget, du skal have i pensionsopsparing.

Du kan også bruge 4 %-reglen. Den betyder, at når du først har $X (afhængigt af et par faktorer), er 4 % om året en sikker udbetalingssats. Du kan bruge en pensionsberegner til at lege med aldre og tal.

Pensionering er ikke afslutningen på arbejdet. Det er afslutningen på det obligatoriske arbejde.

Tweet This

Hvilket beløb du end kommer frem til, er ikke alle de penge, du vil have resten af dit liv. De penge, du ikke bruger hvert år, forbliver investeret, hvor renters renteforhøjelse virker sin magi.

Du starter ikke med et tal og bruger din redepung, indtil den er væk. Pengene fortsætter med at vokse, selv i tilfælde af førtidspensionering.

Hold styr på det

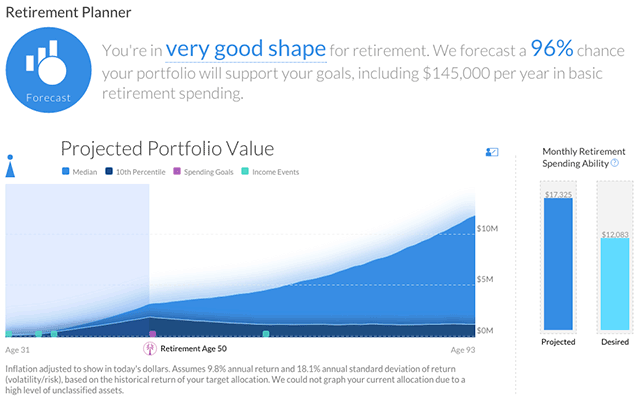

Håndter dine kontanter og optimer dine investeringer på ét sted. Med Personal Capital kan du analysere din 401k for at diversificere dine beholdninger bedre og reducere gebyrerne. Andrew havde ingen anelse om, at han betalte over 1 % af sine aktiver i gebyrer hvert år, men med Personal Capitals hjælp kunne han få det ned under 0,03 %.

Når du har alle dine konti forbundet, kan du også bruge deres pensionsplanlægger til at tegne præcis, hvordan din pensionering vil se ud. Ved hjælp af en Monte Carlo-simulering bestemmer de, hvor sandsynligt det er, at du vil nå det indkomstniveau på pension, som du håber på.

Andrew har brugt Personal Capital siden 2013 og har ikke fundet et bedre gratis onlineværktøj til opbygning og forvaltning af formue.

Sundhedspleje

Sundhedsforsikring kan være en af de mest betydelige udgifter, som førtidspensionister står over for. Du er måske flere år fra at være berettiget til Medicare, og sundhedsvæsenet i USA er blandt de dyreste i verden. Dette kan virkelig hæmme din førtidspensioneringsplan. Jeg har ikke en løsning. Indtil vi etablerer universel sundhedspleje, vil tingene ikke ændre sig.

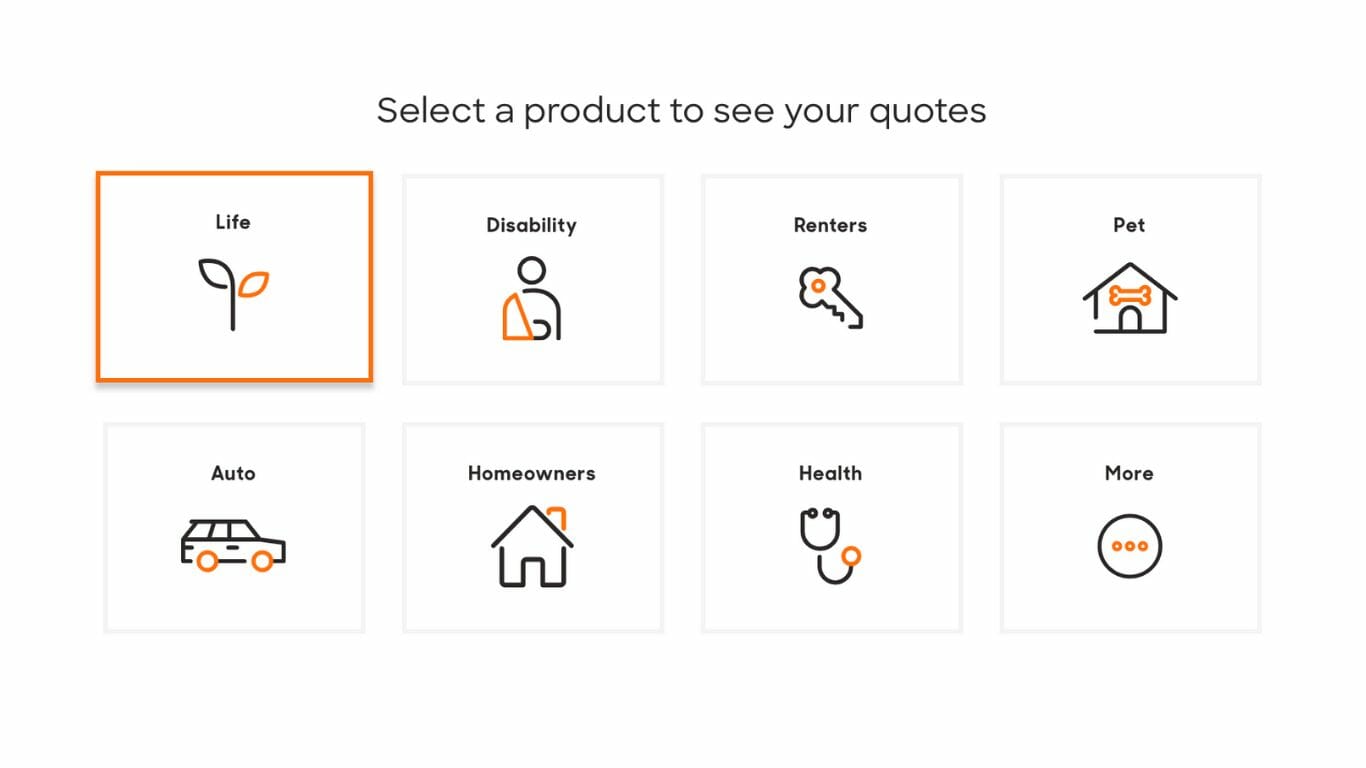

Du kan shoppe efter de bedste sundhedsplejeplaner hos PolicyGenius og overveje at bruge din plan med høj selvrisiko som endnu en af dine pensionskonti.

Godt, du brugte tid på at lære, hvordan du går på førtidspension, fulgte de enkle trin, og du gjorde det! Hvad fanden skal du gøre nu?!

Hvad du end vil. Du bestemmer selv, hvad pensionering betyder for dig.

Du vil sandsynligvis ende med at arbejde på en eller anden måde. Førtidspensionering er ikke nødvendigvis ensbetydende med afslutningen på lønnet arbejde; det er bare afslutningen på obligatorisk arbejde eller i det mindste fuldtidsarbejde.

Måske har du en hobby, som du gerne vil gøre til en virksomhed. Måske vil du gerne tilbage på skolebænken. Eller måske har du fået nok af boglig læring og vil gerne lære at gøre noget med dine hænder som f.eks. at bygge huse, dyrke planter eller lave vandelementer. Hvis dit cashflow er lidt stramt, kan du starte en sidegevinst eller få et deltidsjob.

Men hvad nu, hvis du har brugt al den tid og kræfter på at finde ud af, hvordan du kan gå tidligt på pension, og du finder ud af, at du efter et par år hader det? Gå tilbage til arbejdet. Du kan bare omfavne FI-delen og ikke RE-delen, Financial Independence, Retire Early.

Ingen har sagt, at du ikke kan det. Men det vil være på dine betingelser; du kan arbejde på deltid, du kan arbejde inden for et lavtlønnet område, som du har en interesse i, eller du kan arbejde på freelancebasis.

Show Notes

Mr. Money Mustache: Alt, hvad du skal vide for at gå tidligt på pension.