Hvorfor American Express-gebyrer er anderledes

Gebyrer tilbageførsler på American Express (Amex)-kort har samme funktion som tilbageførsler på andre kreditkort. Processen er dog anderledes, idet den typisk er mere ukompliceret. Årsagen er enkel: I modsætning til større rivaler som Visa og Mastercard fungerer American Express som udstedende bank ud over at levere kortbetalingstjenester til de handlende.

Gennem at fungere som både kortnetværk og bank kan Amex direkte udstede sine egne mærkerede kort til kunderne – eller “kortmedlemmer” – uden at være afhængig af tredjepartsudstedere. Samtidig er selskabet i stand til at behandle betalinger for de handlende. På et tidspunkt kunne American Express-transaktioner faktisk kun behandles gennem Amex.

American Express holdt sig i lang tid strengt til denne altomfattende forretningsmodel. Ingen andre amerikanske banker måtte tilbyde Amex-kort, og de handlende, der accepterede Amex, måtte udelukkende anvende American Express’ behandling. Selskabet har dog opblødt denne holdning inden for de sidste par år. Udvalgte banker har fået mulighed for at udstede Amex-kort, mens visse handlende nu har fået lov til at bruge den samme processor til American Express-transaktioner, som de bruger til behandling af andre kort.

Det sagt, er Amex stadig en af de største udstedere af Amex-mærkede kort. Når det drejer sig om chargebacks, er der derfor stadig en god chance for, at de handlende skal handle direkte med Amex. Lad os derfor se nærmere på, hvordan American Express’ chargebacks adskiller sig fra de chargebacks, der foretages af andre store kortmærker.

Hvorfor er American Express anderledes?

Forbrugerne opfatter ofte deres forskellige kreditkort som værende indbyrdes udskiftelige. Men hvis vi ser bag kulisserne, adskiller American Express – og dets nyere rival, Discover – sig betydeligt fra Visa og Mastercard. Disse mærker blev bygget op på en omfattende sammenslutning af udstedende og indløsende banker, der interagerer med kortindehaverne på vegne af netværket.

Forvirret af forskellene mellem kortnetværk?

Vi forstår det, og vi er her for at hjælpe. Klik for at få mere at vide.

Da American Express blev grundlagt i 1850, var det dog ikke engang et kreditkortselskab. Mærket, der oprindeligt var en ekspresposttjeneste, introducerede konceptet med rejsechecks omkring århundredeskiftet. Det var her, Amex først etablerede sig i verdenen af finansielle tjenesteydelser.

American Express tilbød senere et af de første kreditkort på markedet. I modsætning til de virksomheder, der ville følge efter, håndterede Amex selv alle opgaver i forbindelse med udstedelse og behandling: Den eneste måde, hvorpå en forhandler kunne acceptere American Express-betalinger, var at bruge Amex til behandlingen.

På den ene side skabte dette en ubekvem situation for de handlende, som ikke bare kunne bruge den samme behandler til alle kortmærker. Når det gælder chargebacks, blev tvist- og repræsentationssystemerne imidlertid mere strømlinede, hvilket førte til en proces, der typisk er hurtigere, fordi færre parter er involveret.

American Express’ chargeback-proces

Cargeback-processen starter, når et kortmedlem kontakter American Express for at anfægte en transaktion. Kortmedlemmer har typisk 120 dage fra transaktionsdatoen til at indgive en chargeback. Tidsrammen kan forlænges en smule i visse tilfælde, der involverer varer/tjenester, der returneres eller ikke modtages, men kun efter Amex’ skøn.

Da virksomheden fungerer som både udsteder og kortnetværk, vil American Express allerede have en overflod af oplysninger om transaktionen til rådighed til gennemgang. Deres første skridt indebærer, at de arbejder direkte med kunden for at forsøge at løse problemet. Derfra vil Amex tage en af tre muligheder i brug:

- Afvise sagen og informere kortmedlemmet om, at opkrævningen er gyldig.

- Beslutte, at kundens krav er legitimt, og udstede en øjeblikkelig chargeback.

- Sende en forespørgsel til den handlende for at indsamle flere oplysninger om sagen.

American Express vil normalt have tilstrækkelige interne oplysninger til at identificere transaktioner som enten legitime eller ugyldige. Dette løser tvisten ved enten at foretage en øjeblikkelig chargeback-anmeldelse eller afvise sagen. I situationer, hvor der er behov for flere data, vil der blive udstedt en forespørgsel til forhandleren med anmodning om yderligere dokumentation.

American Express Merchant Inquiry

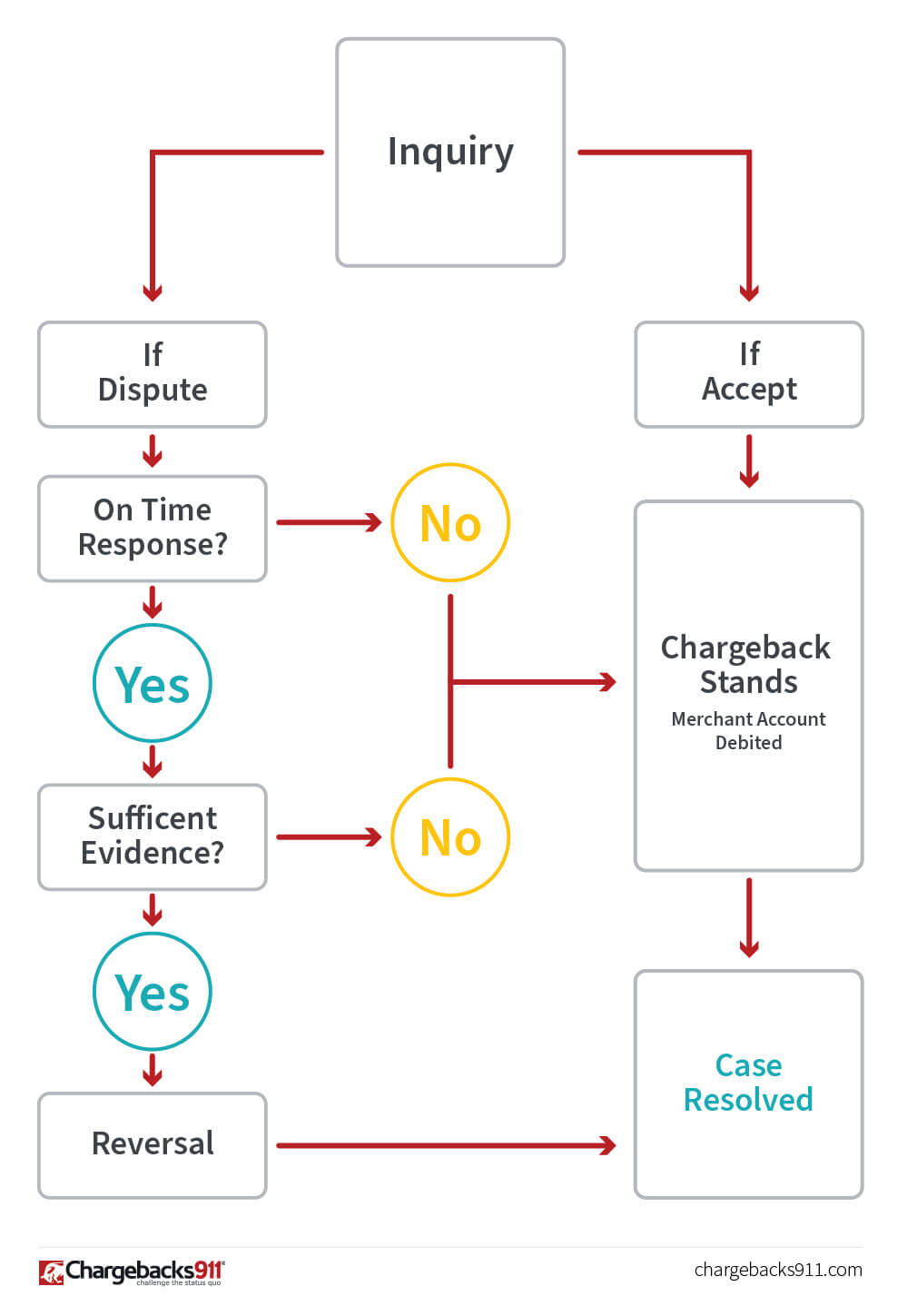

Det er i Amex’ bedste interesse at holde kortmedlemmerne tilfredse. Derfor udsteder selskabet i de fleste tilfælde en øjeblikkelig tilbageførsel til forhandleren; kun få situationer kræver en forespørgsel. Hvis der imidlertid udstedes en forespørgsel, kan forhandleren svare på en af fire måder:

- Godkend chargebacken og indrømmer dermed i realiteten sin skyld.

- Giv en kredit/tilbagebetaling (eller fremlæg dokumentation for en tidligere udstedt kredit).

- Giv en delvis kredit (og beviser for det reducerede tilbagebetalingsbeløb).

- Levere tilstrækkelige beviser til at validere den oprindelige transaktion.

Handleren kan også vælge at ignorere henvendelsen, men dette anbefales aldrig. Dette diagram viser den grundlæggende livscyklus for en American Express-forespørgsel. Som du kan se, er vejen til tilbageførsel mere kompleks med flere punkter, hvor processen let kan afspores.

Handelsmænd har 20 dage til at svare på en forespørgsel eller en chargeback. Hvis forhandleren giver et svar inden for denne tidsramme med tilstrækkelige beviser til at understøtte den oprindelige opkrævning, vil Amex stoppe tilbageførslen. Hvis svaret kommer for sent eller ikke indeholder tilstrækkelig dokumentation, fortsætter chargebacken, og forhandlerens konto debiteres.

Amex Disputes and Representment

Den bedste mulighed, som forhandlerne har for at anfægte en American Express chargeback – af Amex beskrevet som “requesting a chargeback reversal”- er forespørgselsprocessen. Når virksomheden indgiver en øjeblikkelig chargeback, betragtes det generelt som det endelige resultat i tvister mellem kortmedlemmer.

Så kan virksomheder med en høj risikofaktor eller med et uforholdsmæssigt stort antal chargebacks blive indplaceret i et American Express chargeback-overvågningsprogram. Amex vil helt stoppe med at sende forespørgsler til disse forhandlere, og sagerne vil automatisk gå videre til en øjeblikkelig chargeback.

Den obligatoriske tilmelding til et af disse programmer betyder også, at forhandlere mister retten til at anmode om en tilbageførsel af chargebacks. For disse forhandlere er den eneste måde at anfægte en chargeback på at fremlægge bevis for, at du allerede har udstedt en tilbagebetaling til kunden, hvilket eliminerer behovet for en tvungen chargeback.

Chargebacks for Dummies

Chargebacks kan skabe ravage i dit cashflow og din rentabilitet. Denne bog er din guide til at forebygge chargebacks og, når de sker, til at bekæmpe dem mere effektivt. Bestil dit GRATIS paperback eksemplar af Chargebacks for Dummies i dag!

Send mig min gratis bog!

Chancerne for at få en chargeback fra American Express omstødt er begrænsede. Når det er sagt, kan det dog ske under de rette omstændigheder. For eksempel kan en forhandler med succes bestride en chargeback, hvis der var fejl i behandlingen af transaktionen.

Processen fungerer stort set på samme måde, som forespørgslen gør i disse scenarier. Rettidige svar med den korrekte dokumentation kan føre til en tilbageførsel, mens et sent eller ufuldstændigt svar betyder, at chargebacken vil blive opretholdt. Det skal også bemærkes, at chargebacks, der er udstedt for manglende svar, ikke tilbageføres.

Lige Visa og Mastercard tildeler Amex en årsagskode til hver chargeback, der viser den givne årsag til kortmedlemmets krav. Hvis du vil have flere oplysninger om disse indikatorer, kan du læse vores fulde artikel om American Express årsagskoder. Det vil være en hjælp at forstå disse koder, men husk: årsagskoden giver sjældent hele historien bag chargebacken.

Vigtigheden af forebyggelse

Selv om forhandlerne havde en bedre chance for at vinde en American Express-omvendelse af en chargeback, er den bedste strategi stadig at forhindre dem i at ske til at starte med.

En af de vigtigste dele af forebyggelse af chargebacks er klar kommunikation med kunden. For eksempel:

- Sørg for, at dine kontaktoplysninger til kundeservice er fremtrædende og nemme at få adgang til fra flere steder.

- Tilkendegiv retur- eller ombytningspolitikken og eventuelle andre servicevilkår, inden du afslutter kasseprocessen.

- For transaktioner uden kort skal du altid bede om kortets identifikationsnummer (den firecifrede sikkerhedskode på kortets forside).

- Brug den automatiske adresseverifikationstjeneste (American Express’ version af AVS) til at validere oplysningerne om kortmedlemmer.

- Hvis du skal behandle en kreditering, skal du gøre det straks, og lade kortmedlemmerne vide, hvornår de vil modtage refusionen. En tilbagebetaling er ikke ideel, men det er langt bedre end en tilbageførsel.

Den kan være med til at forhindre nogle tvister, hvis du anvender disse metoder. Når det er sagt, har de handlende i sidste ende brug for en omfattende strategi for håndtering af chargebacks, der tager fat på problemet fra alle vinkler. Chargebacks911® har et væld af erfaringsbaseret viden og ekspertise til at levere omkostningseffektive forebyggelses- og risikobegrænsningsstrategier for handlende. Kontakt os i dag for at få mere at vide.