Hyvä kassavirtaennuste saattaa olla liiketoimintasuunnitelman tärkein yksittäinen osa. Kaikki strategia, taktiikat ja jatkuva liiketoiminta eivät merkitse mitään, jos rahat eivät riitä laskujen maksamiseen.

Hyvä kassavirtaennuste saattaa olla liiketoimintasuunnitelman tärkein yksittäinen osa. Kaikki strategia, taktiikat ja jatkuva liiketoiminta eivät merkitse mitään, jos rahat eivät riitä laskujen maksamiseen.

Sitä kassavirtaennusteessa on kyse – rahantarpeen ennustamisesta etukäteen.

Kassalla tarkoitamme rahaa, jonka voit käyttää. Käteisvaroihin kuuluvat sekkitilisi, säästösi ja likvidit arvopaperit, kuten rahamarkkinarahastot. Se ei ole vain kolikoita ja seteleitä.

Tarvitsetko yhteenvedon kassavirrasta? Saat nopean yleiskatsauksen siitä, mitä kassavirta on.

Voitto ei ole sama asia kuin käteisvarat

Kannattavilta yrityksiltä voi loppua käteisvarat kesken, jos ne eivät tunne lukujaan ja hallitse käteisvarojaan yhtä hyvin kuin voittojaan.

Yrityksesi voi esimerkiksi kuluttaa rahaa, joka ei näy kuluna tuloslaskelmassa. Normaalit kulut pienentävät kannattavuuttasi. Mutta tietyt menot, kuten menot varastoon, velkojen takaisinmaksuun, uusiin laitteisiin ja omaisuuden hankintaan, vähentävät käteisvarojasi, mutta eivät vähennä kannattavuuttasi. Tämän vuoksi yrityksesi voi kuluttaa rahaa ja näyttää silti voitolliselta.

Myyntipuolella yrityksesi voi tehdä myynnin asiakkaalle ja lähettää laskun, mutta ei saa maksua heti. Tämä myynti lisää tuloja tuloslaskelmassasi, mutta se ei näy pankkitililläsi ennen kuin asiakas maksaa sinulle.

Sentähden kassavirtaennuste on niin tärkeä. Se auttaa sinua ennustamaan, kuinka paljon rahaa sinulla on pankissa jokaisen kuukauden lopussa riippumatta siitä, kuinka kannattava liiketoimintasi on.

Opi lisää käteisvarojen ja voittojen välisistä eroista.

Kaksi tapaa laatia kassavirtaennuste

Kassavirtaennusteen tekemiseen on useita laillisia tapoja. Ensimmäistä menetelmää kutsutaan ”suoraksi menetelmäksi” ja toista ”epäsuoraksi menetelmäksi”. Molemmat menetelmät ovat tarkkoja ja päteviä – voit valita menetelmän, joka sopii sinulle parhaiten ja on sinulle helpointa ymmärtää.

Valitettavasti asiantuntijat voivat olla ärsyttäviä. Joskus tuntuu siltä, että heti kun käytät yhtä menetelmää, joku, jonka pitäisi tuntea yrityksen taloushallinto, sanoo, että olet tehnyt sen väärin. Usein se tarkoittaa, että asiantuntija ei tiedä tarpeeksi ymmärtääkseen, että on olemassa useampi kuin yksi tapa tehdä se.

Suora menetelmä kassavirtojen ennustamiseen

Suora menetelmä kassavirtojen ennustamiseen ei ole yhtä suosittu kuin epäsuora menetelmä, mutta sen käyttö voi olla paljon helpompaa.

Syy siihen, että se ei ole yhtä suosittu, on se, että sitä ei ole helppo luoda yrityksen kirjanpito-ohjelmistosta saatavien vakioraporttien avulla. Mutta jos laadit ennustetta – katsot tulevaisuuteen – et ole riippuvainen kirjanpitojärjestelmästäsi saatavista raporteista, joten se voi olla sinulle parempi valinta.

Suoran menetelmän valinnan haittapuolena on se, että jotkut pankkiirit, kirjanpitäjät ja sijoittajat saattavat nähdä mieluummin epäsuoran menetelmän kassavirtaennusteen. Älä kuitenkaan huoli, suora menetelmä on aivan yhtä tarkka. Kun olemme selittäneet suoran menetelmän, selitämme myös epäsuoran menetelmän.

Suora menetelmä kassavirran ennustamiseen perustuu tähän yksinkertaiseen yleiskaavaan:

Kassavirta = Saadut rahavarat – Käytetyt rahavarat

Ja tältä tuo kassavirtaennuste oikeastaan näyttää:

Aloitetaan saatujen rahavarojen arvioinnilla, minkä jälkeen siirrymme kassavirtaennusteen muihin osiin.

Saatujen käteisvarojen ennustaminen

Saat käteisvaroja neljästä ensisijaisesta lähteestä:

1. Tuotteiden ja palveluiden myynnistä

Kassavirtaennusteessasi tämä on osio ”Toiminnan rahavarat”. Kun myyt tuotteitasi ja palveluitasi, jotkut asiakkaat maksavat sinulle heti käteisellä – tämä on laskentataulukkosi ”käteismyynti”-rivi. Saat tuon rahan heti ja voit tallettaa sen pankkitilillesi.

Saatat myös lähettää asiakkaille laskuja ja joutua sitten perimään maksun. Kun teet niin, pidät kirjaa saamistasi rahoista kohdassa Saamiset. Kun asiakkaat maksavat nämä laskut, tämä raha näkyy kassavirtaennusteessasi rivillä ”Saamisten rahavarat”. Helpoin tapa ajatella tämän rivin ennustamista on miettiä, mitä laskuja asiakkaasi maksavat ja milloin.

2. Uudet lainat ja investoinnit yritykseesi

Voit saada käteisvaroja myös hankkimalla uuden lainan pankista tai tekemällä investointeja. Kun saat tällaista käteistä, seuraat sitä lainojen ja investointien riveillä. Nämä kaksi erityyppistä kassavirtaa kannattaa pitää erillään toisistaan lähinnä siksi, että lainat on maksettava takaisin, kun taas sijoituksia ei tarvitse maksaa takaisin.

3. Varojen myynti

Varat ovat asioita, joita yrityksesi omistaa, kuten ajoneuvoja, laitteita tai kiinteistöjä. Kun myyt omaisuuserän, saat yleensä myynnistä käteistä, ja seuraat tätä käteistä kassavirtaennusteesi kohdassa ”Omaisuuserien myynnit”. Jos esimerkiksi myyt kuorma-auton, jota yrityksesi ei enää tarvitse, myynnistä saatavat tulot näkyvät kassavirtalaskelmassasi.

4. Muut tulot ja liikevaihtovero

Yritykset voivat saada rahaa myös muista lähteistä kuin myynnistä. Yrityksesi voi esimerkiksi saada korkotuloja säästötilillä olevista rahoista.

Monet yritykset keräävät asiakkailtaan myös veroja myyntiveron, arvonlisäveron, HST/GST:n ja muiden veromekanismien muodossa. Ihannetapauksessa yritykset kirjaavat tämän rahan keräämisen ei myyntiin vaan kassavirtaennusteeseen tietylle riville. Haluat tehdä näin, koska kerätyt verorahat eivät ole sinun – ne ovat valtion rahoja, ja päädyt lopulta maksamaan ne heille.

Käytetyn käteisrahan ennustaminen

Samoin kuin ennustat saamasi käteisrahan, ennustat myös käyttämäsi käteisrahan muutamissa luokissa:

1. Käteismenot ja laskujen maksaminen

Haluat ennustaa kahdenlaisia käteismenoja, jotka liittyvät yrityksesi toimintaan: Käteismenot ja velkojen maksaminen. Kassamenot ovat rahaa, jota käytät käyttäessäsi pikkukassaa tai maksaessasi laskun välittömästi.

Mutta on myös laskuja, jotka saat ja maksat sitten myöhemmin. Seuraat näitä laskuja Ostoreskontrasta. Kun maksat laskuja, joita olet seurannut ostoveloissa, kyseinen käteismaksu näkyy kassavirtaennusteessasi ”ostovelkojen maksuna”. Kun ennustat tätä riviä, mieti, mitä laskuja maksat ja milloin maksat ne.

Tässä kassavirtaennusteesi osiossa jätät pois muutamia asioita: lainanmaksut, omaisuuserien ostot, osingot ja liikevaihtoverot.

2. Lainanmaksut

Kun teet ennustettuja lainanmaksuja, ennustat kassavirtaennusteessasi pääoman takaisinmaksun. Lainan korkoja seurataan ”ei-liiketoiminnan kuluissa”, joita käsittelemme jäljempänä.

3. Omaisuuserien ostot

Samoin kuin seuraat omaisuuserien myyntiä, ennustat omaisuuserien ostot kassavirtaennusteessasi. Omaisuuserien ostot ovat pitkäkestoisten, konkreettisten asioiden ostoja. Tyypillisesti ajoneuvoja, laitteita, rakennuksia ja muita asioita, jotka voit mahdollisesti myydä uudelleen tulevaisuudessa. Vaihto-omaisuus on omaisuuserä, jonka yrityksesi saattaa ostaa, jos pidät varastoa varastossa.

4. Muut ei-toiminnalliset kulut ja liikevaihtovero

Yrityksellesi saattaa aiheutua muita kuluja, joita pidetään ”ei-toiminnallisina” kuluina. Nämä ovat kuluja, jotka eivät liity liiketoimintasi pyörittämiseen, kuten investoinnit, joita liiketoimintasi saattaa tehdä, ja korot, joita maksat lainoista.

Lisäksi ennustat, milloin suoritat veronmaksuja, ja sisällytät nämä kassavirrat tähän osioon.

Kassavirran ja kassataseen ennustaminen

Suorassa kassavirran ennustamismenetelmässä kassavirran laskeminen on yksinkertaista. Vähennä vain rahamäärä, jonka aiot käyttää kuukaudessa, rahamäärästä, jonka aiot saada. Tämä on ”nettokassavirtasi”. Jos luku on positiivinen, saat enemmän käteistä kuin käytät. Jos luku on negatiivinen, kulutat enemmän käteistä kuin saat.

Voit ennustaa kassavarojasi lisäämällä nettokassavirran kassavaroihisi.

Epäsuora menetelmä

Epäsuora menetelmä kassavirtojen ennustamiseen on yhtä pätevä kuin suora, ja sillä päästään samoihin tuloksiin.

Suorassa menetelmässä tarkastellaan käteisen rahan lähteitä ja käyttöä, epäsuorassa menetelmässä lähdetään liikkeelle nettotuloksesta ja siihen lisätään takaisin erät, kuten poistot, jotka vaikuttavat kannattavuuteesi, mutta jotka eivät vaikuta kassavaroihin.

Epäsuora menetelmä on suositumpi laadittaessa kassavirtalaskelmia menneisyydestä, koska saat helposti tiedot raporttia varten kirjanpitojärjestelmästäsi.

Epäsuora kassavirtalaskelma laaditaan hankkimalla nettotulos (voittosi) ja lisäämällä sitten takaisin asiat, jotka vaikuttavat tulokseen, mutta eivät rahavaroihin. Poistat myös sellaiset asiat, kuten myynnit, jotka on kirjattu, mutta joita ei ole vielä maksettu.

Epäsuora kassavirtalaskelma näyttää seuraavalta:

On viisi pääasiallista oikaisuluokkaa, jotka teet voittolukuun, jotta saat selville todellisen kassavirtasi:

1. Oikaise myyntisaamisten muutos

Ei kaikki myyntisi saavu käteisenä heti. Epäsuorassa kassavirtaennusteessa sinun on oikaistava nettovoittoasi sen huomioon ottamiseksi, että osa myynnistäsi ei ole päätynyt käteisenä pankkiin vaan on sen sijaan kasvattanut myyntisaamisiasi.

2. Oikaise ostovelkojen muutos

Kovin samankaltaisesti kuin oikaiset myyntisaamisia, sinun on otettava huomioon kulut, jotka olet ehkä kirjannut tuloslaskelmaasi, mutta joita et ole vielä maksanut. Sinun on lisättävä nämä kulut takaisin, koska sinulla on vielä käteistä rahaa, etkä ole vielä maksanut laskuja.

3. Verot & Poistot

Tuloslaskelmassasi verot ja poistot vaikuttavat kannattavuuttasi vähentävästi. Kassavirtalaskelmassa sinun on lisättävä poistot takaisin, koska tuo luku ei todellisuudessa vaikuta käteisvaroihisi.

Verot on saatettu laskea kuluksi, mutta sinulla saattaa silti olla sitä rahaa pankkitililläsi. Jos näin on, sinun on lisättävä sekin takaisin, jotta saat tarkan ennusteen kassavirrasta.

4. Lainat ja investoinnit

Samoin kuin suorassa kassavirtamenetelmässä, sinun on lisättävä mukaan kaikki ylimääräinen käteisraha, jonka olet saanut lainojen ja investointien muodossa. Muista vähentää tältä riviltä myös mahdolliset lainamaksut.

5. Ostetut ja myydyt omaisuuserät

Jos olet ostanut tai myynyt omaisuutta, sinun on lisättävä se kassavirtalaskelmiin. Tämäkin on samanlaista kuin kassavirran ennustamisen suora menetelmä.

Lue lisätietoja kassavirran ennustamisen epäsuorasta menetelmästä kohdasta Epäsuora kassavirtamenetelmä: How to Use It and Why It Matters. Lue myös oppaamme, jossa selitetään epäsuoran kassavirtaennusteen jokainen rivi.

Kassavirta on johtamista

Muista: Sinun pitäisi pystyä ennustamaan kassavirta käyttämällä pätevästi valistuneita arvauksia, jotka perustuvat ymmärrykseen liiketoimintasi myynnin, luotolla tapahtuvan myynnin, myyntisaamisten, varaston ja velkojen virtauksista.

Nämä ovat hyödyllisiä ennusteita. Mutta todellista johtamista on ennusteiden tarkkailu joka kuukausi suunnitelman ja toteutuman välisen analyysin avulla, jotta voit havaita muutokset ajoissa ja hallita niitä.

Hyvä kassavirtaennuste näyttää sinulle tarkalleen, milloin käteisvarat saattavat tulevaisuudessa käydä vähiin, jotta voit valmistautua. On aina parempi suunnitella etukäteen, jotta voit perustaa luottolimiitin tai varmistaa lisäinvestoinnit, jotta yrityksesi voi selviytyä negatiivisen kassavirran kausista.

Kassavirtaennustetyökalut

Kassavirran ennustaminen ei valitettavasti ole yksinkertainen tehtävä, jonka voit suorittaa yksin. Voit tehdä sen taulukkolaskentaohjelmilla, mutta prosessi voi olla monimutkainen ja siinä on helppo tehdä virheitä.

Onneksi on olemassa kohtuuhintaisia vaihtoehtoja, jotka voivat tehdä prosessista paljon helpomman – ei tarvita taulukkolaskentaohjelmia tai syvällistä kirjanpitotietämystä.

Jos olet kiinnostunut tutustumaan kassavirran ennustustyökaluun, tutustu LivePlaniin kassavirran ennustamiseen. Se on edullinen ja tekee kassavirran ennustamisesta yksinkertaista.

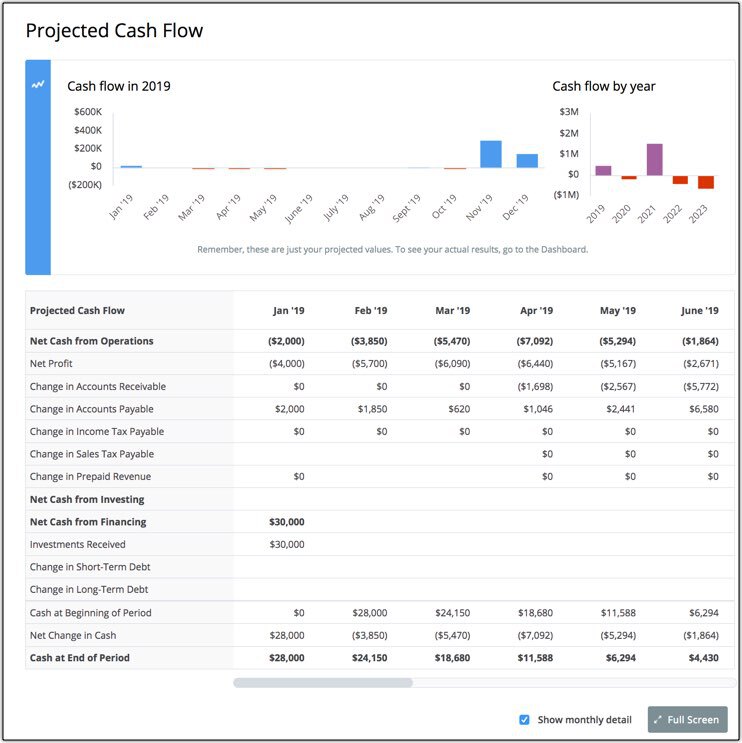

Yksi LivePlanin tärkeimmistä näkymistä on alla näkyvä kassavirtaoletukset-näkymä, joka tuo esiin keskeiset kassavirtaoletukset interaktiivisessa näkymässä, jonka avulla voit testata keskeisten oletusten tuloksia:

Tällaisten yksinkertaisten työkalujen avulla voit tutkia nopeasti erilaisia skenaarioita ja nähdä, miten ne vaikuttavat tuleviin kassavaroihin.