Una buena previsión del flujo de caja puede ser la pieza más importante de un plan de negocio. Toda la estrategia, las tácticas y las actividades empresariales en curso no significan nada si no hay suficiente dinero para pagar las facturas.

Una buena previsión del flujo de caja puede ser la pieza más importante de un plan de negocio. Toda la estrategia, las tácticas y las actividades empresariales en curso no significan nada si no hay suficiente dinero para pagar las facturas.

De eso se trata una previsión del flujo de caja: de predecir sus necesidades de dinero por adelantado.

Por efectivo, entendemos el dinero que puede gastar. El efectivo incluye la cuenta corriente, los ahorros y los valores líquidos, como los fondos del mercado monetario. No se trata sólo de monedas y billetes.

¿Necesita un resumen del flujo de caja? Obtenga una visión general rápida de lo que es el flujo de caja.

Los beneficios no son lo mismo que el efectivo

Las empresas rentables pueden quedarse sin efectivo si no conocen sus números y gestionan su efectivo tan bien como sus beneficios.

Por ejemplo, su empresa puede gastar dinero que no aparece como un gasto en su cuenta de pérdidas y ganancias. Los gastos normales reducen su rentabilidad. Pero, ciertos gastos, como el gasto en inventario, el pago de la deuda, los nuevos equipos y la compra de activos reducen su efectivo pero no reducen su rentabilidad. Debido a esto, su empresa puede gastar dinero y seguir pareciendo rentable.

En cuanto a las ventas, su empresa puede realizar una venta a un cliente y enviar una factura, pero no recibir el pago de inmediato. Esa venta se suma a los ingresos de la cuenta de pérdidas y ganancias, pero no aparece en la cuenta bancaria hasta que el cliente le paga.

Por eso es tan importante una previsión de tesorería. Le ayuda a predecir cuánto dinero tendrá en el banco al final de cada mes, independientemente de lo rentable que sea su negocio.

Aprenda más sobre las diferencias entre efectivo y beneficios.

Dos formas de crear una previsión de flujo de caja

Hay varias formas legítimas de hacer una previsión de flujo de caja. El primer método se llama «Método Directo» y el segundo se llama «Método Indirecto». Ambos métodos son precisos y válidos – usted puede elegir el método que mejor le funcione y le resulte más fácil de entender.

Desgraciadamente, los expertos pueden ser molestos. A veces parece que en cuanto usas un método, alguien que se supone que sabe de finanzas empresariales te dice que lo has hecho mal. A menudo eso significa que el experto no sabe lo suficiente como para darse cuenta de que hay más de una manera de hacerlo.

El método directo para la previsión del flujo de caja

El método directo para la previsión del flujo de caja es menos popular que el método indirecto, pero puede ser mucho más fácil de usar.

La razón por la que es menos popular es que no se puede crear fácilmente utilizando los informes estándar del software de contabilidad de su negocio. Pero, si está creando una previsión – mirando hacia el futuro – no está dependiendo de los informes de su sistema de contabilidad, por lo que puede ser una mejor opción para usted.

La desventaja de elegir el método directo es que algunos banqueros, contadores e inversores pueden preferir ver el método indirecto de una previsión de flujo de caja. Pero no te preocupes, el método directo es igual de preciso. Después de explicar el método directo, explicaremos también el método indirecto.

El método directo de previsión del flujo de caja se basa en esta sencilla fórmula general:

Flujo de caja = Efectivo recibido – Efectivo gastado

Y este es el aspecto real de esa previsión del flujo de caja:

Empecemos por estimar el efectivo recibido y luego pasaremos a las demás secciones de la previsión del flujo de caja.

Previsión del efectivo recibido

Usted recibe efectivo de cuatro fuentes principales:

1. Las ventas de sus productos y servicios

En su previsión de tesorería, ésta es la sección «Efectivo de las operaciones». Cuando vendes tus productos y servicios, algunos clientes te pagarán inmediatamente en efectivo – esa es la fila de «ventas en efectivo» en tu hoja de cálculo. Usted recibe ese dinero de inmediato y puede depositarlo en su cuenta bancaria.

También es posible que envíe facturas a los clientes y luego tenga que cobrarlas. Cuando lo hace, lleva la cuenta del dinero que se le debe en Cuentas por Cobrar. Cuando los clientes pagan esas facturas, ese efectivo aparece en su previsión de flujo de caja en la fila «Efectivo de cuentas por cobrar». La forma más fácil de pensar en la previsión de esta fila es pensar en qué facturas pagarán sus clientes y cuándo.

2. Nuevos préstamos e inversiones en su negocio

También puede recibir efectivo al obtener un nuevo préstamo de un banco o una inversión. Cuando recibas este tipo de efectivo, lo registrarás en las filas de préstamos e inversiones. Vale la pena mantener estos dos tipos diferentes de flujos de efectivo separados el uno del otro, sobre todo porque los préstamos necesitan ser devueltos, mientras que las inversiones no necesitan ser devueltas.

3. Ventas de activos

Los activos son cosas que su negocio posee, tales como vehículos, equipos o propiedades. Cuando vendes un activo, normalmente recibirás dinero en efectivo de esa venta y haces un seguimiento de ese dinero en la sección «Ventas de activos» de tu previsión de tesorería. Por ejemplo, si vende un camión que su empresa ya no necesita, los ingresos de esa venta aparecerán en su estado de flujo de caja.

4. Otros ingresos e impuestos sobre las ventas

Las empresas pueden ingresar dinero de otras fuentes además de las ventas. Por ejemplo, su negocio puede obtener ingresos por intereses del dinero que tiene en una cuenta de ahorros.

Muchos negocios también recaudan impuestos de sus clientes en forma de impuesto sobre las ventas, IVA, HST/GST y otros mecanismos fiscales. Lo ideal es que las empresas registren la recaudación de este dinero no en las ventas, sino en la previsión de tesorería en una fila específica. Usted quiere hacer esto porque el dinero de los impuestos recaudados no es suyo – es el dinero del gobierno y eventualmente terminará pagándoselo.

Previsión de efectivo gastado

De manera similar a cómo usted pronostica el efectivo que planea recibir, usted pronosticará el efectivo que planea gastar en algunas categorías:

1. Gastos en efectivo y pago de cuentas

Desea prever dos tipos de gastos en efectivo relacionados con las operaciones de su negocio: El gasto en efectivo y el pago de las cuentas por pagar. El gasto de caja es el dinero que se gasta cuando se utiliza la caja chica o se paga una factura inmediatamente.

Pero también hay facturas que recibe y paga más tarde. Estas facturas se registran en Cuentas a Pagar. Cuando paga las facturas que ha estado siguiendo en cuentas por pagar, ese pago en efectivo aparecerá en su previsión de flujo de caja como «pago de cuentas por pagar». Cuando esté pronosticando esta fila, piense en qué facturas pagará y cuándo las pagará.

En esta sección de su previsión de flujo de caja, se excluyen algunas cosas: los pagos de préstamos, las compras de activos, los dividendos y los impuestos sobre las ventas.

2. Pagos de préstamos

Cuando realice la previsión de pagos de préstamos, preverá el reembolso del principal en su previsión de flujo de caja. Los intereses del préstamo se registran en el «gasto no operativo» que discutiremos más adelante.

3. Compra de activos

De manera similar a la forma en que se registran las ventas de activos, usted pronosticará las compras de activos en su pronóstico de flujo de caja. Las compras de activos son compras de cosas duraderas y tangibles. Por lo general, se trata de vehículos, equipos, edificios y otras cosas que podrían revenderse en el futuro. El inventario es un activo que su negocio podría comprar si mantiene un inventario a mano.

4. Otros gastos no operativos e impuesto sobre las ventas

Su negocio puede tener otros gastos que se consideran «no operativos». Se trata de gastos que no están asociados con el funcionamiento de su negocio, como las inversiones que su empresa puede realizar y los intereses que paga por los préstamos.

Además, usted preverá cuándo realiza los pagos de impuestos e incluirá esas salidas de efectivo en esta sección.

Previsión del flujo de caja y del saldo de caja

En el método de previsión directa del flujo de caja, el cálculo del flujo de caja es sencillo. Sólo tienes que restar la cantidad de efectivo que planeas gastar en un mes de la cantidad de efectivo que planeas recibir. Este será su «flujo de caja neto». Si la cifra es positiva, recibirá más dinero del que gasta. Si la cifra es negativa, gastará más efectivo del que recibe.

Puede predecir su saldo de caja sumando su flujo de caja neto a su saldo de caja.

El método indirecto

El método indirecto de previsión del flujo de caja es tan válido como el directo y llega a los mismos resultados.

Mientras que el método directo examina las fuentes y los usos del efectivo, el método indirecto comienza con los ingresos netos y añade partidas como la depreciación que afectan a su rentabilidad pero no afectan al saldo de caja.

El método indirecto es más popular para crear estados de flujo de efectivo sobre el pasado porque usted puede obtener fácilmente los datos para el informe de su sistema de contabilidad.

Usted crea el estado de flujo de efectivo indirecto obteniendo su Ingreso Neto (sus ganancias) y luego agregando cosas que impactan las ganancias, pero no el efectivo. También se eliminan cosas como las ventas que se han contabilizado, pero que aún no se han pagado.

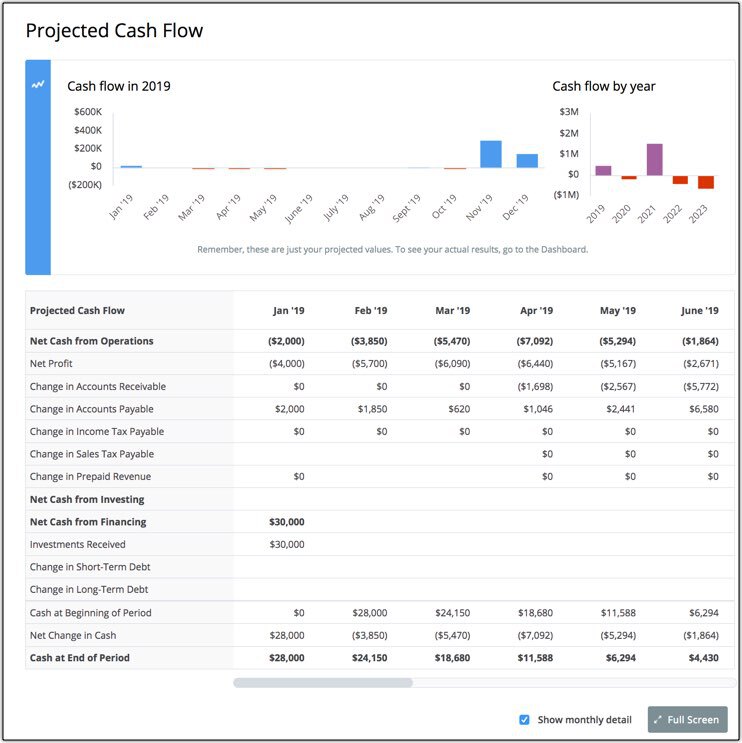

Así es como se ve un estado de flujo de caja indirecto:

Hay cinco categorías principales de ajustes que usted hará a su número de ganancias para calcular su flujo de caja real:

1. Ajustar por el cambio en las cuentas por cobrar

No todas sus ventas llegan como efectivo inmediatamente. En la previsión del flujo de caja indirecto, necesita ajustar su beneficio neto para tener en cuenta el hecho de que algunas de sus ventas no terminaron como efectivo en el banco, sino que aumentaron sus cuentas por cobrar.

2. Ajustar por el cambio en las cuentas por pagar

De manera muy similar a cómo se hace un ajuste para las cuentas por cobrar, tendrá que contabilizar los gastos que puede haber anotado en su cuenta de resultados pero que aún no ha pagado. Tendrá que añadir estos gastos de nuevo porque todavía tiene ese dinero en efectivo y no ha pagado las facturas todavía.

3. Impuestos & Depreciación

En su cuenta de resultados, los impuestos y la depreciación trabajan para reducir su rentabilidad. En el estado de flujo de caja, tendrá que volver a añadir la depreciación porque esa cifra no afecta realmente a su efectivo.

Los impuestos pueden haber sido calculados como un gasto, pero es posible que todavía tenga ese dinero en su cuenta bancaria. Si ese es el caso, tendrá que añadirlo de nuevo para obtener una previsión precisa de su flujo de caja.

4. Préstamos e inversiones

De forma similar al método directo de flujo de caja, querrá añadir cualquier efectivo adicional que haya recibido en forma de préstamos e inversiones. Asegúrese de restar también cualquier pago de préstamos en esta fila.

5. Activos comprados y vendidos

Si ha comprado o vendido activos, tendrá que añadirlos a sus cálculos de flujo de caja. Esto es, de nuevo, similar al método directo de previsión del flujo de caja.

Para más detalles sobre el método indirecto de previsión del flujo de caja, lea El método indirecto del flujo de caja: Cómo utilizarlo y por qué es importante. Además, lea nuestra guía que explica cada fila de un pronóstico de flujo de caja indirecto.

El flujo de caja tiene que ver con la gestión

Recuerde: debe ser capaz de proyectar el flujo de caja utilizando conjeturas educadas de manera competente, basadas en la comprensión del flujo en su negocio de ventas, ventas a crédito, cuentas por cobrar, inventario y cuentas por pagar.

Estas son proyecciones útiles. Pero, la verdadera gestión es cuidar las proyecciones cada mes con el análisis del plan versus el real para que pueda detectar los cambios a tiempo para gestionarlos.

Una buena previsión del flujo de caja le mostrará exactamente cuándo podría agotarse el efectivo en el futuro para que pueda prepararse. Siempre es mejor planificar con antelación para poder establecer una línea de crédito o asegurar una inversión adicional para que su negocio pueda sobrevivir a los períodos de flujo de caja negativo.

Herramientas de previsión del flujo de caja

Predecir el flujo de caja no es, por desgracia, una tarea sencilla de realizar por su cuenta. Puedes hacerlo con hojas de cálculo, pero el proceso puede ser complicado y es fácil cometer errores.

Afortunadamente, hay opciones asequibles que pueden hacer el proceso mucho más fácil, sin necesidad de hojas de cálculo ni de conocimientos profundos de contabilidad.

Si está interesado en comprobar una herramienta de previsión del flujo de caja, eche un vistazo a LivePlan para la previsión del flujo de caja. Es asequible y hace que la previsión del flujo de caja sea sencilla.

Una de las vistas clave de LivePlan es la vista de supuestos de flujo de caja, como se muestra a continuación, que destaca los supuestos clave de flujo de caja en una vista interactiva que puede utilizar para probar los resultados de los supuestos clave:

Con herramientas sencillas como ésta, puede explorar diferentes escenarios rápidamente para ver cómo afectarán a su efectivo futuro.