Uma boa previsão do fluxo de caixa pode ser a peça mais importante de um plano de negócios. Toda a estratégia, táticas e atividades de negócios em andamento não significam nada se não houver dinheiro suficiente para pagar as contas.

Uma boa previsão do fluxo de caixa pode ser a peça mais importante de um plano de negócios. Toda a estratégia, táticas e atividades de negócios em andamento não significam nada se não houver dinheiro suficiente para pagar as contas.

É disso que se trata uma previsão de fluxo de caixa – prever antecipadamente as suas necessidades de dinheiro.

Por dinheiro, queremos dizer dinheiro que você pode gastar. Dinheiro inclui a sua conta corrente, poupança e títulos líquidos como fundos do mercado monetário. Não se trata apenas de moedas e notas.

>

Agora um resumo do fluxo de caixa? Obtenha uma visão rápida do que é fluxo de caixa.

Os lucros não são o mesmo que dinheiro

As empresas lucrativas podem ficar sem dinheiro se não souberem seus números e gerenciarem seu dinheiro, assim como seus lucros.

Por exemplo, seu negócio pode gastar dinheiro que não aparece como uma despesa em sua demonstração de lucros e perdas. As despesas normais reduzem a sua rentabilidade. Mas, certos gastos, como gastos com estoque, pagamento de dívidas, novos equipamentos e compra de ativos, reduzem seu dinheiro, mas não reduzem sua lucratividade. Por causa disso, seu negócio pode gastar dinheiro e ainda parecer lucrativo.

No lado das vendas, seu negócio pode fazer uma venda para um cliente e enviar uma fatura, mas não ser pago de imediato. Essa venda aumenta a receita na sua demonstração de resultados mas não aparece na sua conta bancária até que o cliente lhe pague.

É por isso que uma previsão de fluxo de caixa é tão importante. Ela o ajuda a prever quanto dinheiro você terá no banco no final de cada mês, independentemente de quão rentável seu negócio seja.

Aprenda mais sobre as diferenças entre dinheiro e lucros.

Duas formas de criar uma previsão de fluxo de caixa

Existem várias formas legítimas de fazer uma previsão de fluxo de caixa. O primeiro método é chamado de “Método Direto” e o segundo é chamado de “Método Indireto”. Ambos os métodos são precisos e válidos – você pode escolher o método que funciona melhor para você e é mais fácil para você entender.

Felizmente, os especialistas podem ser irritantes. Às vezes parece que assim que você usa um método, alguém que é suposto conhecer as finanças do negócio diz-lhe que você o fez mal. Muitas vezes isso significa que o especialista não sabe o suficiente para perceber que há mais de uma maneira de fazê-lo.

O método directo para prever o fluxo de caixa

O método directo para prever o fluxo de caixa é menos popular que o método indirecto, mas pode ser muito mais fácil de usar.

A razão pela qual é menos popular é que não pode ser facilmente criado usando relatórios padrão do software de contabilidade do seu negócio. Mas, se você está criando uma previsão – olhando para o futuro – você não está confiando em relatórios do seu sistema de contabilidade, então pode ser uma escolha melhor para você.

O lado negativo de escolher o método direto é que alguns banqueiros, contadores e investidores podem preferir ver o método indireto de uma previsão de fluxo de caixa. Não se preocupe, no entanto, o método direto é igualmente preciso. Depois de explicarmos o método direto, explicaremos também o método indireto.

O método direto de previsão de fluxo de caixa se baseia nesta simples fórmula geral:

Fluxo de caixa = Cash Received – Cash Spent

E aqui está o que essa previsão de fluxo de caixa realmente se parece:

> Comecemos por estimar seu dinheiro recebido e então passaremos para as outras seções da previsão de fluxo de caixa.

Previsão do dinheiro recebido

Recebe dinheiro de quatro fontes primárias:

1. Vendas de seus produtos e serviços

Na sua previsão de fluxo de caixa, esta é a seção “Caixa das Operações”. Quando você vende seus produtos e serviços, alguns clientes lhe pagarão imediatamente em dinheiro – essa é a linha “vendas a dinheiro” na sua planilha. Você recebe esse dinheiro imediatamente e pode depositá-lo na sua conta bancária.

Você também pode enviar facturas aos clientes e depois ter que cobrar o pagamento. Quando você faz isso, você mantém o controle do dinheiro que lhe é devido em Contas a Receber. Quando os clientes pagam essas faturas, esse dinheiro aparece na sua previsão de fluxo de caixa na linha “Caixa a partir de Contas a Receber”. A maneira mais fácil de pensar na previsão desta linha é pensar em que notas fiscais serão pagas pelos seus clientes e quando.

2. Novos empréstimos e investimentos no seu negócio

Você também pode receber dinheiro recebendo um novo empréstimo de um banco ou um investimento. Quando você receber este tipo de dinheiro, você irá rastreá-lo nas filas para empréstimos e investimentos. Vale a pena manter estes dois tipos diferentes de dinheiro em fluxos separados um do outro, principalmente porque os empréstimos precisam ser reembolsados enquanto os investimentos não precisam ser reembolsados.

3. Vendas de activos

Os activos são coisas que o seu negócio possui, tais como veículos, equipamento ou propriedade. Quando você vende um ativo, normalmente receberá dinheiro dessa venda e você rastreia esse dinheiro na seção “Vendas de Ativos” da sua previsão de fluxo de caixa. Por exemplo, se você vender um caminhão que sua empresa não precisa mais, a receita dessa venda aparecerá em sua demonstração de fluxo de caixa.

4. Outros impostos sobre renda e vendas

As empresas podem trazer dinheiro de outras fontes além das vendas. Por exemplo, o seu negócio pode fazer renda de juros a partir do dinheiro que tem em uma conta poupança.

Muitas empresas também recolhem impostos dos seus clientes sob a forma de imposto sobre vendas, IVA, HST/GST, e outros mecanismos fiscais. Idealmente, as empresas registram a cobrança desse dinheiro não nas vendas, mas na previsão de fluxo de caixa em uma linha específica. Você quer fazer isso porque o dinheiro dos impostos cobrados não é seu – é o dinheiro do governo e você eventualmente acabará pagando a eles.

Previsão do dinheiro gasto

Simplesmente como você prevê o dinheiro que planeja receber, você irá prever o dinheiro que planeja gastar em algumas categorias:

1. Gastos em dinheiro e pagamento das suas contas

Vocês vão querer prever dois tipos de gastos em dinheiro relacionados com as operações do seu negócio: Gastos em dinheiro e pagamento de contas a pagar. Gastos em dinheiro é o dinheiro que você gasta quando usa dinheiro ou paga uma conta imediatamente.

Mas, também há contas que você recebe e paga mais tarde. Você rastreia essas contas em Contas a Pagar. Quando você paga contas que você tem rastreado em contas a pagar, esse pagamento em dinheiro aparecerá na sua previsão de fluxo de caixa como “pagamento de contas a pagar”. Quando você estiver prevendo esta linha, pense em quais contas você vai pagar e quando você vai pagá-las.

Nesta seção da sua previsão de fluxo de caixa, você exclui algumas coisas: pagamentos de empréstimos, compras de ativos, dividendos e impostos sobre vendas.

2. Pagamentos de Empréstimos

Quando você fizer a previsão de reembolsos de empréstimos, você irá prever o reembolso do principal na sua previsão de fluxo de caixa. Os juros sobre o empréstimo são rastreados na “despesa não operacional” que discutiremos abaixo.

3. Compra de Ativos

Similar à forma como você rastreia as vendas de ativos, você irá prever as compras de ativos em sua previsão de fluxo de caixa. Compras de ativos são compras de coisas duradouras e tangíveis. Tipicamente, veículos, equipamentos, edifícios e outras coisas que você poderia potencialmente revender no futuro. O inventário é um ativo que sua empresa pode comprar se você mantiver o inventário em mãos.

4. Outras despesas não operacionais e imposto sobre vendas

A sua empresa pode ter outras despesas que são consideradas despesas “não operacionais”. Estas são despesas que não estão associadas à gestão do seu negócio, tais como investimentos que o seu negócio pode fazer e juros que você paga sobre empréstimos.

Além disso, você vai prever quando você fizer pagamentos de impostos e incluir essas saídas de caixa nesta seção.

Previsão de fluxo de caixa e saldo de caixa

No método de previsão direta de fluxo de caixa, o cálculo do fluxo de caixa é simples. Basta subtrair a quantidade de dinheiro que você planeja gastar em um mês da quantidade de dinheiro que você planeja receber. Este será o seu “fluxo de caixa líquido”. Se o número for positivo, você receberá mais dinheiro do que você gasta. Se o número for negativo, você estará gastando mais dinheiro do que você recebe.

Você pode prever seu saldo de caixa adicionando seu fluxo de caixa líquido ao seu saldo de caixa.

O método indireto

O método indireto de previsão de fluxo de caixa é tão válido quanto o direto e atinge os mesmos resultados.

Quando o método direto olha para as fontes e usos do dinheiro, o método indireto começa com a renda líquida e adiciona itens de volta como depreciação que afetam sua lucratividade, mas não afetam o saldo de caixa.

O método indireto é mais popular para criar demonstrações de fluxo de caixa sobre o passado porque você pode facilmente obter os dados para o relatório do seu sistema de contabilidade.

Você cria a demonstração de fluxo de caixa indireto obtendo sua Renda Líquida (seus lucros) e depois adicionando de volta em coisas que afetam o lucro, mas não o dinheiro. Você também remove coisas como vendas que foram contabilizadas, mas que ainda não foram pagas.

Aqui está como é uma demonstração de fluxo de caixa indirecto:

Há cinco categorias primárias de ajustes que você fará ao seu número de lucro para calcular o seu fluxo de caixa real:

1. Ajuste para a mudança nas contas a receber

Nada todas as suas vendas chegam como dinheiro imediatamente. Na previsão de fluxo de caixa indireto, você precisa ajustar seu lucro líquido para contabilizar o fato de que algumas de suas vendas não acabaram como dinheiro no banco, mas em vez disso aumentou suas contas a receber.

2. Ajuste para a mudança nas contas a pagar

Muito semelhante à forma como você faz um ajuste para contas a receber, você precisará contabilizar as despesas que você pode ter registrado em sua demonstração de resultados, mas que ainda não foram efetivamente pagas. Você precisará adicionar essas despesas de volta porque você ainda tem esse dinheiro em mãos e ainda não pagou as contas.

3. Impostos &Depreciação

Na sua declaração de renda, impostos e trabalho de depreciação para reduzir sua lucratividade. Na demonstração de fluxo de caixa, você precisará adicionar de volta na depreciação porque esse número não afeta realmente seu dinheiro.

Os impostos podem ter sido calculados como uma despesa, mas você ainda pode ter esse dinheiro em sua conta bancária. Se esse for o caso, você precisará adicioná-lo de volta também para obter uma previsão precisa do seu fluxo de caixa.

4. Empréstimos e Investimentos

Similiar ao método direto de fluxo de caixa, você vai querer adicionar qualquer dinheiro adicional que você tenha recebido na forma de empréstimos e investimentos. Certifique-se também de subtrair qualquer pagamento de empréstimo nesta linha.

5. Ativos comprados e vendidos

Se você comprou ou vendeu ativos, você precisará adicionar isso em seus cálculos de fluxo de caixa. Isto é, novamente, similar ao método direto de previsão de fluxo de caixa.

Para mais detalhes sobre o método indireto de previsão de fluxo de caixa, leia O Método do Fluxo de Caixa Indireto: Como utilizá-lo e porque é importante. Além disso, leia nosso guia que explica cada linha de uma previsão de fluxo de caixa indireto.

O fluxo de caixa é sobre gestão

Remmbrar: Você deve ser capaz de projetar o fluxo de caixa usando suposições educadas competentemente baseadas em um entendimento do fluxo em seu negócio de vendas, vendas a crédito, recebíveis, estoques e contas a pagar.

Essas são projeções úteis. Mas, a gerência real está cuidando das projeções a cada mês com análise planejada versus real para que você possa perceber as mudanças a tempo de gerenciá-las.

Uma boa previsão de fluxo de caixa irá mostrar-lhe exactamente quando o caixa pode ficar baixo no futuro, para que se possa preparar. É sempre melhor planejar com antecedência para que você possa estabelecer uma linha de crédito ou assegurar um investimento adicional para que seu negócio possa sobreviver a períodos de fluxo de caixa negativo.

Ferramentas de previsão de fluxo de caixa

Previsão de fluxo de caixa infelizmente não é uma tarefa simples de se realizar por conta própria. Você pode fazê-lo com folhas de cálculo, mas o processo pode ser complicado e é fácil de cometer erros.

Felizmente, existem opções acessíveis que podem tornar o processo muito mais fácil – não são necessárias folhas de cálculo ou um conhecimento contabilístico profundo.

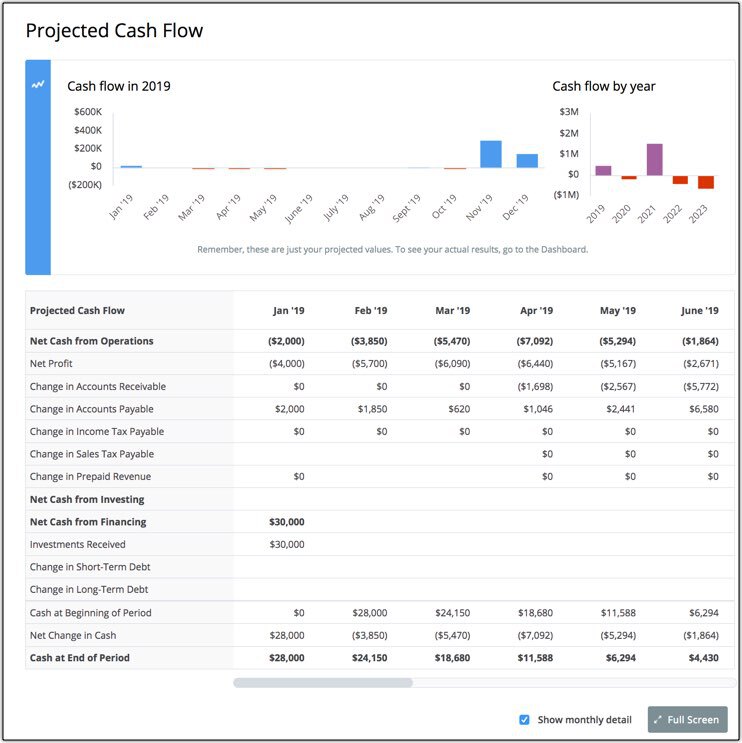

Se estiver interessado em verificar uma ferramenta de previsão de fluxo de caixa, dê uma olhada no LivePlan para previsão de fluxo de caixa. É acessível e torna simples a previsão de fluxo de caixa.

Uma das principais visões no LivePlan é a visão de suposições de fluxo de caixa, como mostrado abaixo, que destaca as principais suposições de fluxo de caixa em uma visão interativa que você pode usar para testar os resultados das principais suposições:

Com ferramentas simples como esta, você pode explorar rapidamente diferentes cenários para ver como eles terão impacto no seu futuro caixa.