Por que os chargebacks American Express são diferentes

Chargebacks em cartões American Express (Amex) têm a mesma função que os chargebacks em outros cartões de crédito. O processo é diferente, no entanto, na medida em que é tipicamente mais simples. A razão é simples: ao contrário de rivais maiores como Visa e Mastercard, American Express serve como um banco emissor, além de fornecer serviços de processamento de pagamento com cartão aos comerciantes.

Ao operar como a rede de cartões e o banco, Amex pode emitir diretamente seus próprios cartões de marca para clientes – ou “membros do cartão” – sem depender de emissores de terceiros. Ao mesmo tempo, a empresa é capaz de processar pagamentos para os comerciantes. Em um ponto, de fato, as transações da American Express só poderiam ser processadas através da Amex.

American Express, mantida rigorosamente nesse modelo de negócio com tudo incluído por um longo tempo. Nenhum outro banco americano estava autorizado a oferecer cartões Amex, e os comerciantes que aceitavam o Amex tinham que usar exclusivamente o processamento da American Express. A empresa suavizou esta postura nos últimos anos, no entanto. Bancos selecionados tiveram a capacidade de emitir cartões Amex, enquanto certos comerciantes agora têm permissão para usar o mesmo processador para transações da American Express que usam para processar outros cartões.

Que dito isto, o Amex ainda é um dos maiores emissores de cartões com a marca Amex. Assim, quando se trata de chargebacks, ainda há uma boa chance dos comerciantes terem que lidar diretamente com o Amex. Com isso em mente, vamos dar uma olhada de perto em como os chargebacks da American Express diferem daqueles suportados por outras grandes marcas de cartões.

Por que a American Express é diferente?

Os consumidores muitas vezes pensam em seus vários cartões de crédito como sendo intercambiáveis. Mas, se olharmos para os bastidores, American Express – e é o seu mais recente rival, Discover-differ consideravelmente da Visa e Mastercard. Essas marcas foram construídas sobre uma extensa associação de bancos emissores e adquirentes que interagem com os titulares dos cartões em nome da rede.

Confused by Differences Between Card Networks?

Entendemos, e estamos aqui para ajudar. Clique para saber mais.

Quando a American Express foi fundada em 1850, no entanto, não era nem mesmo uma empresa de cartões de crédito. Originalmente um serviço de correio expresso, a marca introduziu o conceito de traveler’s cheques por volta da virada do século. Foi aqui que a Amex se estabeleceu no mundo dos serviços financeiros.

American Express ofereceu mais tarde um dos primeiros cartões de crédito do mercado. Ao contrário das empresas que se seguiriam, a Amex tratava de todas as tarefas de emissão e processamento: a única maneira de um comerciante poder aceitar pagamentos da American Express era usar o Amex para processamento.

Por um lado, isso criou uma situação inconveniente para os comerciantes, que não podiam simplesmente usar o mesmo processador para todas as marcas de cartão. Quando se trata de estornos, no entanto, os sistemas de disputa e repressão foram mais agilizados, levando a um processo normalmente mais rápido devido ao menor número de partes envolvidas.

Processo de estorno da American Express

O processo de estorno começa quando um membro do cartão entra em contato com a American Express para disputar uma transação. Os membros do cartão normalmente têm 120 dias a partir da data da transação para fazer um estorno. O prazo pode ser ligeiramente estendido em certos casos envolvendo Bens/Serviços Devolvidos ou Não Recebidos, mas somente a critério da Amex.

Desde que a empresa atue como emissora e como rede de cartões, a American Express já terá uma abundância de informações sobre a transação disponível para análise. Seu primeiro passo envolve trabalhar diretamente com o cliente para tentar resolver o problema. A partir daí, a Amex irá tirar uma das três opções:

- Despedir o caso e informar ao membro do cartão que a cobrança é válida.

- Decidir que a reclamação do cliente é legítima e emitir um estorno imediato.

- Enviar uma consulta ao comerciante para obter mais informações sobre o caso.

American Express normalmente terá informações internas suficientes para identificar as transações como legítimas ou inválidas. Isto resolve a disputa através de um processo de estorno imediato ou de um arquivamento do caso. Em situações onde mais dados são necessários, um inquérito será emitido ao comerciante solicitando documentação adicional.

The American Express Merchant Inquiry

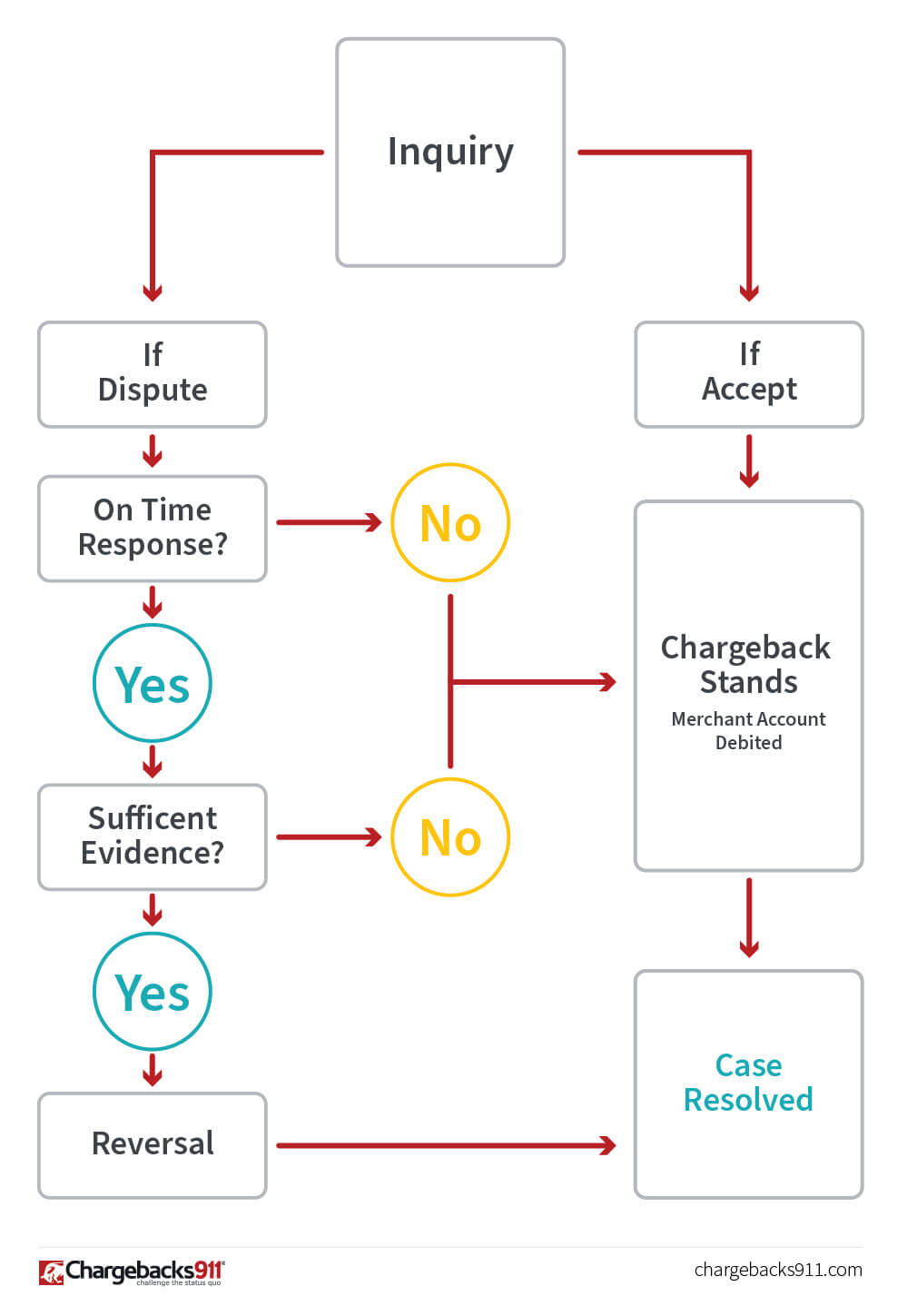

É do maior interesse da Amex manter os membros do cartão felizes. Como resultado, a empresa irá emitir um estorno imediato ao comerciante na maioria dos casos; poucas situações requerem um inquérito. No entanto, se um inquérito for emitido, o comerciante pode responder de uma das quatro maneiras:

- Autorizar o estorno, essencialmente admitindo culpabilidade.

- Assar um crédito/reembolso (ou fornecer evidência de um crédito previamente emitido).

- Devolver um crédito parcial (e evidência para suportar o valor reduzido do reembolso).

- Fornecer evidência suficiente para validar a transação original.

>

O vendedor também pode optar por ignorar a consulta, mas isto nunca é recomendado. Este gráfico mostra o ciclo de vida básico de uma consulta da American Express. Como você pode ver, o caminho para o estorno é mais complexo, com vários pontos onde o processo poderia facilmente descarrilar.

Os comerciantes têm 20 dias para responder a uma consulta ou a um chargeback. Se o comerciante fornecer uma resposta dentro do prazo, com provas suficientes para suportar a carga original, o Amex irá parar o chargeback. Se a resposta for atrasada ou não incluir provas suficientes de suporte, o estorno prosseguirá e a conta do comerciante será debitada.

Disputas e Representação Amex

A melhor chance que os comerciantes têm de desafiar um estorno American Express – descrito pela Amex como “solicitando um estorno de estorno” – é o processo de consulta. Quando a empresa apresenta um estorno imediato, geralmente é considerado o resultado final nas disputas entre membros do cartão.

Pior, empresas com um fator de alto risco ou com um número desproporcional de estornos podem ser colocadas em um programa de monitoramento de estornos da American Express. A Amex deixará de enviar consultas para esses comerciantes e os casos avançarão automaticamente para um estorno imediato.

A inscrição obrigatória em um desses programas também significa que os comerciantes perdem o privilégio de solicitar um estorno de estorno. Para estes comerciantes, a única maneira de desafiar um estorno é fornecer provas de que você já emitiu um reembolso ao cliente, eliminando assim a necessidade de um estorno forçado.

Chargebacks para Dummies

Chargebacks podem causar estragos no seu fluxo de caixa e na sua rentabilidade. Este livro é o seu guia para prevenir chargebacks e, quando eles acontecem, combatê-los mais eficazmente. Solicite hoje mesmo a sua cópia gratuita de Chargebacks para Dummies!

Envie-me o meu livro grátis!

As chances de obter um estorno American Express são limitadas. Dito isto, pode acontecer sob as circunstâncias certas. Por exemplo, um comerciante poderia disputar com sucesso um estorno se houvesse erros no processamento da transação.

O processo funciona muito parecido com o que a consulta faz nestes cenários. Respostas oportunas com a documentação correta podem levar a um estorno, enquanto uma resposta tardia ou incompleta significa que o estorno se manterá. Deve-se notar também que os estornos emitidos por não-resposta não são revertidos.

Como Visa e Mastercard, a Amex atribui um código de motivo a cada estorno que mostra a causa dada para a reclamação do membro do cartão. Para mais informações, sobre estes indicadores, confira nosso artigo completo sobre os códigos de motivo da American Express. A compreensão desses códigos ajudará mas lembre-se: o código do motivo raramente dá a história completa por trás do estorno.

A Importância da Prevenção

Se os comerciantes tivessem mais chances de ganhar uma reversão de estorno da American Express, a melhor estratégia ainda é evitar que isso aconteça em primeiro lugar.

Uma das partes mais importantes da prevenção do estorno é a comunicação clara com o cliente. Por exemplo:

- Certifique-se de que as informações de contato do seu atendimento ao cliente são proeminentes e de fácil acesso a partir de vários locais.

- Partilhe a política de devolução ou troca e quaisquer outros termos de serviço antes de concluir o processo de checkout.

- Para transações sem cartão, peça sempre o Número de Identificação do Cartão (o código de segurança de quatro dígitos na face do cartão).

- Utilize o serviço de Verificação Automatizada de Endereço (versão AVS da American Express) para validar as informações do membro do cartão.

- Se você precisar processar um crédito, faça-o imediatamente e informe aos membros do cartão quando eles receberão o reembolso. Um reembolso não é o ideal, mas é muito melhor que um estorno.

Aplicar estas práticas pode ajudar a evitar algumas disputas. Dito isto, os comerciantes precisam, em última análise, de uma estratégia abrangente de gerenciamento de chargeback que aborde o problema de todos os ângulos. Chargebacks911® tem um vasto conhecimento e experiência no fornecimento de estratégias econômicas de prevenção e mitigação de riscos para os estabelecimentos comerciais. Entre em contato conosco hoje para saber mais.