Perché i chargeback American Express sono diversi

I chargeback sulle carte American Express (Amex) hanno la stessa funzione dei chargeback sulle altre carte di credito. Il processo è diverso, però, in quanto è tipicamente più semplice. La ragione è semplice: a differenza dei rivali più grandi come Visa e Mastercard, American Express serve come banca emittente oltre a fornire servizi di elaborazione dei pagamenti con carta ai commercianti.

Operando sia come rete di carte che come banca, Amex può emettere direttamente le proprie carte di marca ai clienti – o “membri della carta” – senza fare affidamento su emittenti terzi. Allo stesso tempo, l’azienda è in grado di elaborare i pagamenti per i commercianti. Ad un certo punto, infatti, le transazioni American Express potevano essere elaborate solo attraverso Amex.

American Express ha mantenuto strettamente questo modello di business all-inclusive per molto tempo. Nessun’altra banca americana poteva offrire carte Amex, e i commercianti che accettavano Amex dovevano usare esclusivamente l’elaborazione American Express. La società ha ammorbidito questa posizione negli ultimi anni, però. Ad alcune banche selezionate è stata concessa la possibilità di emettere carte Amex, mentre alcuni commercianti sono ora autorizzati a utilizzare lo stesso processore per le transazioni American Express che usano per elaborare altre carte.

Detto questo, Amex è ancora uno dei più grandi emittenti di carte a marchio Amex. Così, quando si tratta di chargeback, c’è ancora una buona possibilità che i commercianti abbiano a che fare direttamente con Amex. Con questo in mente, diamo un’occhiata più da vicino a come i chargeback di American Express differiscono da quelli sostenuti da altre grandi marche di carte.

Perché American Express è diverso?

I consumatori spesso pensano che le loro varie carte di credito siano intercambiabili. Ma, se guardiamo dietro le quinte, American Express e il suo rivale più recente, Discover, differiscono considerevolmente da Visa e Mastercard. Questi marchi sono stati costruiti su una vasta associazione di banche emittenti e acquirenti che interagiscono con i titolari di carta per conto della rete.

Confusi dalle differenze tra le reti di carte?

Lo capiamo, e siamo qui per aiutare. Clicca per saperne di più.

Quando American Express è stata fondata nel 1850, tuttavia, non era nemmeno una società di carte di credito. Originariamente un servizio di posta espressa, il marchio introdusse il concetto di traveler’s cheques verso la fine del secolo. È qui che Amex si è affermata per la prima volta nel mondo dei servizi finanziari.

American Express ha poi offerto una delle prime carte di credito sul mercato. A differenza delle compagnie che sarebbero seguite, Amex si occupava di tutte le faccende di emissione e di elaborazione: l’unico modo in cui un commerciante poteva accettare pagamenti American Express era quello di usare Amex per l’elaborazione.

Da un lato, questo creava una situazione scomoda per i commercianti, che non potevano semplicemente usare lo stesso processore per tutte le marche di carte. Quando si tratta di chargeback, tuttavia, i sistemi di contestazione e rappresentanza sono stati più snelli, portando a un processo che è tipicamente più veloce a causa del minor numero di parti coinvolte.

Processo di chargeback di American Express

Il processo di chargeback inizia quando un membro della carta contatta American Express per contestare una transazione. I membri della carta hanno in genere 120 giorni dalla data della transazione per presentare un chargeback. Il lasso di tempo può essere leggermente esteso in alcuni casi che coinvolgono beni/servizi restituiti o non ricevuti, ma solo a discrezione di Amex.

Siccome la società agisce sia come emittente che come rete di carte, American Express avrà già un’abbondanza di informazioni sulla transazione disponibili per la revisione. La loro prima mossa consiste nel lavorare direttamente con il cliente per cercare di risolvere il problema. Da lì, Amex prenderà una delle tre opzioni:

- Eliminare il caso e informare il membro della carta che l’addebito è valido.

- Decidere che il reclamo del cliente è legittimo ed emettere un chargeback immediato.

- Inviare una richiesta al commerciante per raccogliere maggiori informazioni sul caso.

American Express avrà normalmente sufficienti informazioni interne per identificare le transazioni come legittime o non valide. Questo risolve la controversia o con un immediato chargeback o con l’archiviazione del caso. In situazioni in cui sono necessari più dati, sarà emessa un’inchiesta al commerciante richiedendo ulteriore documentazione.

L’inchiesta del commerciante American Express

È nel migliore interesse di Amex mantenere i membri della carta felici. Di conseguenza, la compagnia emetterà un chargeback immediato al commerciante nella maggior parte dei casi; poche situazioni richiedono un’inchiesta. Se un’inchiesta viene emessa, comunque, il commerciante può rispondere in uno dei quattro modi seguenti:

- Autorizzare il chargeback, essenzialmente ammettendo la colpevolezza.

- Assegnare un credito/rimborso (o fornire prova di un credito precedentemente emesso).

- Eseguire un credito parziale (e prove a sostegno dell’importo ridotto del rimborso).

- Fornire prove sufficienti per convalidare la transazione originale.

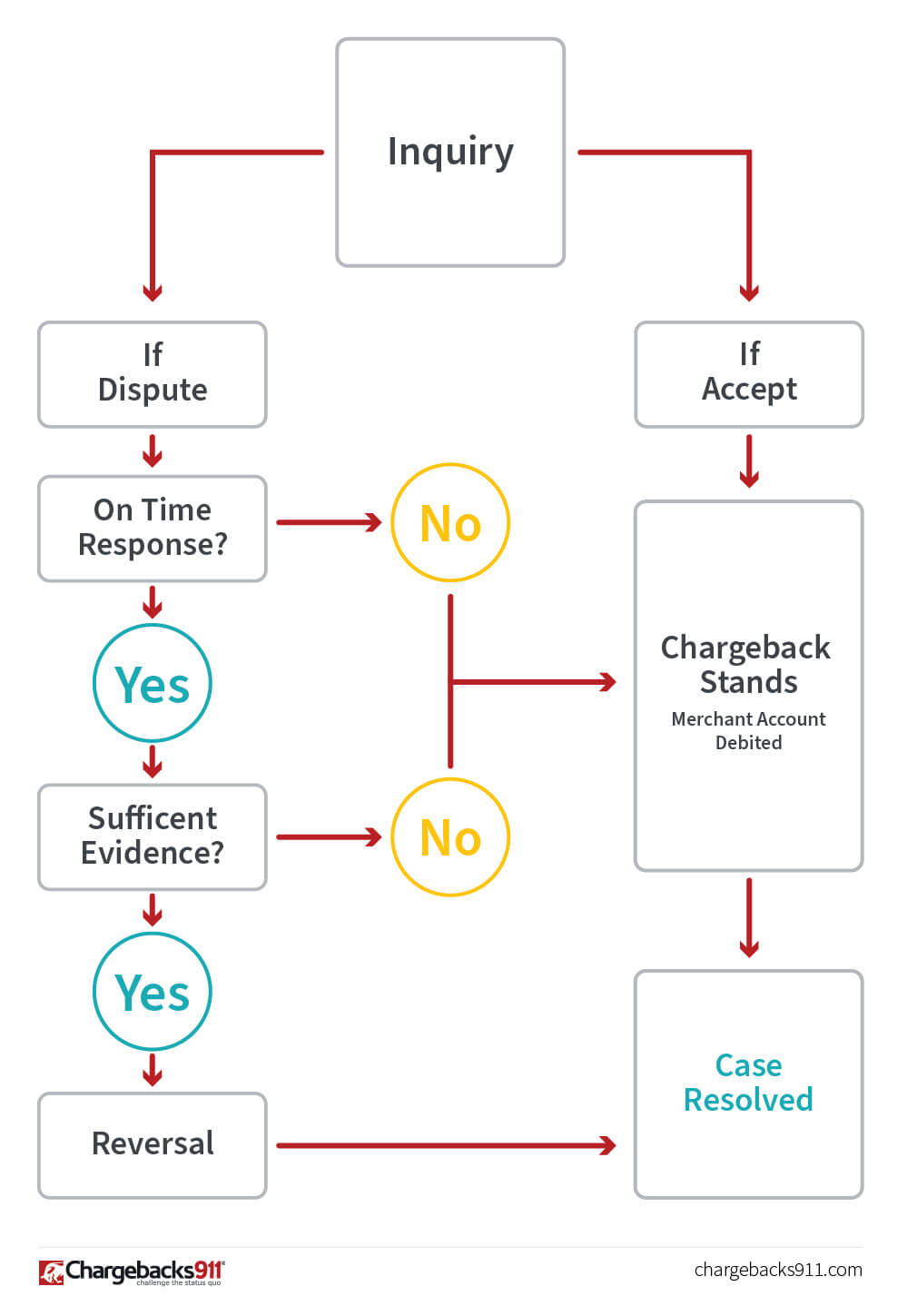

Il commerciante può anche scegliere di ignorare la richiesta, ma questo non è mai consigliato. Questo grafico mostra il ciclo di vita di base di una richiesta di American Express. Come si può vedere, il percorso di storno è più complesso, con diversi punti in cui il processo potrebbe facilmente deragliare.

I commercianti hanno 20 giorni per rispondere a un’inchiesta o un chargeback. Se il commerciante fornisce una risposta entro questo termine, con prove sufficienti a sostenere l’addebito originale, Amex fermerà il chargeback. Se la risposta è in ritardo o non include prove sufficienti, il chargeback procederà e il conto del commerciante sarà addebitato.

Amex Disputes and Representment

La migliore possibilità che hanno i commercianti di contestare un chargeback American Express – descritto da Amex come “richiesta di inversione del chargeback” – è il processo di richiesta. Quando l’azienda presenta un chargeback immediato, è generalmente considerato il risultato finale nelle controversie dei membri della carta.

Peggio ancora, le aziende con un fattore di rischio elevato o con un numero sproporzionato di chargeback possono essere inserite in un programma di monitoraggio dei chargeback di American Express. Amex smetterà di inviare richieste di informazioni per questi commercianti, e i casi passeranno automaticamente a un chargeback immediato.

L’iscrizione obbligatoria a uno di questi programmi significa anche che i commercianti perdono il privilegio di richiedere un annullamento del chargeback. Per questi commercianti, l’unico modo per contestare un chargeback è quello di fornire la prova di aver già emesso un rimborso al cliente, eliminando così la necessità di un chargeback forzato.

Chargebacks for Dummies

I chargeback possono portare il caos sul vostro flusso di cassa e la redditività. Questo libro è la vostra guida per prevenire i chargeback e, quando accadono, combatterli più efficacemente. Richiedi la tua copia in brossura GRATUITA di Chargebacks for Dummies oggi stesso!

Inviami il mio libro gratis!

Le possibilità di ottenere un chargeback American Express annullato sono limitate. Detto questo, può succedere nelle giuste circostanze. Per esempio, un commerciante potrebbe contestare con successo un chargeback se ci sono stati errori nell’elaborazione della transazione.

Il processo funziona più o meno come l’inchiesta in questi scenari. Risposte tempestive con la documentazione corretta potrebbero portare a uno storno, mentre una risposta tardiva o incompleta significa che il chargeback resterà in piedi. Va inoltre notato che i chargeback emessi per mancata risposta non vengono annullati.

Come Visa e Mastercard, Amex assegna un codice motivo a ogni chargeback che mostra la causa data per il reclamo del membro della carta. Per maggiori informazioni su questi indicatori, controlla il nostro articolo completo sui codici motivo American Express. Capire questi codici vi aiuterà, ma ricordate: il codice motivo raramente fornisce l’intera storia dietro il chargeback.

L’importanza della prevenzione

Anche se i commercianti hanno una migliore possibilità di vincere un chargeback American Express, la migliore strategia è ancora quella di evitare che si verifichi in primo luogo.

Una delle parti più importanti della prevenzione del chargeback è una chiara comunicazione con il cliente. Per esempio:

- Assicurati che le informazioni di contatto del tuo servizio clienti siano ben visibili e facilmente accessibili da più punti.

- Condividi la politica di restituzione o scambio e qualsiasi altro termine di servizio prima di completare il processo di checkout.

- Per le transazioni senza carta, chiedete sempre il Card Identification Number (il codice di sicurezza a quattro cifre sulla faccia della carta).

- Utilizzate il servizio Automated Address Verification (la versione di AVS di American Express) per convalidare le informazioni dei membri della carta.

- Se dovete elaborare un credito, fatelo immediatamente e fate sapere ai membri della carta quando riceveranno il rimborso. Un rimborso non è l’ideale, ma è molto meglio di un chargeback.

Implementare queste pratiche può aiutare a prevenire alcune controversie. Detto questo, i commercianti in definitiva hanno bisogno di una strategia completa di gestione dei chargeback che affronti il problema da tutti i punti di vista. Chargebacks911® ha una ricchezza di conoscenza basata sull’esperienza e competenza nella fornitura di prevenzione conveniente e strategie di mitigazione del rischio per i commercianti. Contattateci oggi per saperne di più.