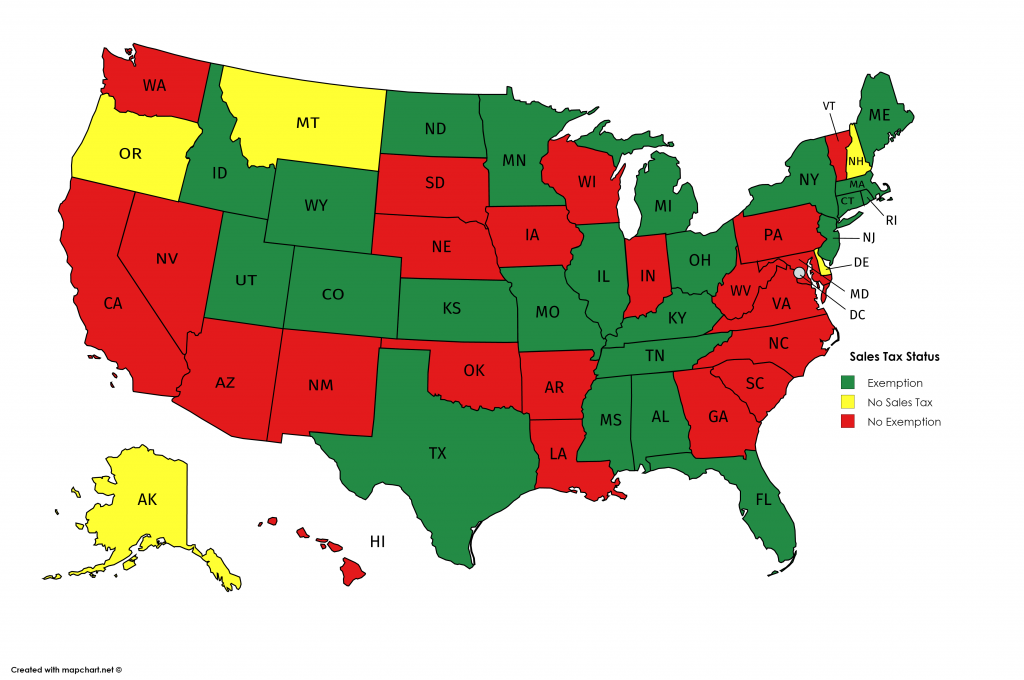

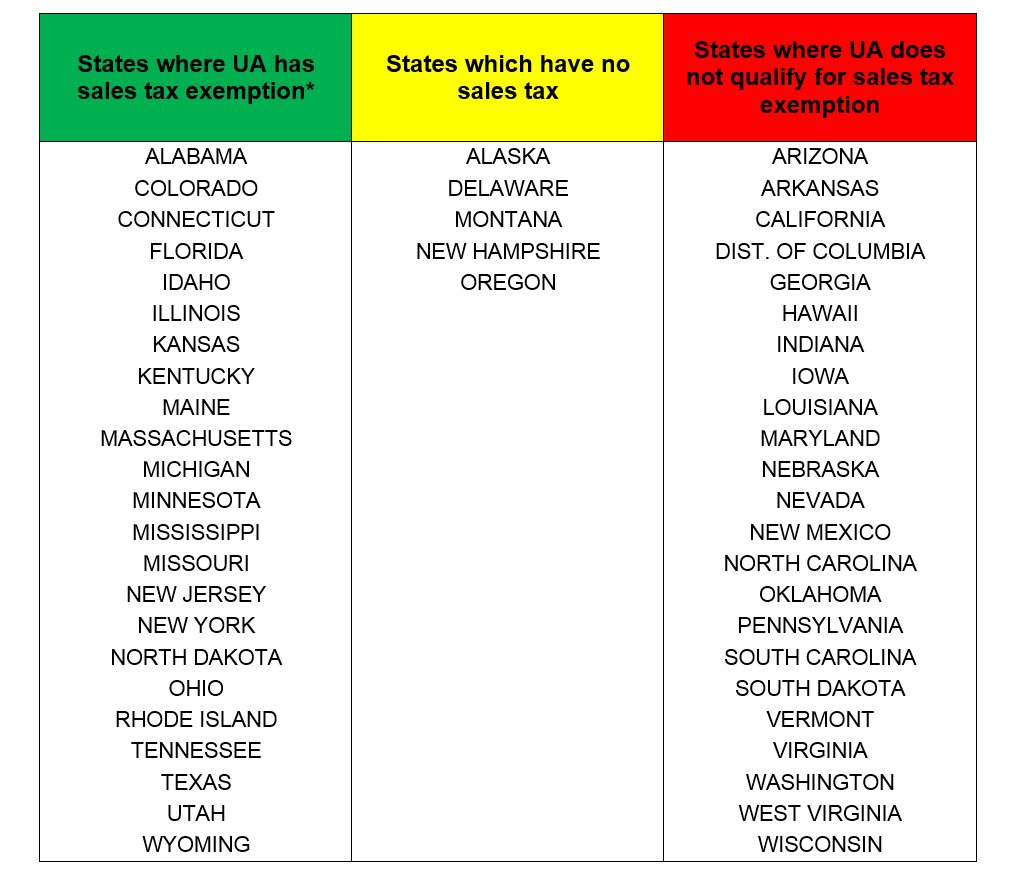

Altri Stati – Esenzione d’imposta

Le leggi di ogni Stato sono diverse per quanto riguarda l’esenzione dell’Università dalle tasse su alloggi, affitti o acquisti effettuati in un particolare Stato. Quando viaggiate in altri stati e fate acquisti all’Università al di fuori dell’Alabama, controllate se abbiamo un’esenzione dalle tasse di vendita nello stato in cui state facendo l’acquisto.

NOTA: Le regole sulle tasse di vendita si basano sulla destinazione della spedizione. Se un’azienda di un altro stato spedisce articoli all’UA per l’uso in Alabama, si applicherà l’esenzione dall’imposta sulle vendite dello Stato dell’Alabama.

*Per beneficiare dell’esenzione, gli acquisti devono essere effettuati direttamente dall’Università, cioè con una carta d’acquisto o un assegno emesso dall’Università. Per accedere ai moduli e alle procedure appropriate per un particolare stato, scorrere l’elenco degli stati qui sotto.

Colorado

Esenzione consentita dall’imposta sulle vendite sugli acquisti di beni e servizi tassabili. Una copia del certificato di esenzione dall’imposta sulle vendite compilato – Modulo DR 0563 deve essere fornita al venditore.

Connecticut

Il modulo CERT-119 deve essere fornito al venditore per acquisti di beni e servizi, esclusi pasti e alloggio. Il modulo CERT-112 deve essere pre-approvato dal Connecticut Department of Revenue e fornito al venditore per gli acquisti di pasti e alloggio. Includere la “501(c)(3) Lettera” dell’IRS con questi moduli.

Florida

L’esenzione dall’imposta sulle vendite e sull’uso è consentita per l’acquisto o la locazione di beni personali tangibili e alloggi in affitto transitorio (hotel/motel). Una copia del Certificato di Esenzione del Consumatore deve accompagnare il pagamento.

Idaho

L’esenzione è consentita dall’imposta sulle vendite e sull’uso sugli acquisti di beni personali tangibili e servizi tassabili, incluso l’alloggio, se supportata dal modulo ST-101, la cui parte superiore del venditore deve essere completata.

Illinois

L’esenzione è consentita dalla Retailer’s Occupation Tax (imposta statale sulle vendite), Service Occupation Tax, Use Tax e Service Use Tax. L’Università non è esente dalla tassa di occupazione dell’operatore alberghiero dell’Illinois. Fornire al venditore una copia della Lettera di Determinazione del Dipartimento delle Entrate dell’Illinois.

Top

Kansas

Esenzione consentita dalle vendite e dall’imposta sull’uso sugli acquisti di beni personali tangibili e servizi tassabili. Una copia del Kansas Department of Revenue Sales and Use Tax Entity Exemption Certificate compilato deve accompagnare il pagamento.

Kentucky

Esenzione permessa dall’imposta sulle vendite per acquisti di beni e servizi tangibili. Fornire al venditore una copia compilata del Certificato di esenzione per l’estero – Modulo 51A127.

Maine

Esenzione consentita dall’imposta sulle vendite e sull’uso per gli acquisti di beni personali tangibili o servizi tassabili. Fornire al venditore una copia del certificato di esenzione permanente del Maine Revenue Services.

Top

Massachusetts

Esenzione consentita dall’imposta sulle vendite e sull’uso per acquisti di beni personali tangibili o servizi tassabili. Fornire una copia del modulo ST-2: Certificato di esenzione al venditore insieme al modulo ST-5 compilato: Certificato di acquirente esente dall’imposta sulle vendite.

Michigan

Esenzione consentita dall’imposta sulle vendite e sull’uso sugli acquisti di beni e servizi tangibili. Completare e fornire al venditore una copia del Michigan Sales and Use Tax Certificate of Exemption insieme alla “501(c)(3) Lettera” dell’IRS.

Minnesota

L’esenzione è consentita su tutti gli articoli acquistati, ad eccezione di alloggio, pasti, bevande e noleggio auto, quando un modulo ST-3 firmato e datato viene fornito al venditore.

Top

Mississippi

L’esenzione è consentita dall’imposta sulle vendite e sull’uso sugli acquisti di beni personali tangibili e servizi tassabili. Il pagamento deve essere supportato da una copia della Mississippi Department of Revenue Determination Letter.

Missouri

Esenzione consentita dall’imposta sulle vendite e sull’uso per gli acquisti di beni personali tangibili o servizi tassabili. Fornire al venditore una copia del certificato di esenzione del Missouri.

New Jersey

Esenzione consentita dall’imposta sulle vendite e sull’uso per gli acquisti di beni e servizi tassabili. Una copia del modulo ST-5 compilato del certificato di organizzazione esente dello Stato del New Jersey deve essere fornita al venditore.

Top

New York

Esenzione consentita dall’imposta sulle vendite e sull’uso sugli acquisti di beni e servizi imponibili, escluso il carburante per motori. Una copia del modulo ST-119.1 New York Exempt Organization Exempt Purchase Certificate compilato deve essere fornita al venditore.

North Dakota

Esenzione consentita dall’imposta sulle vendite e sull’uso sugli acquisti di beni materiali e servizi imponibili. Fornire al venditore una copia del certificato di esenzione dello Stato del North Dakota.

Ohio

Esenzione consentita dalle imposte sulle vendite e sull’uso dello Stato e della contea sugli acquisti di beni materiali e servizi tassabili. Completare e fornire al venditore una copia del certificato di esenzione generale dell’imposta sulle vendite e sull’uso dello Stato dell’Ohio Department of Taxation.

Top

Rhode Island

Esenzione consentita dall’imposta sulle vendite e sull’uso per acquisti di beni personali tangibili o servizi tassabili. Fornire al venditore una copia del certificato di esenzione dello Stato del Rhode Island.

Tennessee

Esenzione consentita dall’imposta sulle vendite e sull’uso per l’acquisto di beni personali tangibili o servizi tassabili. Fornire al venditore una copia del certificato di esenzione del Tennessee compilato.

Texas

Esenzione consentita dall’imposta sulle vendite e sull’uso dello stato e della contea sull’acquisto di beni materiali e alcuni servizi, escluso l’alloggio. Completare e fornire al venditore una copia del certificato di esenzione dall’imposta sulle vendite e sull’uso del Texas insieme ad una copia della lettera di verifica dell’esenzione del Texas Comptroller of Public Accounts.

Top

Utah

L’esenzione è consentita dall’imposta sulle vendite e sull’uso per l’acquisto di beni personali tangibili e servizi tassabili, compreso l’alloggio, ma esclusi gli articoli di cibo e bevande, quando viene fornito un certificato di esenzione della Commissione tributaria dello Stato dell’Utah. Fornire una copia del certificato di esenzione dell’accordo Streamlined Sales and Use Tax al venditore insieme alla lettera di determinazione del Wyoming Department of Revenue.