- Az amerikai álom

- Hogyan lehet korán nyugdíjba menni

- Mennyi pénzre van szükségem?

- Egészségügy

- Mi következik?

- Megjegyzések

A korai nyugdíjba vonulás egy kis pillanatot él át a személyes pénzügyek világában. Egész oldalak és subredditek foglalkoznak azzal, hogy megtanítsák az embereket arra, hogyan lehet korán nyugdíjba menni. És a korán alatt nem azt értik, hogy 55 évesen akarnak nyugdíjba menni – inkább 35 évesen.

De vajon reális-e 35 évesen nyugdíjba menni? Van, akinek 35 éves korára még a diákhitelét sem fizettük ki. És mennyi áldozatot kell hozni ahhoz, hogy mintegy három évtizeddel a társaink túlnyomó többsége előtt menjünk nyugdíjba? Hányan vagyunk hajlandóak a szüleinkkel vagy lakótársainkkal élni még a húszas éveinkben is, és megtagadni magunktól olyan dolgokat, mint a nyaralás és a vacsorázni járás?

Milyen pénzügyi lépéseket tehetünk a korai nyugdíjba vonulás érdekében? Vannak olyan titkok, amelyeket fel kell fedeznünk, olyan dolgok, amelyeket a gazdag emberek nem akarják, hogy a többiek tudjanak?

És tényleg négy, öt vagy több évtizedig akarunk nyugdíjasok lenni? Ez rengeteg kitöltendő idő.

Szeretjük vagy utáljuk a munkánkat; a munka valóban kitölti az időnket, rutint, célt és identitást ad nekünk, és sok esetben némi társas érintkezést is. Hogyan találja meg ezeket a dolgokat munka nélkül?

Ha már elgondolkodott azon, hogyan lehet korán nyugdíjba menni, valószínűleg hallott már mai vendégünkről. A FIRE mozgalomnak megvannak a maga hírességei, és egyikük sem kiemelkedőbb, mint Mr. Pénzbajusz, a korai nyugdíjba vonulás mozgalmának OG-ja.

Mr. Pénzbajusz ma azért van itt, hogy megválaszolja ezeket a kérdéseket és még többet is.

Az amerikai álom

Mr. Pénzbajusz nem azért ment nyugdíjba, mert annyi pénzt keresett a blogjával. Valójában már hat éve nyugdíjas volt, mielőtt elkezdett írni. A blog akkor született, amikor körülnézett a barátai között, akiknek jó állásuk volt, de még mindig a fizetésükből éltek.

Elvették azt, amit már régóta az amerikai álomként árulnak: menj főiskolára, szerezz munkát, vegyél egy házat, töltsd meg a házat annyi cuccal, amennyi belefér (és amikor már nem fér bele, bérelj egy raktárt), szülj néhány gyereket, és ragadj le egy beteljesületlen munkahelyen, álmodozva a szabadságról, ami mindig elérhetetlen lesz.

Nyugdíjba vonulsz, talán 65 évesen, ha szerencsés vagy, és leéled a napjaidat, csak úgy létezve, remélve, hogy a pénzed túlél téged. Életed legjobb évei már rég elmúltak. De mi lenne, ha már harmincévesen nyugdíjba mehetnél?

Miért nem olyan nehéz költeni? Ez nagyrészt kulturális eredetű. Azt hisszük, hogy ésszerű kölcsönt felvenni egy autóra, hobbinak tekinteni a vásárlást, minden egyes nap rendelni ebédre a munkahelyünkön. Azt hisszük, hogy ez normális, mert csak ezt látjuk.

A médiában nem jelennek meg takarékos emberek, hacsak nem számítjuk a kuponos műsorokat, de azok az emberek nem jelentenek normát, mint ahogy egy Kardashian sem jelent normát.

De attól, hogy mindenki ezt csinálja, még nem jelenti azt, hogy ez a helyes dolog, vagy hogy neked is ezt kell tenned.

MMM frusztrációból indította a blogot; meg akarta mutatni nekik, és most már nekünk is, hogy ők is megtehetik azt, amit ő. És egy birodalom kezdődött.

Hogyan lehet korán nyugdíjba vonulni

Kétségtelenül kell némi áldozatot hozni, ha korai nyugdíjazást akarsz elérni, de valójában ez nem különösebben bonyolult.

Tanulj egy kicsit

Az amerikai oktatási rendszer nem sokat foglalkozik a személyes pénzügyekkel. És ha a szüleid nem tanítottak meg jó pénzügyi szokásokra, akkor magadnak kell tanulnod. Adj a személyes pénzügyeknek rendszeres helyet a mindennapi életedben.

Ez nem jelenti azt, hogy állandóan a pénzre kell gondolnod. Mindig is a “set it and forget it” filozófiát támogattuk, amikor a pénzről van szó.

De ha a személyes pénzügyeket beilleszted az életedbe azáltal, hogy könyveket, blogokat és magazinokat olvasol róla, podcastokat hallgatsz róla, és megbeszéled az életedben lévő emberekkel, akkor mindig a radarodon lesz. Ha a pénz a figyelem középpontjában marad, jobb döntéseket hozhatsz a pénzzel kapcsolatban.

Az eszköztárunkban van egy lista az általunk ajánlott könyvekről, és az MMM ajánlja A befektetés 4 pillérét, a Vanguard alapítójának, John Bogle-nak a könyveit, valamint a Warren Buffett által és róla írt könyveket.

Tartsd alacsonyan a kiadásokat

A korai nyugdíjazás nagy része a kiadások alacsonyan tartása, nagyon alacsonyan. Mennyire alacsonyak? A jövedelmed felét kell félretenned. Nyilvánvaló, hogy ezt nem úgy fogod elérni, hogy kuponokat vágsz ki. Nagymértékben csökkentened kell a lakhatási költségeidet.

Nem kell egy kunyhóban élned ahhoz, hogy ez megvalósuljon. Az amerikaiak túl sok házat vesznek. Az 1950-es években az átlagos házméret 983 négyzetláb volt. Az átlagos háztartásméret 3,37 fő volt.

A 2000-es években az átlagos házméret 2300 négyzetláb volt, az átlagos háztartásméret pedig 2,63 fő. Látja a furcsa fordítottját? Nagyobb lakásokat veszünk, hogy kevesebb embernek adjunk otthont!

Fizesse ki a lakását. Ez sokak számára elérhetetlennek tűnik, de ne feledje, nem kellene egy 3000 négyzetméteres lakásban élnie, amire csak 20%-ot tett le. Egy szerény, megfizethető lakásban kellene élned. Könnyebb visszafizetni.

Az autó egy másik nagy dolog. Bizonyára kényelmi szempont, hogy két járművel rendelkezzünk, ha két felnőtt van a háztartásban, de vajon feltétlenül szükséges-e? Mi lenne, ha az egyik autó totálkáros lenne, és egy hétig nem állna rendelkezésre csere? Egyikőtök egyszerűen otthon maradna a munkából, vagy kitalálnátok valami megoldást? Mint sok minden az életben, ha muszáj lenne, megtalálnátok a módját.

Az ilyen módon való spórolás biztosan szembemegy a társadalmi normákkal. Ha ennyit spórolsz, akkor nem egy 3000 négyzetméteres McMansionben élsz, nem vezetsz vadonatúj autót, és nem csak a legdrágább, kézzel szedett, bio quinoát eszed a Whole Foodsból.

Egy megfizethető lakásban élsz, közel a munkahelyedhez. Mivel olyan közel vagy a munkahelyedhez, egyáltalán nincs autód. Biciklizel vagy tömegközlekedsz, ha olyan szerencsés vagy, hogy van.

Figyelj a megélhetési költségekre

A jól fizető munkahelyek a városokban vannak, és a városokban magasabbak a megélhetési költségek, mint a kevésbé városias területeken. De a korai nyugdíjba vonulás egy része azon múlik, hogy a megélhetési költségeket a lehető legalacsonyabban tartsa.

Ez azt jelentheti, hogy olyan munkát kell találnia, amely lehetővé teszi, hogy távolról dolgozzon, így nem kell egy városban élnie, vagy elég messze lakik a városon kívül ahhoz, hogy csökkentse a megélhetési költségeket, miközben nem teszi elviselhetetlenné az ingázást.

Amikor eléri a nyugdíjkorhatárt, alacsony költségű területre költözhet, és még tovább csökkentheti megélhetési költségeit.

Find Real Happiness

De hogyan lesz boldog, ha nem mindig vásárol dolgokat? Mert a cuccok nem tesznek minket boldoggá. Ez igaz. A tudomány is alátámasztja. Az élmények azok, amelyek valódi és tartós boldogságot nyújtanak.

És nem is csak a nagy, izgalmas (azaz drága) élmények, mint például az európai nyaralások. Gondolj vissza a legboldogabb gyerekkori emlékeidre. Az enyémek olyan dolgok, mint a természetjárás a nagymamámmal, nem a vidámparki kirándulások vagy az ajándékba kapott játékok. Ezek a séták senkinek nem kerültek semmibe.

Gondold át, hogyan gondolkodsz a pénzről.

A pénz nem arra való, hogy dolgokat vegyél. A pénz arra való, hogy szabadságot vegyen.

Minden egyes “cuccért”, amit megveszel, a szabadságodból vonsz le. Több munka, több ingázás, több bosszantó munkatársakkal való foglalkozás, csak azért, hogy meglegyen az az új kisasztal, amelynek a Targetben ellenállhattál volna, de nem tetted.

Egy kis kényelmetlenséget is el kell fogadnod. Biciklivel be tudsz menni dolgozni, ha harminc fok van, egyszerűen csak nem akarsz. Csinálj valamit, mert nehéz, akkor lesz belőle győzelem. A kellemetlenségek leküzdése pedig győzelem, és a győzelem boldoggá tesz minket.”

Hogyan bánsz azokkal a barátaiddal, akik csak olyan módon akarnak szocializálódni, ami sok pénzbe kerül? Először is próbálj meg olyan barátokat találni, akik értékelik azokat a dolgokat, amiket te szeretsz csinálni, például a pénzügyi barátokat. Keress egy klubot, ami a hobbidnak szenteli magát, futás vagy kötés vagy sziklamászás, bármi, amit szeretnél csinálni. Most már van egy olyan embercsoportod, akikkel együtt csinálhatod ezeket a dolgokat.

Vagy csak lépj fel. Döntsd el, hogy mit csinál a csoport, és hirdesd meg. Csináljatok saját pizzapartit nálatok. Sokkal szórakoztatóbb és olcsóbb, mint elmenni vacsorázni. Talán még olyanok is akadnak a barátaid között, akik szintén hálásak a lehetőségért, hogy szocializálódhatnak anélkül, hogy elszúrnák a költségvetést, csak szégyellik ezt kimondani.

A kevesebb fogyasztás életmódváltás, de olyan, ami megtérül, és nem csak pénzben.

Befektetés

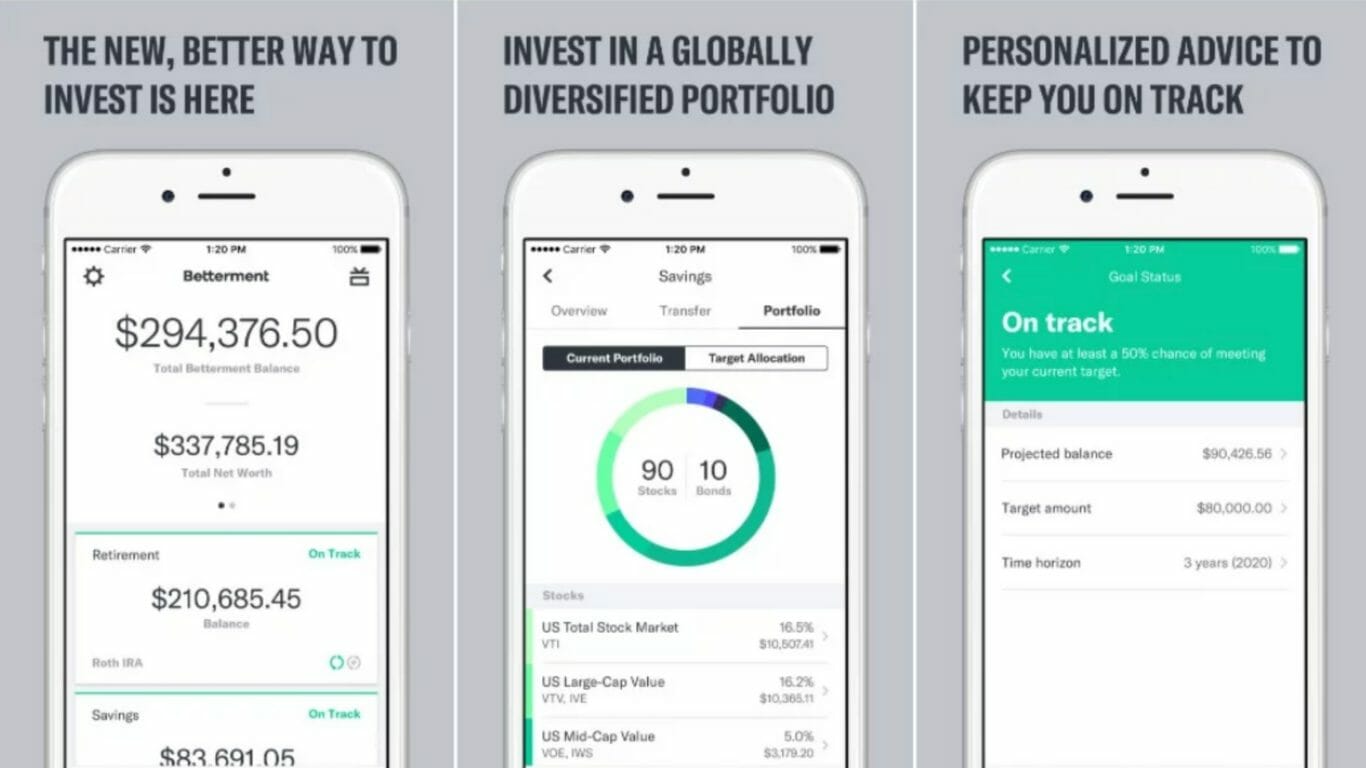

Tuti, hogy ez lehet a titkos trükk. MMM-nek van valami titkos befektetési formulája, ami mindezt lehetővé teszi. Nem. Alacsony költségű indexalapokba fektet a Betterment és a Vanguard segítségével.

Túlságosan lefoglalja a biciklizése Colorado festői hegyeiben ahhoz, hogy folyamatosan figyelje a befektetéseit és aktívan kereskedjen. Az ETF-ek lehetővé teszik, hogy beállítsa és elfelejtse.

Megfontolandó, hogy beszálljon a bérbeadói üzletbe. A bérlemény birtoklása nem jelenti azt, hogy bérbeadói dolgokkal kell foglalkoznia. A kulcsrakész ingatlanok lehetővé teszik, hogy megkeresse a bérlemény által biztosított passzív jövedelmet anélkül, hogy kéznél lenne a tulajdonos, vagy akár ugyanabban az államban élne, mint az ingatlan.

Ha nincs pénze bérleményre, akkor is szerezhet passzív jövedelmet ingatlanokkal, ha befektet egy eREIT-be, például a Fundrise-ba.

Még ha sokáig nem is fog tudni büntetés nélkül hozzáférni, a nyugdíjazási tervének részét kell képeznie a hosszú távú, adókedvezményes nyugdíjszámláknak, mint például az IRA, a HSA és a 401k. Az ilyen típusú befektetési számlák nagy részét képezik a megtakarítási tervének.

Automatizáljon dolgokat

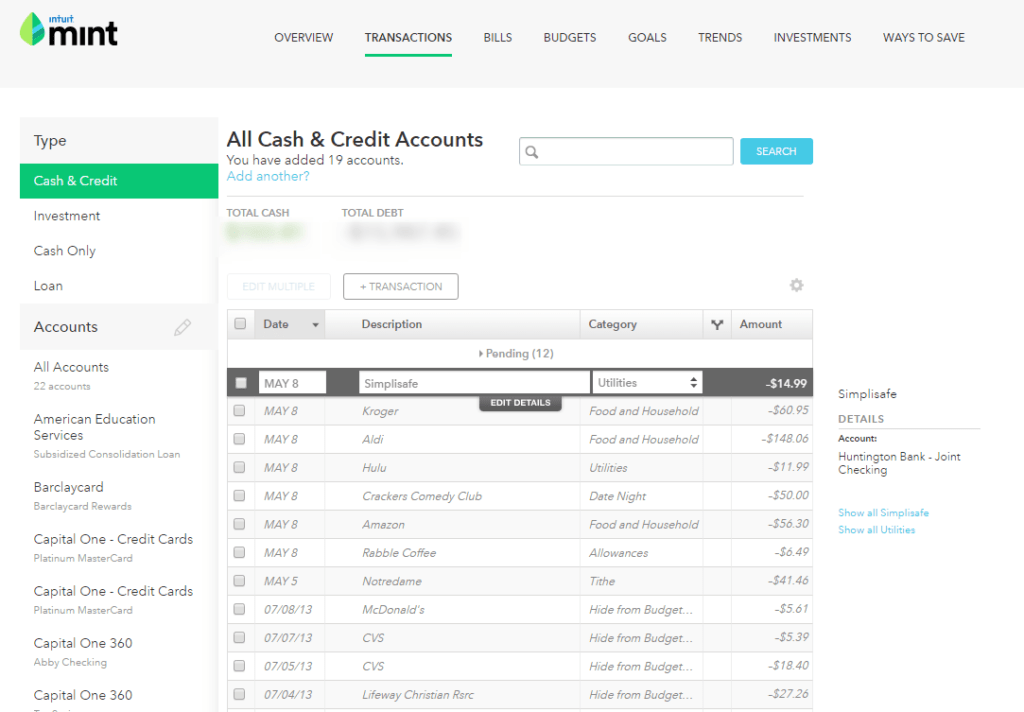

A pénzkezelés szinte minden aspektusát automatizálhatja, és érdemes is. A pénzzel való foglalkozás időigényes lehet, és a legtöbbünk számára nem különösebben szórakoztató. Hagyja hát, hogy a technológia levegye a terhet.

A Minta lehetővé teszi, hogy automatizálja a költségvetési folyamatot, miután létrehozta a számláját és beosztotta a pénzét. Az olyan befektetési platformok, mint a Betterment lehetővé teszik, hogy automatikus hozzájárulásokat állítson be a számlájára. A korai nyugdíjba vonulás kulcsa, hogy először saját magát fizesse ki.

A legtöbb számlát be lehet állítani automatikus fizetésre akár az eladó, akár a bankján keresztül. Az automatikusan fizető számlák biztosítják, hogy soha ne legyen késedelmes fizetésed, ami árthat a hitelpontszámodnak és késedelmi díjakat eredményezhet.

A legjobb stratégiáinkat, eszközeinket és támogatásunkat egyenesen a postaládádba kapod.

Mennyi pénzre van szükségem?

Oké, el van adva, fantasztikus! De mennyi pénzre van szükséged ahhoz, hogy ezt ténylegesen megcsináld? Vegyük, hogy mennyit költesz egy évben, mondjuk 25 000 dollárt, és szorozzuk meg 25-tel. Ez ad neked 625.000 dollárt. Ennyire van szükséged a nyugdíjcélú megtakarításokhoz.

A 4%-os szabályt is használhatod. Ez azt jelenti, hogy ha egyszer már van X $ (néhány tényezőtől függően), akkor évi 4% a biztonságos kivonási arány. Egy nyugdíjkalkulátor segítségével játszadozhat az életkorokkal és a számokkal.

A nyugdíjba vonulás nem jelenti a munka végét. Hanem a kötelező munka vége.

Tweet This

Amilyen összeghez jutsz, az nem az összes pénz, amid életed hátralévő részében lesz. Az a pénz, amit nem költesz el minden évben, befektetve marad, ahol a kamatos kamatozás varázsol.

Nem egy számmal kezdesz, és addig költöd a fészekaljadat, amíg el nem fogy. A pénz tovább növekszik, még korai nyugdíjba vonulás esetén is.

Követés

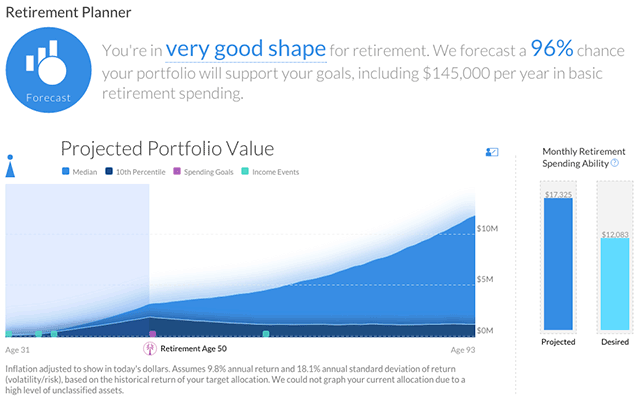

Egy helyen kezelheti készpénzét és optimalizálhatja befektetéseit. A Personal Capital segítségével elemezheti 401k-ját, hogy jobban diverzifikálhassa állományait és csökkenthesse a díjakat. Andrew-nak fogalma sem volt arról, hogy évente vagyonának több mint 1%-át fizeti díjak formájában, de a Personal Capital segítségével sikerült ezt 0,03% alá szorítania.

Ha már összekapcsolta az összes számláját, kihasználhatja a Nyugdíjtervezőjüket is, hogy pontosan megtervezze, hogyan nézne ki a nyugdíjazása. Egy Monte Carlo-szimuláció segítségével meghatározzák, hogy milyen valószínűséggel éri el azt a jövedelemszintet nyugdíjas korában, amit remél.

Andrew 2013 óta használja a Personal Capital-t, és nem talált jobb ingyenes online eszközt a vagyonépítéshez és -kezeléshez.

Egészségügy

Az egészségbiztosítás lehet az egyik legjelentősebb kiadás, amellyel a korai nyugdíjasok szembesülnek. Lehet, hogy még évek választják el a Medicare-jogosultságtól, és az egészségügyi ellátás az Egyesült Államokban a legdrágábbak közé tartozik a világon. Ez nagyon megnehezítheti a korai nyugdíjazási tervét. Nincs rá megoldás. Amíg nem hozunk létre egyetemes egészségügyi ellátást, addig a dolgok nem fognak változni.

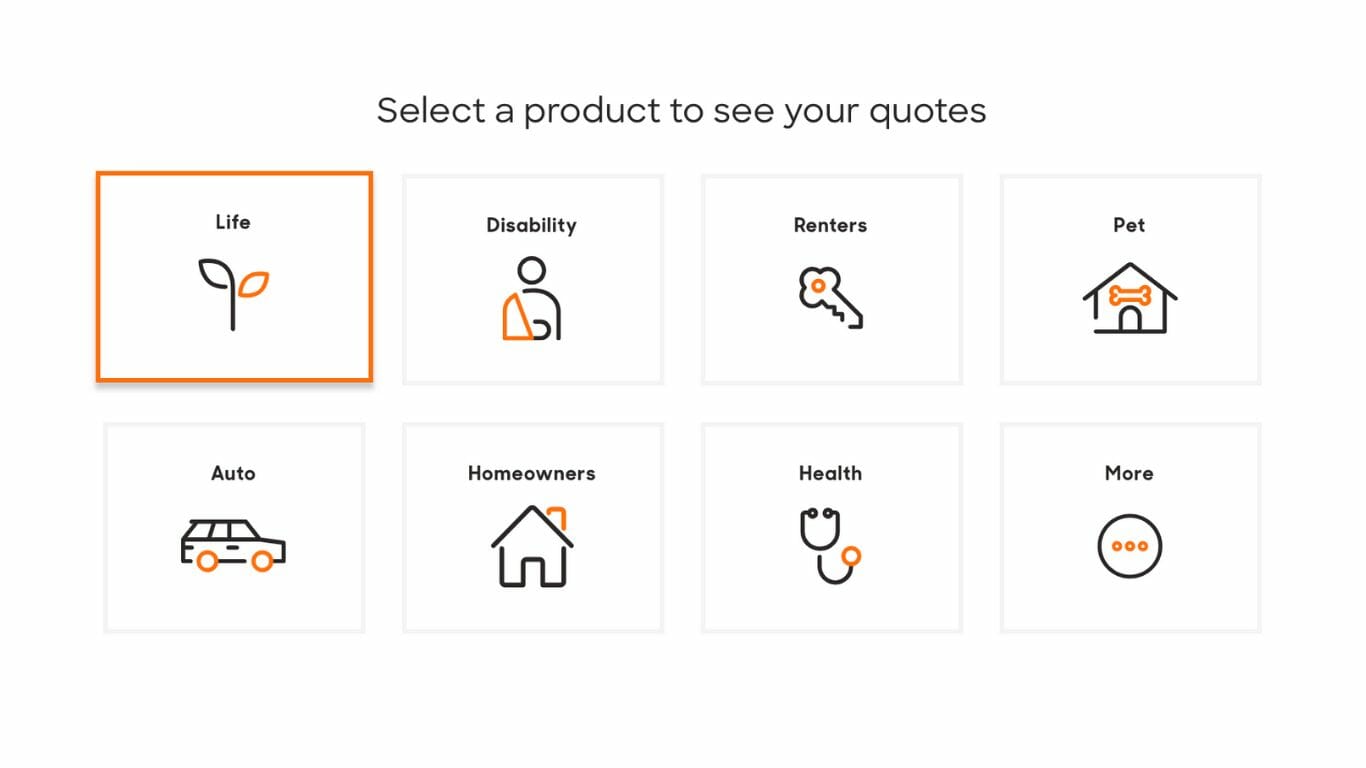

A PolicyGeniusnál keresheti a legjobb egészségügyi terveket, és fontolóra veheti, hogy a magas önrészesedésű tervét egy másik nyugdíjszámlájaként használja.

Nagyszerű, időt szánt arra, hogy megtanulja, hogyan lehet korán nyugdíjba menni, követte az egyszerű lépéseket, és sikerült! Most mi a fenét kellene tenned?!”

Mit akarsz? Te döntöd el, hogy mit jelent számodra a nyugdíjba vonulás.

Valószínűleg valamilyen formában munkát fogsz végezni. A korai nyugdíjba vonulás nem feltétlenül jelenti a fizetett munka végét, csak a kötelező munka vagy legalábbis a teljes munkaidős munka végét.

Még lehet, hogy van egy hobbid, amit szeretnél vállalkozássá alakítani. Talán vissza szeretnél menni az iskolapadba. Vagy talán eleged van a könyvekből való tanulásból, és szeretnél megtanulni valamit a kezeddel csinálni, például házat építeni, növényeket termeszteni vagy vízi létesítményeket létrehozni. Ha a pénzforgalmad egy kicsit szűkös, kezdj egy mellékállásba, vagy szerezz egy részmunkaidős állást.

De mi van akkor, ha ennyi időt és energiát fordítottál arra, hogy kitaláld, hogyan vonulhatsz korán nyugdíjba, és néhány év után rájössz, hogy utálod? Menj vissza dolgozni. Csak a FI részt fogadhatod el, és nem a RE részt, Pénzügyi függetlenség, korai nyugdíjba vonulás.

Nem mondta senki, hogy nem teheted. De ez a te feltételeid szerint fog történni; dolgozhatsz részmunkaidőben, dolgozhatsz egy olyan alacsonyan fizetett területen, ami érdekel, vagy dolgozhatsz szabadúszóként.

Megjegyzések megjelenítése

Mr. Pénzbajusz: Minden, amit a korai nyugdíjba vonuláshoz tudni kell.