A jó pénzforgalmi előrejelzés lehet az üzleti terv legfontosabb része. Minden stratégia, taktika és folyamatos üzleti tevékenység mit sem ér, ha nincs elég pénz a számlák kifizetésére.

A jó pénzforgalmi előrejelzés lehet az üzleti terv legfontosabb része. Minden stratégia, taktika és folyamatos üzleti tevékenység mit sem ér, ha nincs elég pénz a számlák kifizetésére.

Ez az, amiről a pénzforgalmi előrejelzés szól – előre megjósolni a pénzszükségletet.

A készpénz alatt azt a pénzt értjük, amit elkölthet. A készpénz magában foglalja a folyószámláját, a megtakarításait és a likvid értékpapírokat, például a pénzpiaci alapokat. Ez nem csak érméket és bankjegyeket jelent.

Kéne egy összefoglaló a pénzforgalomról? Gyors áttekintést kaphat arról, hogy mi a pénzforgalom.

A nyereség nem azonos a készpénzzel

A nyereséges vállalatok kifogyhatnak a készpénzből, ha nem ismerik a számaikat, és nem kezelik a készpénzüket éppúgy, mint a nyereségüket.

A vállalkozás például költhet olyan pénzt, amely nem jelenik meg kiadásként az eredménykimutatásban. A normál kiadások csökkentik a nyereségességét. Bizonyos kiadások azonban, például a készletre, adósságtörlesztésre, új berendezésekre és eszközbeszerzésre fordított kiadások csökkentik a készpénzét, de nem csökkentik a nyereségességét. Emiatt a vállalkozása költhet pénzt, és mégis nyereségesnek tűnhet.

Az értékesítési oldalon a vállalkozás eladhat egy vevőt, és kiküldhet egy számlát, de nem fizetik ki azonnal. Ez az eladás hozzáadódik a bevételhez az eredménykimutatásban, de nem jelenik meg a bankszámláján, amíg a vevő ki nem fizeti Önt.

Ezért olyan fontos a pénzforgalmi előrejelzés. Segít megjósolni, hogy mennyi pénzed lesz a bankban minden hónap végén, függetlenül attól, hogy mennyire nyereséges a vállalkozásod.

Tudj meg többet a készpénz és a nyereség közötti különbségekről.

Két módja van a pénzforgalmi előrejelzés elkészítésének

A pénzforgalmi előrejelzés elkészítésének több törvényes módja is van. Az első módszert “közvetlen módszernek”, a másodikat pedig “közvetett módszernek” nevezik. Mindkét módszer pontos és érvényes – Ön kiválaszthatja azt a módszert, amelyik a legjobban megfelel Önnek és a legkönnyebben érthető.

A szakértők sajnos idegesítőek tudnak lenni. Néha úgy tűnik, hogy amint egy módszert használsz, valaki, aki elvileg ismeri az üzleti pénzügyeket, azt mondja, hogy rosszul csináltad. Gyakran ez azt jelenti, hogy a szakértő nem tud eleget ahhoz, hogy felismerje, többféle módszer is létezik.

A pénzforgalom előrejelzésének közvetlen módszere

A pénzforgalom előrejelzésének közvetlen módszere kevésbé népszerű, mint a közvetett módszer, de sokkal egyszerűbb lehet a használata.

Azért kevésbé népszerű, mert nem lehet könnyen létrehozni a vállalkozás könyvelési szoftverének szabványos jelentéseivel. De ha előrejelzést készít – a jövőbe tekintve -, akkor nem támaszkodik a könyvelési rendszeréből származó jelentésekre, így ez lehet, hogy jobb választás az Ön számára.

A közvetlen módszer választásának hátránya, hogy egyes bankárok, könyvelők és befektetők jobban szeretik a közvetett módszerrel készített pénzforgalmi előrejelzést. Ne aggódjon azonban, a közvetlen módszer ugyanolyan pontos. Miután elmagyaráztuk a közvetlen módszert, elmagyarázzuk a közvetett módszert is.

A pénzáramlás előrejelzésének közvetlen módszere erre az egyszerű általános képletre támaszkodik:

Készpénzáramlás = Bevett pénzeszköz – Elköltött pénzeszköz

És íme, hogyan is néz ki valójában ez a pénzáramlási előrejelzés:

Kezdjük a kapott pénzeszközök becslésével, majd áttérünk a pénzáramlási előrejelzés többi szakaszára.

A készpénzbevétel előrejelzése

Négy elsődleges forrásból jut készpénzhez:

1. A termékeid és szolgáltatásaid értékesítése

A pénzforgalmi előrejelzésedben ez a “Működésből származó készpénz” szakasz. Amikor eladja a termékeit és szolgáltatásait, egyes vevők azonnal készpénzben fizetnek Önnek – ez a “készpénzes értékesítés” sor a táblázatában. Ezt a pénzt azonnal megkapod, és befizetheted a bankszámládra.

Előfordulhat az is, hogy számlákat küldesz a vevőknek, és ezután kell beszedned a fizetést. Amikor ezt teszed, a követelések között tartod nyilván a neked járó pénzt. Amikor az ügyfelek kifizetik ezeket a számlákat, ez a készpénz megjelenik a pénzforgalmi előrejelzésében a “Követelésekből származó készpénz” sorban. Ennek a sornak az előrejelzéséhez a legegyszerűbb, ha arra gondolsz, hogy milyen számlákat fognak kifizetni a vevőid és mikor.

2. Új hitelek és befektetések a vállalkozásodban

Készpénzhez juthatsz úgy is, hogy új hitelt veszel fel egy banktól vagy befektetést. Amikor ilyen jellegű készpénzt kap, azt a hitelek és befektetések soraiban követheti nyomon. Érdemes a pénzbeáramlás e két különböző típusát egymástól elkülönítve tartani, főként azért, mert a hiteleket vissza kell fizetni, míg a befektetéseket nem kell visszafizetni.

3. Eszközök értékesítése

Az eszközök olyan dolgok, amelyek a vállalkozásod tulajdonában vannak, például járművek, berendezések vagy ingatlanok. Amikor eladsz egy eszközt, általában készpénzhez jutsz az eladásból, és ezt a készpénzt a pénzforgalmi előrejelzés “Eszközök értékesítése” szakaszában követed nyomon. Ha például elad egy teherautót, amelyre a cégének már nincs szüksége, az értékesítésből származó bevétel megjelenik a pénzforgalmi kimutatásában.

4. Egyéb bevételek és forgalmi adó

A vállalkozások az értékesítésen kívül más forrásokból is szerezhetnek pénzt. Például a vállalkozásod kamatjövedelemre tehet szert abból a pénzből, amely egy megtakarítási számlán van.

Sok vállalkozás adót is szed a vevőitől forgalmi adó, HÉA, HST/GST és egyéb adómechanizmusok formájában. Ideális esetben a vállalkozások ennek a pénznek a beszedését nem az értékesítésben, hanem a pénzforgalmi előrejelzésben rögzítik egy külön sorban. Ezt azért szeretné megtenni, mert a beszedett adópénz nem az öné – ez a kormány pénze, és végül önnek fogja kifizetni.

A költött készpénz előrejelzése

Hasonlóan ahhoz, ahogyan a beérkezni tervezett készpénzt prognosztizálja, a költeni tervezett készpénzt is néhány kategóriában prognosztizálja:

1. Készpénzkiadások és a számlák kifizetése

A vállalkozásod működésével kapcsolatos készpénzkiadások két típusát kell előre jelezned: A készpénzkiadások és a kötelezettségek kifizetése. A készpénzkiadás az a pénz, amelyet akkor költ, amikor aprópénzt használ vagy azonnal kifizet egy számlát.

De vannak olyan számlák is, amelyeket megkap, majd később fizet ki. Ezeket a számlákat a Fizetendő számlák között követi nyomon. Amikor kifizeti azokat a számlákat, amelyeket a kötelezettségek könyvelésében követett nyomon, ez a készpénzfizetés “kötelezettségek kifizetése” néven jelenik meg a pénzforgalmi előrejelzésében. Amikor ezt a sort előrejelzi, gondolja át, hogy milyen számlákat fog kifizetni, és mikor fogja kifizetni őket.

A pénzforgalmi előrejelzésének ebben a részében néhány dolgot kizár: a hitelkifizetéseket, az eszközvásárlásokat, az osztalékokat és a forgalmi adókat.

2. Hitelkifizetések

Mikor előrejelzi a hitelek törlesztését, akkor a tőke visszafizetését prognosztizálja a pénzforgalmi előrejelzésében. A hitel kamatát a “nem működési költségek” között követi nyomon, amelyet alább tárgyalunk.

3. Eszközvásárlás

Hasonlóan ahhoz, ahogyan az eszközértékesítéseket követi, az eszközvásárlásokat is előre jelzi a pénzforgalmi előrejelzésben. Az eszközvásárlások hosszú élettartamú, kézzelfogható dolgok vásárlása. Jellemzően járművek, berendezések, épületek és egyéb olyan dolgok, amelyeket a jövőben potenciálisan továbbértékesíthetsz. A készlet olyan eszköz, amelyet a vállalkozása vásárolhat, ha készletet tart készleten.

4. Egyéb nem működési költségek és forgalmi adó

Vállalkozásának lehetnek egyéb, “nem működési” költségnek minősülő kiadásai. Ezek olyan kiadások, amelyek nem kapcsolódnak a vállalkozás működtetéséhez, mint például a vállalkozás által esetlegesen eszközölt befektetések és a hitelek után fizetett kamatok.

Ezeken kívül előre jelzi, hogy mikor teljesít adófizetéseket, és ezeket a pénzkiáramlásokat ebben a szakaszban szerepelteti.

A pénzforgalom és a pénzmaradvány előrejelzése

A közvetlen pénzforgalmi előrejelzési módszerrel a pénzforgalom kiszámítása egyszerű. Csak kivonja az egy hónapban elkölteni tervezett készpénzmennyiséget a tervezett készpénzbevételből. Ez lesz a “nettó cash flow”. Ha a szám pozitív, akkor több készpénzt kap, mint amennyit elkölt. Ha a szám negatív, akkor több készpénzt költ, mint amennyit kap.

A készpénzegyenlegét úgy tudja megjósolni, hogy a nettó cash flow-t hozzáadja a készpénzegyenlegéhez.

A közvetett módszer

A pénzáramlás előrejelzésének közvetett módszere ugyanolyan érvényes, mint a közvetlen, és ugyanarra az eredményre jut.

Ahol a közvetlen módszer a készpénz forrásait és felhasználását vizsgálja, a közvetett módszer a nettó bevételből indul ki, és olyan tételeket ad vissza, mint az értékcsökkenés, amelyek befolyásolják a nyereségességet, de nem befolyásolják a készpénzegyenleget.

A közvetett módszer azért népszerűbb a múltra vonatkozó pénzforgalmi kimutatások készítéséhez, mert a jelentéshez szükséges adatokat könnyen megkaphatja a számviteli rendszeréből.

A közvetett pénzforgalmi kimutatást úgy készíti el, hogy megkapja a nettó jövedelmet (a nyereségét), majd visszaadja a nyereséget befolyásoló, de a készpénzt nem befolyásoló dolgokat. Olyan dolgokat is eltávolítasz, mint például a már lekönyvelt, de még ki nem fizetett eladások.

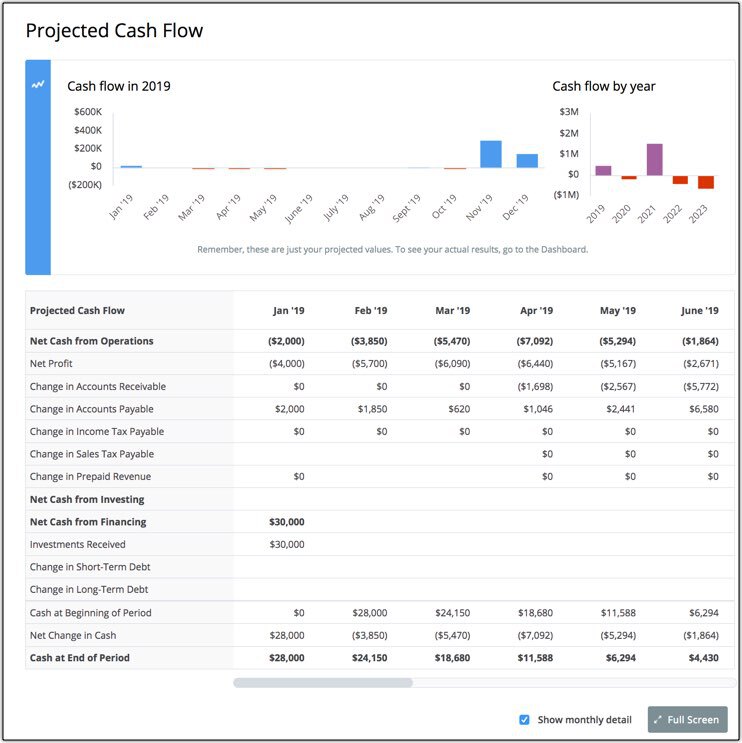

Íme, így néz ki a közvetett cash flow kimutatás:

Azoknak a kiigazításoknak öt fő kategóriája van, amelyeket a nyereségszámodon végzel, hogy kiszámítsd a tényleges cash flow-t:

1. A követelések változásának kiigazítása

Nem minden értékesítésed érkezik azonnal készpénzként. A közvetett pénzforgalmi előrejelzésben ki kell igazítania a nettó nyereségét, hogy figyelembe vegye azt a tényt, hogy az eladások egy része nem készpénzként érkezett a bankba, hanem a követeléseit növelte.

2. Igazítsa ki a kötelezettségek változását

A követelések kiigazításához nagyon hasonlóan, ahogyan a követelések kiigazítását végzi, figyelembe kell vennie azokat a kiadásokat, amelyeket az eredménykimutatásban könyvelhetett, de valójában még nem fizetett ki. Ezeket a kiadásokat vissza kell adnod, mert még mindig rendelkezel azzal a készpénzzel, és még nem fizetted ki a számlákat.

3. Adók & Értékcsökkenés

Az eredménykimutatásodban az adók és az értékcsökkenés a jövedelmezőséged csökkentésére hatnak. A pénzforgalmi kimutatásban az értékcsökkenést vissza kell adnod, mert ez a szám valójában nem befolyásolja a készpénzedet.

Az adókat lehet, hogy költségként számoltad el, de lehet, hogy még mindig ott van az a pénz a bankszámládon. Ha ez a helyzet, akkor ezt is vissza kell adnod, hogy pontos előrejelzést kapj a pénzforgalmadról.

4. Kölcsönök és befektetések

A közvetlen pénzforgalmi módszerhez hasonlóan itt is hozzá kell adnod a kölcsönök és befektetések formájában kapott további készpénzt. Győződjön meg róla, hogy ebben a sorban levonja a hitelkifizetéseket is.

5. Vásárolt és eladott eszközök

Ha vásárolt vagy eladott eszközöket, akkor ezt is hozzá kell adnia a pénzforgalmi számításaihoz. Ez ismét hasonló a pénzáramlás előrejelzésének közvetlen módszeréhez.

A pénzáramlás előrejelzésének közvetett módszerével kapcsolatos további részletekért olvassa el A közvetett pénzáramlás módszerét: Hogyan kell használni és miért fontos. Olvassa el a közvetett cash flow előrejelzés minden sorát magyarázó útmutatónkat is.

A cash flow a menedzsmentről szól

Memlékezzen: A cash flow-t hozzáértően megalapozott találgatások segítségével kell tudnia előre jelezni, amelyek a vállalkozásában az értékesítés, a hitelre történő értékesítés, a követelések, a készletek és a kötelezettségek áramlásának megértésén alapulnak.

Ezek hasznos előrejelzések. De az igazi menedzsment az előrejelzések havonkénti figyelése a terv kontra tényleges elemzéssel, hogy időben észrevegye a változásokat, és így kezelni tudja azokat.

A jó pénzforgalmi előrejelzés pontosan megmutatja, hogy a jövőben mikor fogyhat el a készpénz, így fel tud készülni. Mindig jobb, ha előre tervez, így hitelkeretet hozhat létre, vagy további beruházásokat biztosíthat, hogy vállalkozása túlélhesse a negatív cash flow időszakokat.

Pénzforgalmi előrejelző eszközök

A pénzforgalom előrejelzése sajnos nem egyszerű feladat, amelyet egyedül végezhet el. Megteheted táblázatokkal, de a folyamat bonyolult lehet, és könnyen hibázhatsz.

Szerencsére vannak megfizethető lehetőségek, amelyek sokkal egyszerűbbé tehetik a folyamatot – nincs szükség táblázatokra vagy mélyreható számviteli ismeretekre.

Ha szeretne megnézni egy pénzforgalmi előrejelző eszközt, nézze meg a LivePlan for cash flow forecasting-ot. Ez megfizethető és egyszerűvé teszi a pénzforgalmi előrejelzést.

A LivePlan egyik legfontosabb nézete a pénzforgalmi feltételezések nézete, mint az alábbiakban látható, amely kiemeli a legfontosabb pénzforgalmi feltételezéseket egy interaktív nézetben, amellyel tesztelheti a legfontosabb feltételezések eredményeit:

Az ehhez hasonló egyszerű eszközökkel gyorsan megvizsgálhatja a különböző forgatókönyveket, hogy lássa, azok hogyan hatnak a jövőbeli pénzforgalomra.